Расчет IRR

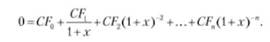

Таким образом, для того чтобы найти IRR, необходимо решить уравнение

Тогда IRR = х.

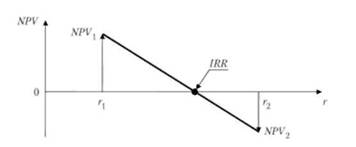

Формулы, позволяющей решить такое уравнение, не существует. Поэтому уравнение решается приближенными методами, чаще всего с использованием линейной интерполяции:

а) наугад берутся две ставки дисконта — гх и г2, г4 < г2;

б) используя каждую из ставок, рассчитывают два значения — Л7'1', и NPV2;

в) приближенное значение IRR получают по формуле

Для получения более точного значения IRR расчеты несколько раз повторяют, сужая интервал между г, и г2:

Правило использования и целевое назначение IRR

Если IRR < г, т.е. доходность проекта меньше, чем требуемая инвесторами (барьерная) ставка дохода на вложенный капитал, проект отвергается. Требуемый уровень доходности зависит от риска проекта и состояния финансового рынка.

IRR оценивает доходность на единицу вложенного капитала, в отличие от NPV — критерия, измеряющего абсолютную величину, массу полученного дохода. Поэтому при сравнении проектов IRR иногда "противоречит" NPV, так как проект может быть более доходным (в расчете на вложенный рубль), но в абсолютном выражении давать меньший эффект из-за более мелких масштабов объекта инвестирования.

Недостатки критерия IRR

Недостатки критерия IRR состоят в следующем:

• существуют объективные трудности расчета по представленному многошаговому алгоритму. В настоящее время специалистами для

подобных вычислений широко используются финансовые калькуляторы, которые позволяют легко преодолеть это неудобство;

• уравнение /7-й степени, по которому определяется IRR, имеет п корней, поэтому у одного проекта существует п значений IRR. Правда, чаще всего только одно значение подходит по смыслу поставленной задачи;

• при расчете IRR предполагается, что получаемые доходы реинвестируются под ставку, равную JRR. Если значение IRR существенно больше, чем ставка дисконта, то это предположение вносит существенные искажения в результаты расчета. Однако выводы о выгодности проекта при этом остаются в силе, так что в конечном счете IRR выполняет свою функцию.

Действительно, если проект имеет аномально высокую доходность (т.е. очень большое значение IRR), инвесторы не смогут реинвестировать полученные прибыли с таким же уровнем эффективности, какая существует у данного проекта. Это так.

Однако ценность IRR состоит чаще всего не в конкретном значении этого показателя, а в том выводе, который на основе него делается. А вывод будет однозначным: проект аномально доходен и, следовательно, выгоден.

Модифицированная внутренняя ставка доходности (MIRR)

Те, кто считает, что множественность значений IRR и предположение о реинвестировании доходов под ставку, равную IRR, являются действительно серьезными недостатками этого критерия, иногда предлагают модифицированный вариант данного показателя.

Наиболее известный из вариантов модифицированной IRR рассчитывается следующим образом.

• Все денежные притоки по проекту компаундируются (наращиваются) по рисковой ставке (чаще всего по ставке Rm) к концу срока жизни проекта, так как притоки считаются рисковыми.

• Все денежные оттоки по проекту дисконтируются к нулевому моменту времени по безрисковой ставке Rj, так как считается, что вложение денег в проект не несет на себе никакой неопределенности (риска).

• В итоге получаются два платежа — приток (CIF) и отток (COF), расстояние между которыми (п) равно сроку жизни проекта.

На основе этих двух платежей можно найти модифицированную ставку доходности проекта MIRR, которая будет единственной и будет исходить из предположения о реинвестировании доходов по среднерыночной ставке: