Расчеты векселями

Расчеты по векселю сопровождаются в банке выпуском собственного векселя и работой с векселями клиентов. Коммерческие банки являются не только основными векселедателями, но и крупнейшими операторами этого рынка.

Их доля сегодня – лишь немногим менее 90% от общего объема векселей в обращении страны. Сумма средств, привлеченных кредитными организациями России путем выпуска рублевых векселей на 1 ноября 2012 г. составила 699,0 млрд руб. (что на 1,7% больше, чем на 1 октября 2012 г., и на 38,0% – по сравнению с аналогичной датой 2011 г.), и валютных векселей на сумму 393,1 млрд руб. (их объем в обращении возрос на 4,7% по сравнению с 1 октября 2012 г., но в 1,6 раза – по сравнению с 1 ноября 2011 г. Доля выпущенных банками рублевых и валютных векселей на 1 ноября 2012 г. в структуре привлеченных средств кредитных организаций не изменилась по сравнению с 1 октября того же года и составила 3,9%.

В структуре банковских векселей на 1 ноября 2012 г. преобладали бумаги со сроком до погашения от 6 мес. до 1 года: их доля составляет 40,9% (снизилась против 41,4% на 1 октября, а в суммовом выражении выросла до 439,4 млрд руб. против 426,4 млрд руб. на 1 октября 2012 г.). Доля же бумаг со сроком погашения от 1 года до 3 лет снизилась до 36,8% против 36,9%, по сумме – возросла до 395,5 млрд руб. против 380,3 млрд руб. на 1 октября 2012 г.

На 1 ноября 2012 г. сумма выданных банками векселей в рублях составила 64,0% от всего объема, в иностранной валюте – 36,0%.

В структуре пассивов кредитных организаций доля векселей (данные приводятся вместе с банковскими акцептами) на 1 ноября 2012 г. не изменилась по сравнению с 1 октября и составила 2,4%[1]. Наиболее крупными векселедателями являются ВТБ, Сбербанк России и Газпромбанк.

Рис 4.7. Образец простого векселя

Существует установленный порядок выдачи, передачи векселей по индоссаменту, их предъявления к платежу и погашения. Как расчетный документ вексель имеет

установленную законом форму ценной бумаги, в которой отражено безусловное письменное долговое денежное обязательство, дающее право владельцу векселя при наступлении срока требовать от должника уплаты денежной суммы. Банк, осуществляя вексельные операции, учитывает, что вексель является строго формальным документом, а передача права требования вексельной суммы другому лицу происходит на основе индоссамента. Для банка расчеты, связанные с векселем, в тексте которого не допускается никаких ссылок на основание его выдачи, выступает как работа с самостоятельным платежным обязательством, так как задолженность по нему полностью обособлена от непосредственных долговых обязательств.

Существует четыре способа установления срока платежа по векселю:

– на определенный день (выражается в виде записи "обязуюсь заплатить 30 декабря 2006 г.");

– по предъявлении (подлежит оплате в день предъявления к платежу с максимальным сроком, который устанавливается для предъявления векселя к платежу – 1 год со дня выписки);

– во столько-то времени от составления векселя;

– во столько-то времени по предъявлении векселя.

В зависимости от того, является ли кредитование векселем под товар (товарный/коммерческий вексель) или деньги (денежный/финансовый вексель), в нем оговаривается, каким образом будет произведен расчет. В первом случае предмет займа – товар, и выпускают их в оборот клиенты банка, во втором – деньги, которыми может кредитовать в том числе и сам банк. Обращение коммерческого векселя производится путем выдачи продавцу покупателем: а) собственного простого векселя; б) выставления тратты (переводного векселя) на третье лицо с предварительным или последующим ее акцептом покупателя (рис. 4.8, 4.9).

Выпуск финансового векселя в обращение. Целью эмиссии финансового векселя в банке является либо кредитование клиента, либо погашение своей задолженности перед кредиторами. Последние операции позволяют банкам пролонгировать свою задолженность и тем самым сохранить ликвидность баланса.

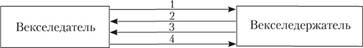

Рис. 4.8. Обращение простого векселя: 1 – покупатель (векселедатель) вручает вексель продавцу (векселедержателю); 2 – продавец (векселедержатель) отгружает товар, продукцию, выполняет работы, оказывает услуги покупателю, заказчику; 3 – продавец предъявляет вексель к оплате; 4 – покупатель оплачивает вексель

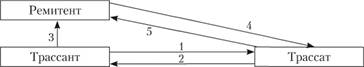

Рис. 4.9. Схема обращения переводного векселя: 1 – векселедатель (трассант) направляет плательщику (трассату, т.е. лицу-должнику) товар, а также тратту; 2 – трассат возвращает акцептованный вексель трассанту; 3 – трассант направляет акцептованный вексель ремитенту – получателю денег по переводному векселю; 4 – ремитент направляет вексель трассату к оплате; 5 – трассат оплачивает и одновременно гасит вексель, делая отметку об оплате на его оборотной стороне

При выдаче векселя банк оформляет кредитные отношения путем простого вручения получателю собственного простого векселя иа основании кредитного договора – такой кредит называется вексельным. Он погашается только в денежной форме, при этом совершаются две сделки: предоставления ссуды банком и предоставление банку клиентом денежного займа под вексель – поэтому регулируются эти отношения нормативами по различным гражданско- правовым отношениям. Если в договоре займа предусматривается, что банк предоставит кредит в обмен на вексель заемщика, в котором оговорен объем денежной суммы, – отношения контрагентов регулируются вексельным правом. При этом в тексте векселя указываются условия начисления процентов, иначе он считается беспроцентным.

Учет векселя. Коммерческие банки могут учитывать векселя своих клиентов, т.е. принимать векселя по индоссаменту до наступления срока платежа по нему. За учет векселя банк взимает учетный процент, ставка которого устанавливается самим банком.

Расчетные операции предусматривают инкассирование векселей банками, т.е. выполнение банками поручений векселедержателей по получению платежей по векселям. Основанием для инкассирования векселя является снабжение его векселедержателями препоручительской надписью на имя данного банка со словами: "для получения платежа" или "на инкассо".

Приняв вексель на инкассо, банк берет на себя ответственность за своевременность предъявления векселя плательщику и за получение причитающегося по нему платежа. Инкассирование векселя сопровождается его пересылкой в банк по месту платежа и оповещением плательщика о поступлении документа на инкассо. Полученный платеж зачисляется банком на счет клиента, о чем последний ставится в известность.

Домициляция векселя – это операция банка по контролю за своевременностью платежа плательщика по данному векселю. В вексельной форме расчетов банк плательщика может участвовать в качестве домицилянта. Внешним признаком домицилированного векселя служат слова "платеж в... банке" под подписью плательщика. Цель домициляции – не пропустить сроки платежа. Поэтому банк-домицилянт отвечает за своевременность платежа по векселю и при этом не несет никакой ответственности, если платеж не состоится. Этой операцией клиент-плательщик освобождается от работы по контролю за сроками, но обязан обеспечить поступление необходимых денежных средств на свой счет в банке либо заранее депонировать сумму платежа. Домициляция ускоряет и удешевляет процесс проведения платежа. Работая в расчетах с векселями, банки, с одной стороны, способствуют сокращению накопившейся у их клиентов дебиторско-кредиторской задолженности и нормализации их финансового состояния, а с другой – обеспечивают себе дополнительный источник получения доходов в форме комиссионных и дисконта по учтенным векселям.

Сложившаяся система платежей способствует тому, что вексель остается инструментом краткосрочного финансирования, используемого для покрытия кассовых разрывов, пополнения, в том числе сезонного, оборотных средств. Банки прочно удерживают свои позиции на этом рынке благодаря стремительным темпам роста банковской системы и увеличению масштаба их деятельности.

Основная проблема работы банков на вексельном рынке связана с его документарной формой, которая предопределяет специфические риски (дефект формы, возможность утраты, кражи и подделки), требует наличия определенной инфраструктуры у оператора вексельного рынка. Поэтому развитие сферы вексельных платежей сегодня связано с их использованием в качестве инструментов бридж-финансирования перед размещением облигаций, их выпуском среди компаний, ранее разместивших и имеющих в обращении собственные облигации, организацией вексельных программ для предприятий с небольшими масштабами бизнеса и созданием новой инфраструктуры его обслуживания. Будущее использования векселей зависит от возможности применения банками векселя как упрощенного инструмента в привлечении заемных средств, для поддержания ликвидности баланса, для проведения активных операций без ограничений со стороны государства.