Пруденциальное регулирование рыночных рисков

Кредитный риск является основным, но не единственным риском, с которым сталкиваются банки в своей деятельности. Дерегулирование и диверсификация банковской деятельности в условиях усложнения и глобализации финансовых рынков являются причинами того, что в последние годы банки все чаще сталкиваются с рыночными рисками, под которыми понимаются риски потерь по балансовым и забалансовым позициям, связанным с колебанием рыночных цен и котировок. Существующие правила бухгалтерского учета обычно делают такие риски наиболее распознаваемыми, особенно в биржевой деятельности банка, независимо от того, идет ли речь о долговых обязательствах или акциях, валютных сделках или операциях с товарами.

Согласно принятому в 1996 г. Дополнению к Базельскому соглашению по капиталу с целью включения в него рыночных рисков, в категорию рыночного риска включены: процентный риск, риск изменения рыночной стоимости акций, или фондовый риск, валютный риск, а также риск, связанный с товарными операциями, или товарный риск. Таким образом, риск, связанный с изменением валютных курсов, рассматривается как один из элементов рыночного риска. Банки выступают на валютной бирже в качестве маркет-мейкеров, котируя ставки своих клиентов и занимая открытые позиции в разных валютах. Риски, присущие валютообменным операциям, особенно связанные с открытыми валютными позициями, возрастают в периоды колебаний обменных курсов.

Подходы к управлению рыночными рисками определяет тринадцатый принцип "Рыночный риск", согласно которому органы банковского надзора должны убедиться в том, что банки располагают системами, позволяющими достаточно точно оценивать, отслеживать и эффективно контролировать риски, связанные с колебаниями рыночных цен и котировок. Органы банковского надзора должны иметь полномочия на установление в необходимых случаях конкретных лимитов и (или) требования к капиталу на покрытие рыночного риска.

В соответствии с Дополнением к Базельскому соглашению требования к капиталу по рыночным рискам рассчитываются по операциям, отражаемым на так называемых торговых счетах банка (trading books). Речь идет о краткосрочной позиции банка по финансовым инструментам, приобретаемым не для длительного хранения в инвестиционном портфеле, а для перепродажи и получения прибыли на разнице в ценах, т.е. по инструментам торгового портфеля. Кроме операций купли-продажи на торговых счетах ведется учет различного рода брокерских операций и операций по хеджированию с помощью финансовых инструментов.

При расчете общего минимального норматива капитала банка все операции делятся на две группы:

• кредитные и инвестиционные операции долговременного характера, по которым кредитный риск учитывается в соответствии с усовершенствованной методикой Базель I;

• операции по торговым счетам, по которым рыночный риск учитывается в соответствии с Дополнением к Базельскому соглашению (1996).

Активы, которые подпадают под требования к капиталу по рыночному риску, исключаются из требований к взвешенному с учетом риска кредитному капиталу.

Для оценки риска по краткосрочной рыночной позиции банкам предоставляется возможность выбора в использовании одного из двух альтернативных подходов, а именно: стандартного подхода, рекомендуемого Базельским комитетом или подхода на основе внутренних моделей банков.

Стандартный подход предусматривает расчет требований к капиталу по позициям, подверженным процентному, валютному, фондовому и товарному рискам в соответствии с методиками расчета для каждого их вида.

Процентный риск рассчитывается как сумма специфического риска по каждому из инструментов (он пропорционален совокупной короткой или длинной позиции банка по данному инструменту) и общего рыночного риска, который пропорционален короткой или длинной позиции банка, сальдированной по всем инструментам, чувствительным к изменению процентных ставок. К таким инструментам могут быть отнесены: форвардные соглашения о процентных ставках, другие форвардные контракты, фьючерсы на облигации, процентные и мультивалютные свопы и другие контракты (кроме опционов).

Аналогичная ситуация наблюдается при расчете фондового, валютного и товарного рисков. При расчете определяется единая длинная или короткая позиция банка как сальдо спотовых и срочных позиций по соответствующим инструментам. Например, по акциям одна оценка дается по короткой или длинной позиции на торговом счете по каждому индивидуальному выпуску ценных бумаг, вторая – по позиции всего портфеля акций в целом. По валютной позиции проводится расчет отдельно по каждой валюте и по всей совокупности валют и т.д.

Общий рыночный риск банка определяется как сумма процентного, валютного, фондового и товарного рисков.

Главное достоинство стандартного подхода – простота и универсальность, так как он может быть с равной эффективностью использован банковскими и небанковскими финансовыми организациями в разных странах. Однако стандартный подход имеет и ряд недостатков, основным из которых считается возможность занижения минимального размера капитала.

Подход на основе внутренних моделей может использоваться банками только по разрешению органов надзора. В качестве внутренней модели банки могут использовать любую модель оценки рисков в рамках концепции рисковой стоимости (value at risk – VaR). VaR – это статистическая оценка максимальных потерь по выбранному инструменту (портфелю) при заданном распределении рыночных факторов за выбранный период времени с высоким уровнем вероятности. Для вычисления VaR чаще всего пользуются методами вариации, ковариации, исторического моделирования, Монте-Карло и др. Расчет VaR и проверка соблюдения банком требований к капиталу по рыночному риску должны проводиться ежедневно.

Как показала практика, оценка рыночного риска на основе внутренних моделей более точна по сравнению со стандартным подходом, что положительно влияет на эффективность управления рыночным риском и устойчивость банка. Однако в отличие от стандартного подхода он более дорогостоящий и не является универсальным, его внедрение возможно при условии накопления банком достаточной статистической информации по сделкам.

В Российской Федерации реализован стандартный подход к расчету капитала против рыночных рисков. Согласно Положению Банка России от 28 сентября 2012 г. № 387-П "О порядке расчета кредитными организациями величины рыночного риска", последний определяется как риск возникновения у кредитной организации финансовых потерь (убытков) вследствие изменения текущей (справедливой) стоимости финансовых инструментов, определенных в Положении, а также курсов иностранных валют и (или) учетных цеп на драгоценные металлы.

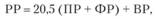

Совокупный размер рыночного риска банки рассчитывают по формуле

где РР – совокупная величина рыночного риска; ПР – величина рыночного риска по ценным бумагам и финансовым инструментам, чувствительным к изменениям процентных ставок, и срочным сделкам с ценными бумагами, чувствительными к изменению процентных ставок (процентный риск); ФР – величина рыночного риска по ценным бумагам и финансовым инструментам, чувствительным к изменениям текущей (справедливой) стоимости на долевые ценные бумаги и срочным сделкам с долевыми ценными бумагами и ценными бумагами, конвертируемыми в долевые ценные бумаги (фондовый риск); ВР – величина рыночного риска по открытым кредитной организацией позициям в иностранных валютах и драгоценных металлах (валютный риск).

Расчет показателей ПР и ФР производится в случаях, когда кредитная организация удовлетворяет одному из следующих критериев:

а) по состоянию на дату расчета риска суммарная величина текущих (справедливых) стоимостей финансовых инструментов равна или превышает 5% величины балансовых активов кредитной организации;

б) по состоянию на дату расчета риска суммарная величина текущих (справедливых) стоимостей финансовых инструментов превышает 200% величины собственных средств (капитала) кредитной организации.

Процентный риск рассчитывается как сумма двух величин:

где СПР – специальный процентный риск, т.е. риск неблагоприятного изменения текущей (справедливой) стоимости ценных бумаг (в том числе приобретаемых (продаваемых) по срочным сделкам) и производных финансовых инструментов под влиянием факторов, связанных с эмитентом ценных бумаг, а также сроков, оставшихся до погашения ценных бумаг, и валюты, в которой номинированы ценные бумаги; ОПР – общий процентный риск, т.е. риск неблагоприятного изменения текущей (справедливой) стоимости ценных бумаг (в том числе приобретаемых (продаваемых) по срочным сделкам) и производных финансовых инструментов, связанного с рыночными колебаниями процентных ставок.

Размер фондового риска определяется как сумма двух величин:

где СФР – специальный фондовый риск, т.е. риск неблагоприятного изменения текущей (справедливой) стоимости ценных бумаг (в том числе приобретаемых (продаваемых) по срочным сделкам) и производных финансовых инструментов под влиянием факторов, связанных с эмитентом ценных бумаг; ОФР – общий фондовый риск, т.е. риск неблагоприятного изменения текущей (справедливой) стоимости ценных бумаг (в том числе приобретаемых (продаваемых) по срочным сделкам) и производных финансовых инструментов, связанный с колебаниями цен на рынке ценных бумаг.

Размер валютного риска – риска убытков вследствие изменения курса иностранных валют и цен на драгоценные металлы по отношению к российскому рублю – рассчитывается следующим образом:

где НВовп – суммарная величина открытых позиций в иностранных валютах и других металлах.

Валютный риск принимается в расчет размера рыночных рисков, когда по состоянию на отчетную дату процентное соотношение показателя НВовп и величины собственных средств (капитала) будет равно или превысит 2%.

Кредитные организации используют показатель размера рыночных рисков (РР) в целях расчета норматива достаточности капитала (Н1) и ежемесячно направляют отчетность в территориальные учреждения Банка России.

Количество кредитных организаций, рассчитывающих величину рыночного риска, постоянно сокращается. В 2004 г. эту величину рассчитывали 790 кредитных организаций, в 2005 г. – 772, в 2006 г. – 747. В 2009 г. их количество составило уже 656, в 2010 г. – 641, в 2011 г. – 621. Однако из-за изменения состава банков удельный вес кредитных организаций, рассчитывающих величину рыночного риска, в активах банковского сектора к 2011 г. существенно возрос – до 92,3% (в 2004 г. он составлял 64,7%). По состоянию на 1 января 2012 г. валютный риск при расчете достаточности капитала учитывали 390 банков, на которые приходилось 45% активов банковского сектора; величину фондового риска – 248 банков с долей в активах банковского сектора 69,4%, величину процентного риска – 402 банка с долей в активах 87%.

По удельному весу в совокупной величине рисков банковского сектора рыночный риск составлял на 1 января 2012 г. 6,6% (на 1,3 процентных пунктов меньше, чем на 1 января 2011 г.). Поскольку в структуре торговых вложений доминируют долговые обязательства (на начало 2012 г. на них приходилось 80,7%), наибольший удельный вес в структуре рыночного риска приходится на процентный риск (68% на 1 января 2012 г.). Однако в 2011 г. его доля уменьшилась на 7,6 процентных пунктов, торговые вложения в долговые обязательства сократились на 3,2%. При этом возросла доля фондового риска при увеличении торговых вложений в долевые ценные бумаги.

Подходы Банка России к регулированию рыночных рисков в их настоящем виде носят переходный, промежуточный характер, что обусловлено как неразвитостью российского рынка ценных бумаг, так и несовершенством информационной базы и систем внутреннего управления в банках. Они будут развиваться в направлении расширения самостоятельности банков в оценке рисков, центр тяжести надзорной деятельности все более будет смещаться в сторону усиления контроля эффективности действующих в банках систем управления рисками, а не их количественных показателей, зафиксированных в отчетах. По мере накопления соответствующих статистических данных при их регулировании тире будут использоваться методы математического моделирования, а надзорный орган получит возможность использовать подход на основе внутренних моделей, рекомендованный Базельским комитетом.

Базельский комитет указывает на то, что банки должны располагать достаточно структурированными количественными и качественными стандартами управления рисками, применяемыми к рыночному риску. Органы банковского надзора должны убедиться в том, что банки с необходимой точностью оценивают и должным образом контролируют рыночные риски. При необходимости рекомендуется создавать дополнительные резервы на покрытие ценовых рисков, которые принимает па себя банк, особенно рисков, связанных с торговыми операциями. Еще одним важным шагом по укреплению стабильности финансовых рынков может стать дисциплина, соблюдение которой связано с выполнением банками требований к капиталу.

Органы банковского надзора должны также убедиться, что руководство банка установило соответствующие лимиты и осуществляет необходимый внутренний контроль за валютообменными операциями банка.