Лекция 6. Процессы формирования и анализа клиентской базы

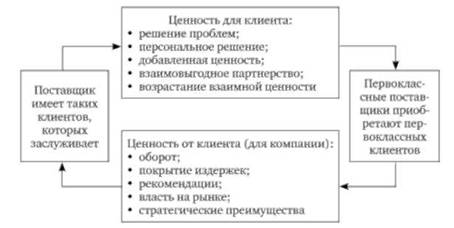

Всех ли клиентов стоит удерживать? Во всех ли случаях следует придерживаться известных принципов "потребитель всегда прав" и "покупатель — король"? Поскольку бизнес — не благотворительность, то удерживать и развивать следует наиболее ценных для компании клиентов: "Покупатель король до тех пор, пока ведет себя по-королевски". Современная теория ценности клиента говорит о взаимном дополнении двух видов ценности: "ценности ДЛЯ клиента" и "ценности ОТ клиента" (рис. 6.1).

Рис. 6.1. Обзор теории ценности клиента [1]

Ценность для клиента — это уникальные характеристики товара (денежные, функциональные, эмоциональные), те выгоды, которые предоставляет компания своим клиентам и которые обеспечивают ей уникальное преимущество перед конкурентами. Благодаря этому преимуществу потребители осуществляют свой выбор в пользу продуктов компании.

Ценность от клиента — это те выгоды, которые получает компания от сотрудничества с клиентом. В первую очередь ценность от клиента определяется его доходностью. Клиент может представлять ценность и с других точек зрения. Он может обладать определенной властью на рынке. Например, сотрудничество с крупной компанией на рынке В2В может обеспечить большой объем постоянных заказов. Клиент может иметь широкий круг общения и рекомендовать товар большому количеству потребителей. Врач может рекомендовать препарат своим пациентам, преподаватель — книгу студентам. Участник социальной сети может посоветовать своим друзьям посмотреть фильм. Таким образом, компания должна анализировать, какую ценность представляет для нее сотрудничество сданным клиентом или группой клиентов.

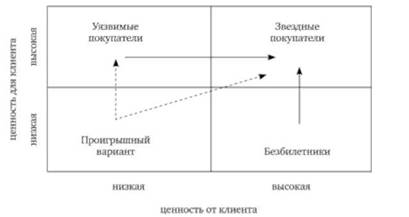

На рисунке 6.2 представлены четыре варианта сочетания ценности для покупателя и ценности от покупателя:

• "звездные покупатели";

• "проигранный вариант";

• "уязвимые покупатели"; •"безбилетники".

Рис. 6.2. Две стороны ценности покупателя [3]

"Звездные покупатели" получают высокую ценность от предложения компании. Они также представляют ценность и для компании, например за счет высокой прибыльности и лояльности. Таким образом, отношения компании и клиента в данном случае сбалансированы и взаимовыгодны. Компании следует поддерживать установившийся паритет в будущем.

В случае "проигрышного варианта" два вида ценности также сбалансированы, но обе стороны не получают достаточной ценности от сотрудничества. Компании следует продумать возможные программы по переводу данной группы клиентов в более прибыльный сегмент либо отказаться от сотрудничества.

"Уязвимые покупатели" — это клиенты, от которых компания получает высокие доходы, но при этом они не получают должной ценности от услуг компании. Очевидно, что эта ситуация чревата уходом ценных клиентов, поэтому компании следует увеличить инвестиции в эту группу клиентов и разработать предложения, повышающие ценность.

Если в случае "уязвимых покупателей" компания некоторым образом эксплуатировала своих клиентов, получая от них дополнительную ценность, то "безбилетники" — зеркальная противоположность. "Безбилетники" — это те клиенты, которые, получают относительно более высокую ценность за счет сотрудничества с компанией. Если невозможно перевести данных клиентов в другую категорию, то компания должна снизить уровень сервиса или повысить цены для них. Например, банк может предложить своим клиентам-"безбилетникам" перевести свои операции в систему Интернет-банкинга. Это позволит сократить затраты на бумажный документооборот, заработную плату обслуживающего персонала. При этом при сопровождении этой услуги онлайновыми консультациями или консультирования по телефону уровень сервиса для клиентов не уменьшится.

Ценность клиента для компании — это главная характеристика, определяющая стратегию взаимодействия с клиентом. Рассмотрим пример того, как "Сбербанк России" устанавливает индивидуальные ставки по кредиту в зависимости от характеристик каждого заемщика.

"Сбербанк России" переходит на личности

"Сбербанк России" устанавливает индивидуальные ставки для каждого заемщика по потребительским и автокредитам. Уровень ставки зависит от оценки каждого заемщика, а не от того, к какой группе клиентов он относится. При этом учитывается его кредитная история, финансовое положение, семейное положение, место и условия проживания и т.п. Предложение формируется исключительно для каждого конкретного заемщика. При расчете персональных ставок применяется понижающий или повышающий коэффициент в рамках существующего диапазона ставок. Сохраняется деление заемщиков на "зарплатных" клиентов и клиентов "с улицы". Для первых ставка все же будет ниже, но с учетом того, что "зарплатный" клиент может иметь другие продукты в банке, плохую или хорошую историю, начисляется понижающий или повышающий коэффициент.

Для того чтобы принимать обоснованные решения по работе с клиентами, компания должна на регулярной основе собирать информацию о своих клиентах, иметь историю сотрудничества каждого клиента с компанией.