Привлеченные средства и другие ресурсы банка

Привлеченные средства клиентов и других кредитных организаций составляют второй, значительно превосходящий по размерам, капитал, источник формирования ресурсов банка.

Размер и структура привлеченных средств банка зависит:

• от специализации банка;

• конъюнктуры банковского рынка;

• макроэкономической ситуации;

• регулирующей политики Центрального банка.

Привлеченные средства по источникам формирования

делятся на депозитные (вклады) и недепозитные источники.

Структура привлеченных средств (см. рис. 4.1) отражает категории вкладчиков и сроки их привлечения или формы изъятия (до востребования или срочные вклады).

Рис. 4.1. Структура ресурсов банка

Основная часть привлеченных средств – депозиты в форме вклада или сертификата[1]. С целью привлечения средств банки предлагают разнообразные виды вкладов.

Депозит – денежные средства или ценные бумаги (драгоценные металлы), переданные КО на хранение на определенный срок, подлежат возврату с выплатой процентов.

Депозиты до востребования – бессрочные вклады, изымаемые по частям или полностью в любой срок по требованию вкладчика. Эти средства могут находиться на расчетных (текущих) счетах клиентов и корреспондентских счетах банков.

Расчетные счета – рабочие счета юридических лиц. Их филиалы, бюджетные организации и физические лица могут открывать текущие счета.

Корреспондентские счета – счета по расчетам с другими банками.

Сберегательные вклады населения могут быть как вкладами до востребования, так и срочными в зависимости от условий договора вклада.

Срочный депозит – вклад, по которому устанавливается определенный срок хранения:

• до 30 дней;

• от 31 до 90 дней;

• от 91 до 180 дней;

• от 181 дня до одного года;

• от года до трех лет;

• свыше трех лет.

Наиболее разнообразные виды вкладов предлагает Сберегательный банк России, который привлекает основную часть денежных средств населения. Сберегательный и депозитный сертификат являются ценной бумагой, удостоверяющей сумму вклада, внесенного в кредитную организацию на определенный срок[2].

Оптимальная структура депозитной базы ресурсов банка определяется по критериям ликвидности и доходности.

Депозиты до востребования – дешевый ресурс. Процентные ставки начисляются на остатки средств в минимальных размерах. Низкая ставка уменьшает процентные расходы банка, но их высокая доля может ослабить его ликвидность.

Срочные депозиты – наиболее прогнозируемая часть привлеченных средств, которые могут быть размещены в кредиты на определенные сроки под более высокий процент. Однако чем больше срок депозита, тем дороже этот ресурс для банка.

Все виды вкладов оформляются договором вклада или сберегательной книжкой в соответствии с положениями ГК РФ (гл. 45).

Для защиты интересов вкладчиков Банк России формирует обязательные резервы кредитных организаций по рублевым счетам (сч. 30202) и по счетам в иностранной валюте (сч. 30204), перечисляемые в Банк России. Защитная функция обязательных резервов ограничена: норматив не может превышать 20%. Реальные гарантии даст Федеральный закон от 23.12.2003 № 177-ФЗ "О страховании вкладов физических лиц в банках Российской Федерации"[3]. В соответствии со ст. 837 ГК РФ срочные вклады могут быть отозваны клиентами до срока истечения договора, что создает угрозу ликвидности для банков. Законодательные поправки обсуждаются давно, но закон об отмене права на досрочный отзыв вкладов граждан до сих пор не принят.

Начисление процентов по вкладам. Процент – это цена ссудного капитала. Его количественное определение – ставка или норма процента. Процент по вкладам – основной стимул привлечения денежных средств. Для банка важно проводить привлекательную для вкладчика процентную политику.

Кредитные организации осуществляют начисление процентов по депозитам в соответствии с положениями ГК РФ, Закона о банках и банковской деятельности и нормативных документов Банка России. Порядок начисления процентов подробно изложен в положении ЦБ РФ от 26.06.1998 № 39-П "О порядке начисления процентов по операциям, связанным с привлечением и размещением денежных средств банками, и отражения указанных операций по счетам бухгалтерского учета" (разд. 2 "Термины и определения"), Положение определяет порядок начисления процентов по активным и пассивным операциям банка, связанным с привлечением и размещением денежных средств его клиентов – физических и юридических лиц, как в национальной валюте Российской Федерации, так и в иностранных валютах, а также с использованием денежных средств, находящихся на банковских счетах, осуществляемым на основании договоров, заключаемых в соответствии с нормами ГК РФ, и порядок отражения в бухгалтерском учете указанных операций.

Уплата (получение) процентов по привлеченным или размещенным денежным средствам осуществляется в денежной форме: юридическими лицами – только в безналичном порядке, а физическими – в безналичном порядке и наличными денежными средствами без ограничения суммы на основании приходных (расходных) кассовых ордеров.

Проценты по привлеченным денежным средствам (во вклады, депозиты, на другие банковские счета) начисляются банком-заемщиком в порядке и размере, предусмотренным соответствующим договором и п. 3.5 Положения (разд. 4 "Порядок начисления банком процентов по привлеченным средствам").

Перечислим факторы, воздействующие на процентную ставку:

• ставка рефинансирования ЦБ РФ;

• ставки, выплачиваемые другими банками;

• срок и размер вклада;

• вид вклада;

• способы начисления процентов, используемые банками.

Способы начисления процентов по вкладам. Общим условием начисления процентов на конкретный вклад является использование годовой ставки процента. Сумма начисленных за год процентных денег вычисляется по формуле

(1)

(1)

где Iгод – годовая сумма процентных денег; Р – сумма, на которую начисляется процент; i (%) – годовая ставка процентов.

При продолжительном вкладе в несколько лет (n):

(2)

(2)

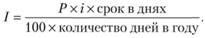

В случае, когда срок вклада меньше года (например, шесть месяцев), сумма процентных денег вычисляется по формуле

(3)

(3)

или в днях:

(4)

(4)

Сумма депозита с начисленными на нее процентами представляет собой наращенную сумму вклада, она может быть начислена по способу использования либо простого либо сложного процента.

При простой ставке процент начисляется на исходную величину вклада. Сложная ставка процентов начисляется в каждый последующий период на первоначальную сумму депозита с начисленными за предыдущие периоды процентами, так называемая капитализация процентов. Она применяется, как правило, в долгосрочных операциях.

Наращение по сложным процентам определяется по формуле

(5)

(5)

где S – наращенная сумма; Р – первоначальная сумма вклада; i – годовая ставка сложных процентов; п – срок ссуды; (1 + i) n – множитель наращения.

Если n – целое число лет, то:

• через год S составит Р(1 + i); (6)

• через два года – Р( 1 + i)(l + i) = Р(1 + i)2; (7)

• через три года – Р(1 + i)(1 + i)(1 + 0)= Р( 1 + i)3; (8)

• через п лет – Р(1 + i)n. (9)

Если в течение года установлены несколько периодов начисления (т), например ежемесячно, а число периодов начисления – п, проценты будут начисляться по ставке i/m. Наращенная сумма составит

(10)

(10)

При наращении суммы вклада по сложным процентам он увеличивается в геометрической прогрессии, а при наращении по простым ставкам процента – в арифметической прогрессии.