Принципы ведения финансовых расчетов

Большинство финансовых расчетов удовлетворяет трем основным принципам: принципу сопоставимости, принципу учета стоимости денег во времени, принципу сохранения статус-кво.

Надо помнить, что все финансовые расчеты ведутся от момента принятия решения (или момента расчетов). Другими словами, если решение принимается в конце 2012 г., то это время будет принято за t – 0. Если же решение будет приниматься в конце 2025 г., то за t = 0 будет принят уже 2025 г. Такова особенность проведения расчетов. Причем все моменты времени до момента принятия решения имеют отрицательное значение t на оси времени, а все моменты времени после момента принятия решения имеют положительное значение t.

Принцип сопоставимости гласит, что все величины, используемые в расчетах, должны быть приведены к адекватной форме измерения, к сопоставимому виду. Поясним на примерах, что означает данный принцип.

Во-первых, все величины должны относиться к одной валюте. Например, в компанию поступило два предложения, согласно первому контракт оценивается в 100 млн руб., а согласно второму контракт оценивается в 300 тыс. долл. США. Очевидно, что сравнивать эти два контракта напрямую некорректно, ведь одна сумма измеряется в рублях, а другая – в долларах США. Какой контракт лучше, очевидно, зависит от обменного курса. Другими словами, принцип сопоставимости в этом случае означает необходимость перерасчета стоимости рублевого контракта в доллары США (или долларового контракта в рубли) и только после этого их сравнение.

Во-вторых, если перевод суммы происходит одним платежом, то для сравнения необходимо, чтобы обе суммы были на одну и ту же дату. Если же суммы на разные даты или имеется несколько сумм на разные даты, то необходимо сначала привести стоимости всех сумм к начальному моменту (моменту сравнения или моменту принятия решения), используя концепцию стоимости денег во времени, и только потом проводить сравнение.

В-третьих, все величины можно сравнивать напрямую, только если они относятся к одному и тому же промежутку времени. Таким образом, используя предыдущий пример, получаем, что если деньги в долларах США компания получает в конце периода, то пересчет рублевой суммы должен проходить по курсу на конец периода. А если долларовая сумма поступает на счет компании в начале периода, то пересчет рублевой суммы должен проходить по курсу на начало периода.

В-четвертых, все сравниваемые величины должны быть либо после налоговых вычетов, либо до них.

В-пятых, следует помнить, что сравниваемые величины также должны быть либо в номинальном выражении, либо в "реальном", т.е. с поправкой на инфляцию.

В-шестых, сравниваемые величины должны также иметь одинаковый риск, в противном случае перед сравнением для каждой сравниваемой величины необходимо учесть поправку на риск.

В принципе, условий, которые надо принять во внимание при анализе конкретной сделки, можно придумать сколько угодно. Главное, чтобы аналитик понимал, что все величины необходимо доводить до сопоставимого вида.

Пример 2.2. Определите, какие детерминанты надо учесть аналитику российской компании, который сравнивает две альтернативы новой работы: в японской компании зарплата номинирована в йенах, а в китайской – в юанях. Выплаты зарплат проходят раз в год, в конце года, при этом помимо российских налогов платятся еще и местные. Кроме того, в первой компании зарплата платится наличными в конверте, а во второй – на карточку в банке. На полученную заработную плату аналитик планирует купить как можно больше акций ОАО "Газпром". Каков будет ваш ответ? Поменяется ли он, если предположить, что аналитика волнует его суммарное благосостояние?

Решение

При сравнении этих двух альтернатив необходимо добиться их сопоставимости, а значит, надо обратить внимание на следующие моменты:

1) в какой валюте номинированы акции "Газпрома", так как аналитик предпочтет тот вариант, который обеспечит ему наибольшую сумму в валюте, в которой он будет покупать акции;

2) учесть размер местных налогов, чтобы получить сумму, на которую аналитик реально сможет покупать акции. При этом размером российского налога можно пренебречь, если только нет необходимости рассчитать точное число приобретаемых акций;

3) инфляцию можно нс учитывать, так как, получив деньги, аналитик тут же конвертирует их в валюту акций и тут же приобретает эти акции. Таким образом, полученные деньги будут немедленно потрачены, т.е. их покупательная способность не успеет измениться;

4) в этом случае необходимо учесть тот факт, что с "белой" зарплаты делаются отчисления в Пенсионный фонд РФ, что увеличивает доходы аналитика в будущем (когда он будет на пенсии), а это является одним из слагаемых его общего благосостояния.

Второй принцип финансовых расчетов, принцип учета стоимости денег во времени, утверждает, что 1 руб. сегодня по стоимости не равен 1 руб. завтра. Следовательно, недопустимо напрямую складывать и вычитать суммы, принадлежащие разным моментам времени. Как же понять, сколько стоит сейчас 1 руб., который будет получен завтра?

Пример 2.3. Рассмотрим инвестора, который может вкладывать свои денежные средства только в банк под 5% годовых. Все остальные возможные вложения либо не приносят дохода, либо их доходность оказывается менее 5% в годовом исчислении. Допустим, что инвестору предлагается купить ценную бумагу (ее надежность не хуже, чем вложение в банк), согласно которой инвестор получает через год ровно 1 руб. За какую максимальную цену инвестор будет готов приобрести эту ценную бумагу?

Решение

Инвестор мог бы получить самостоятельно, с тем же уровнем риска, 1 руб. через год, если он вложит сегодня в банк сумму, равную 1/1,05 = 0,95 руб., т.е. 95 коп.

Таким образом, если данную ценную бумагу предложить инвестору купить менее, чем за 95 коп., то он с выгодой совершит сделку и получит доходность бо́льшую, чем 5% в банке при том же уровне риска. Если ему предложить купить эту ценную бумагу за 95 коп., то инвестору окажется безразлично, приобретать се или нет, так как он сможет получить такую же доходность в банке. Если эту ценную бумагу предложить инвестору больше, чем за 95 коп., то он откажется, так как в этом случае он сможет заработать больше, просто положив деньги в банк.

Таким образом, сегодняшняя стоимость завтрашнего 1 руб. для рассматриваемого инвестора равна 95 коп. Именно столько надо инвестору вложить в свою лучшую финансовую возможность, чтобы через год получить 1 руб.

Данный пример демонстрирует, что для двух разных инвесторов с разными доступными инвестиционными возможностями при прочих равных условиях сегодняшняя стоимость завтрашнего рубля будет разной. Например, проведя аналогичные рассуждения для инвестора, у которого наилучшее вложение даст 8% годовых, получим, что сегодняшняя стоимость 1 руб., получаемого через год, равна 93 коп. Максимальная ставка доходности от использования наилучшей инвестиционной возможности, доступной инвестору, используется им для сравнения стоимостей денег в разных периодах времени. Такая ставка называется ставкой дисконтирования.

Таким образом, можно сделать вывод: чем выше инвестиционные возможности инвестора, тем ниже для него будет сегодняшняя стоимость денег, получаемых в будущем.

Точно такие же рассуждения можно провести, чтобы определить текущую (сегодняшнюю) стоимость 1 руб., получаемого через 2 года. Так, для первого инвестора стоимость такого рубля составит 1/1,052 = 0,91 руб., а для второго инвестора – соответственно 1/1,082 = 0,86 руб.

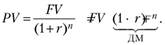

Другими словами, текущая (сегодняшняя) стоимость (PV) денежной суммы (FV), получаемой через п лет при ставке дисконтирования (г), определяется по формуле

(2.1)

(2.1)

В формуле (2.1) выделен ДМ – дисконтирующий множитель, поскольку удобней проводить операцию умножения, чем операцию деления после возведения в степень. Существуют даже специальные таблицы дисконтирующих множителей в зависимости от п и г (такие же, как таблицы синусов и косинусов). Формула (2.1) описывает процесс дисконтирования, т.е. определения текущей стоимости денежной суммы, получаемой через определенное время в будущем.

Пример 2.4. Вам предлагается 01.01.2014 выбрать один из двух вариантов. Первый вариант: получить 100 тыс. руб. 01.01.2015. Второй вариант: получить 2,9 тыс. долл. США 01.01.2016. Предположим, что курс доллара США на 01.01.2014 составлял 38 руб. за доллар), по оценкам экспертов, курс будет 36 и 39 руб. за доллар США 01.01.2015 и 01.01.2016 соответственно. Темп инфляции в России за 2014 г. прогнозируется на уровне 7% годовых, а на 2017 г. – на уровне 6% годовых. Определите, какой вариант предпочтительней.

Решение

Имеющейся информации более чем достаточно, чтобы выбрать альтернативу. Сравнивать мы будем альтернативы в рублевом эквиваленте на 01.01.2015, так как у нас нет информации по долларовым депозитам. Почему на 01.01.2015? Потому что если какая-то альтернатива (в рублях) будет лучше другой, то она же останется лучшей и на 01.01.2014, но при пересчете придется сделать два лишних действия.

01.01.2016 2,9 тыс. долл. США можно сконвертировать в 113 100 руб. Зная темп инфляции за 2015 г., мы можем найти стоимость ИЗ 100 руб. на 01.01.2015, воспользовавшись формулой (2.1): 113100/1,06 = 106698,11 руб.

Таким образом, следует выбрать вариант с получением вознаграждения в долларах США, так как их стоимость выше, чем просто рублевое вознаграждение.

Очевидно, что текущая стоимость нескольких денежных сумм, получаемых в разные моменты времени, равна сумме текущих стоимостей каждой их этих сумм.

Пример 2.5. Предположим, на рынке существуют две альтернативы. Ниже в табл. 2.1 приведены денежные поступления в рублях от этих альтернатив по годам и представлены банковские ставки на соответствующий срок. На основании этой информации определите, какую альтернативу следует выбрать.

Таблица 2.1

Данные для примера 2.5

|

Годы |

||||||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

|

Альтернатива А |

1000 |

- |

1000 |

- |

1000 |

- |

4000 |

4000 |

|

Альтернатива Б |

1200 |

1200 |

1200 |

1200 |

1200 |

1200 |

1200 |

1200 |

|

Банковская ставка на соответствующее число лет, % годовых |

5,0 |

5,5 |

6,0 |

6,5 |

7,0 |

7,0 |

8,0 |

8,0 |

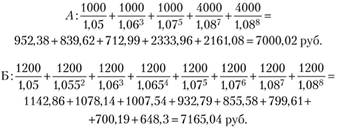

Решение

Для ответа на вопрос примера необходимо посчитать текущую стоимость каждой суммы по альтернативе и сложить их. Затем сравнить полученные величины по каждой альтернативе и выбрать ту, у которой сумма текущих стоимостей окажется больше.

Таким образом, надо выбирать альтернативу Б, так как ее текущая стоимость больше, чем текущая стоимость альтернативы А.

Третий принцип – сохранение статус-кво – используется, когда изменяются какие-то условия (или параметры) сделки. Согласно этому принципу пересчет параметров происходит таким образом, чтобы положение всех участников сделки осталось неизменным (если иное не предусмотрено изменением сделки). Более подробно данный принцип будет рассмотрен в подпараграфе 2.4.3.