Принципы подготовки финансовой информации

Принципы подготовки финансовой информации (Assumption) определяют концепцию формирования финансовой отчетности, раскрывают подходы к трактовке содержания отдельных стандартов бухгалтерского учета.

Финансовая отчетность формируется после обработки большого числа хозяйственных операций, группируемых в соответствии с их характером и функциональным назначением. Каждая существенная статья в финансовой отчетности представляется обособленно (отдельной строкой), несущественные статьи присоединяются к статьям аналогичного характера. На заключительной стадии представляются агрегированные и структурированные данные, формирующие статьи баланса, отчета о прибылях и убытках, отчета о движении денежных средств и др.

Основополагающими допущениями формирования финансовой отчетности считаются принцип начисления и принцип непрерывности деятельности компании.

Принцип начисления (Accrual Basis) - результаты хозяйственных операций признаются по факту их свершения, независимо от момента поступления или выплаты денежных средств и отражаются в финансовой отчетности тех периодов, к которым они относятся.

Принцип непрерывности деятельности (Going Concern) - компания будет продолжать функционировать в обозримом будущем, и у нее нет ни намерения, ни необходимости ликвидироваться или сокращать масштабы своей деятельности.

В целом именно финансовые отчеты служат основными средствами передачи существенной учетной информации заинтересованным пользователям.

Состав, основные элементы и аналитическая ценность форм финансовой отчетности

Балансовый отчет (Balance Sheet). Цель формирования балансового отчета - отражение финансового состояния компании на определенную дату, как правило, на конец месяца, квартала или года. Именно поэтому в соответствии с рекомендациями МСФО его называют отчетом о финансовом положении и указывают, на какую дату он составлен.

Под финансовым положением понимается количество экономических ресурсов, контролируемых компанией, и требований в отношении этих ресурсов. То есть баланс показывает, какими ресурсами (активами) компания располагает, сколько она должна продавцам и кредиторам (обязательства или заемный капитал) и какова величина собственного капитала. Соотношение активов и капитала может быть выражено в форме основного балансового уравнения:

Таким образом, должен существовать "баланс" между активами и источниками их формирования.

Рассмотрим основные элементы балансового отчета.

Активы - это ресурсы, контролируемые компанией, способные обеспечить получение экономических выгод в будущем.

Обязательства - это обязанность компании, погашение которой приведет к оттоку ресурсов, содержащих экономические выгоды.

Собственный капитал - остаточный капитал в компании, остающийся после вычета всех ее обязательств. Преобразовав бухгалтерское равенство, можно определить собственный капитал следующим образом:

Собственный капитал акционеров состоит из акционерного капитала (суммы, инвестированной в бизнес акционерами) и нераспределенной прибыли.

Следует обратить внимание, что в балансе все категории счетов разделены на подгруппы, инвесторы и кредиторы изучают взаимосвязь между подгруппами классифицированного отчета.

На основании данных, содержащихся в балансовом отчете, специалист может проводить анализ имущественного потенциала, ликвидности компании (возможности погашения текущих обязательств за счет имеющихся текущих активов) и ее финансовой устойчивости (возможности сохранения платежеспособности в долгосрочной перспективе). Пример балансового отчета приведен в приложении 2 (табл. П.1).

Отчет о прибылях и убытках {Income Statement). В отчете о прибылях и убытках обобщена информация о доходах, расходах компании и полученном ею финансовом результате (прибыли или убытках) за отчетный период.

Использование данных такого рода обеспечивает возможность оценить, насколько результативной была деятельность компании за определенный период, и помогает прогнозировать будущие денежные потоки. В рамках МСФО отчет носит название "Отчет о совокупном доходе" (Reporting Comprehensive Income) с выделением двух разделов: отчета с прибыли, полученной за период, и отчета о прочих доходах компании. Пример отчета о прибылях и убытках приведен в приложении 2 (табл. П.2)

К основным элементам отчета о прибылях и убытках относятся доходы и расходы компании.

Доходы - это увеличение экономических выгод в форме поступлений (или увеличения) активов либо сокращения обязательств. Данное понятие включает выручку от реализации и все прочие доходы; полученный доход увеличивает размеры капитала компании.

Расходы - это сокращение экономических выгод, связанное с выбытием активов либо увеличением обязательств. Понесенные расходы уменьшают размеры капитала компании.

Как правило, отчет о прибылях и убытках формируется как многоступенчатый формат, содержащий разные виды прибыли: валовую, прибыль от продаж (операционную), прибыль до налогообложения, чистую и нераспределенную прибыль.

Главное преимущество этого формата в том, что в нем операционная деятельность отделяется от неоперационной (прочей), а расходы классифицируются по функциям и сопоставляются с соответствующими доходами.

В аналитических целях рекомендуется очистить отчет от данных, отражающих единовременные операции, такие как затраты на реструктуризацию или возмещение ущерба. Кроме того, необходимо выделить чрезвычайные доходы и расходы, отражающие события и сделки, не являющиеся типичными для компании. Такой подход позволяет выделить факторы, влияющие на регулярно получаемую чистую прибыль. В целом, лучшим индикатором роста деловой активности компании считается прибыль от операционной деятельности (в российском стандарте это прибыль от продаж).

Таким образом, информация, полученная после группировки и обработки данных, содержащихся в отчете о прибылях и убытках, служит базой для анализа и оценки результативности, эффективности деятельности компании и качества использования находящихся в ее собственности ресурсов.

Отчет о движении денежных средств (Statement of Cash Flows). Цель формирования отчета о движении денежных средств - предоставление информации об изменениях в денежных средствах и их эквивалентах за отчетный период.

Пользователям финансовой отчетности такая информация необходима для анализа источников поступления денежных средств и ключевых направлениях их использования, оценки стабильности и достаточности чистого денежного потока, способности компании генерировать денежные средства в будущем.

В то время, как отчет о прибылях и убытках формируется методом начисления и фокусируется на цели прибыльности, в основе отчета о движении денежных средств лежит кассовый метод. Он ориентирован на поддержание платежеспособности фирмы.

Денежные потоки в отчете классифицированы в разрезе операционной, инвестиционной и финансовой деятельности. Отчет показывает, сколько денежных средств было генерировано в результате операционной деятельности в течение года и сколько было потрачено или получено от инвестиционной и финансовой деятельности. Желательно, чтобы эти денежные потоки были сбалансированы.

o Операционная деятельность - основная деятельность компании, приносящая доход, и прочая деятельность, отличная от инвестиционной и финансовой.

o Инвестиционная деятельность - приобретение и продажа долгосрочных активов и других инвестиций, не относящихся к эквивалентам денежных средств.

o Финансовая деятельность - деятельность, приводящая к изменениям в размере и составе капитала и заемных средств компании.

Таким образом, информация, раскрываемая в отчете о движении денежных средств, необходима для оценки платежеспособности компании в краткосрочной и долгосрочной перспективе. Руководство компании использует отчет, чтобы выяснить, требуется ли дополнительное финансирование, решить, увеличивать или уменьшать сумму дивидендов к выплате и составить план инвестиционных и финансовых потребностей организации.

Инвесторы, кредиторы и деловые партнеры с помощью отчета оценивают эффективность управления денежными потоками в компании, возможности погашать обязательства, выплачивать дивиденды и проценты по кредитам и займам.

Качество информации, представленной в финансовой отчетности. Следует отметить, что финансовая отчетность может служить основой для принятия экономических решений только в том случае, если менеджеры компании имеют ясное представление о сути и особенностях применяемой учетной модели, и качество самой информации соответствует требованиям, предъявляемым бухгалтерскими стандартами. Наличие различных вариантов учетных алгоритмов как фактор, влияющий на конечный результат, означает, что в зависимости от того, какие методы учета и группировки индикаторов используются, можно получить различную количественную характеристику той или иной стороны деятельности компании. Информация может рассматриваться как полезная для принятия решений инвесторами, деловыми партнерами, кредиторами, если она достоверна (надежна), нейтральна и имеет прогнозную ценность. Качество представленной в финансовой отчетности информации должно проверяться на подготовительном этапе работы аналитика.

Известно, что в ряде случаев фактическое положение дел может сильно отличаться от данных отчетности в силу объективных причин или "злого умысла".

С одной стороны, данные бухгалтерского учета имеют определенную информационную ограниченность. Так, в отчетности отсутствует информация, не имеющая стоимостного выражения, широко используются прогнозные оценки (сомнительные долги, условные обязательства), стоимость активов и обязательств отражается на момент формирования отчетности (статичность).

С другой стороны, не секрет, что многие компании стараются влиять на финансовые результаты деятельности, приукрашивая реальную действительность, стараясь соответствовать ожиданиям инвесторов, что, в конечном счете, повышает стоимость компании. Эти методы называют агрессивным учетом (Aggressive Accounting). Однако, несмотря на имеющиеся недостатки, именно финансовая отчетность служит основой сравнительного анализа в силу того, что формируется всеми игроками на рынке по единым правилам (бухгалтерским стандартам). В результате обеспечивается сопоставимость данных, проводятся сравнения, строятся рейтинги. Учет осуществляется систематически, непрерывно, следовательно, можно получать данные в динамике. Соответственно, менеджеры могут соотнести текущие данные с показателями предшествующих периодов, действующими рекомендациями, финансовыми отчетами деловых партнеров или конкурентов. Кроме того, отчетность в целом ряде случаев проходит внешний контроль (внешний аудит, налоговые проверки и пр.).

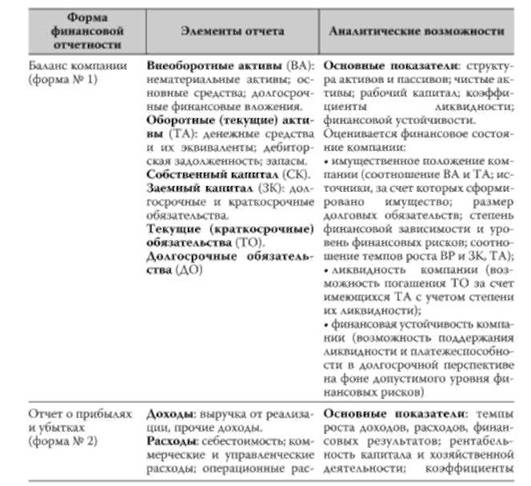

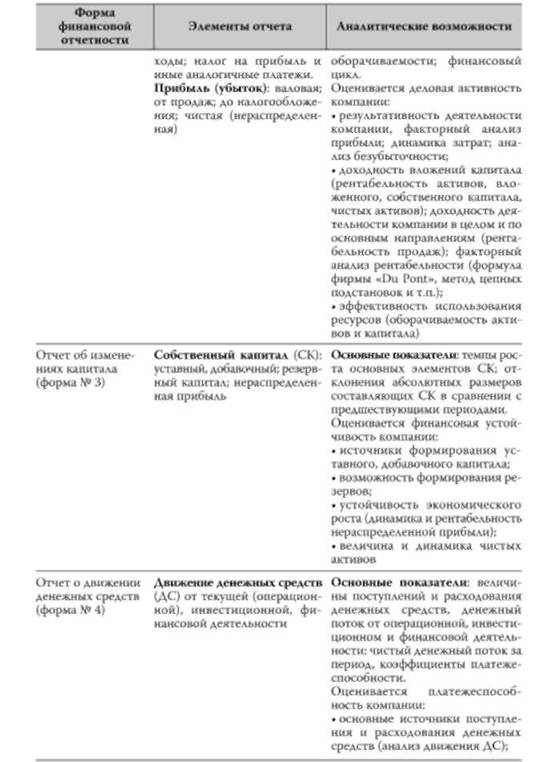

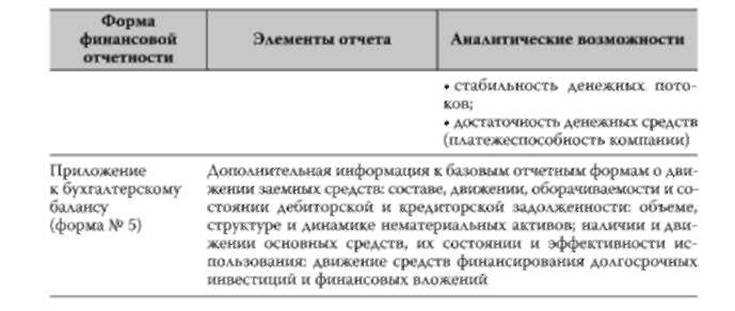

Систематический мониторинг с использованием финансовых документов позволяет своевременно выявлять назревшие проблемы, а не анализировать причины их возникновения постфактум. В табл. 3.1 раскрыты аналитические возможности каждой из форм, входящих в состав публичной систематизированной финансовой отчетности.

Таким образом, содержательно финансовая отчетность насыщена информацией, грамотное использование которой дает возможность специалисту дать оценку возможности сохранения компанией финансовой устойчивости и наращиванию темпов роста деловой активности.

Таблица 3.1. Аналитическая ценность финансовых отчетов