Правила инвестирования

Наиболее общими условиями успеха во всех формах инвестирования являются:

• сбор периодической информации;

• планирование и прогнозирование перспектив рыночной конъюнктуры по интересующим инвестора объектам;

• выбор стратегии поведения на рынке инвестиционных товаров;

• гибкая текущая корректировка инвестиционной тактики, а отчасти и стратегии.

Выбор наиболее эффективного способа финансирования проекта начинается с четкого определения возможных вариантов.

Альтернативные проекты поочередно сравнивают друг с другом и выбирают наиболее предпочтительный из них с точки зрения прибыльности (доходности), безопасности и надежности.

При решении вопроса об инвестировании средств целесообразно определить объекты вложения капитала: в производство, недвижимость, ценные бумаги, приобретение товаров для перепродажи или в валюту. Поэтому при инвестировании рекомендуется соблюдать следующие правила, выработанные практикой.

1. Правило финансового соотношения сроков ("золотое банковское правило"). Получение и расходование средств должны происходить в установленные сроки, а капитальные вложения с длительным сроком окупаемости целесообразно финансировать за счет долгосрочных заемных средств (долгосрочных банковских кредитов и облигационных займов со сроком погашения свыше одного года).

2. Правило сбалансированности рисков. Особенно рисковые долгосрочные инвестиции целесообразно финансировать за счет собственных средств (чистой прибыли и амортизационных отчислений). Данное правило применяется в развитие одного из общих принципов управления финансами организаций (предприятий) – принципа самоинвестирования (самофинансирования). Таким образом организация не связывает свою политику дополнительными долгосрочными обязательствами.

3. Правило предельной рентабельности. Рекомендуется выбирать такие капитальные вложения, которые обеспечивают инвестору достижение максимальной (предельной) прибыльности (доходности). Зарубежные ученые-экономисты полагают, что цель функционирования любого предприятия – максимизировать прибыль (следовательно, норму доходности на капитал) равносильно желанию ее менеджмента увеличить благосостояние акционеров (собственников). Действительно, максимизация прибыли является целью функционирования организации (предприятия) и большинство задач, которые противоречат этой цели, фактически второстепенны. Акционеры (собственники) обязаны знать цену достижения цели и задач (например, лидерство в конкурентной борьбе). Кроме того, менеджмент предприятия отчитывается перед акционерами (собственником). Если деятельность менеджмента не принесет им приемлемой прибыли на вложенный капитал, менеджмент может быть заменен или предприятие станет объектом поглощения. Следовательно, критерий принятия инвестиционных решений на основе максимизации нормы прибыли на вложенный (авансированный) капитал может быть использован для оценки эффективности работы предприятия (если абстрагироваться от последующего распределения прибыли). Это утверждение особенно важно, так как до настоящего времени не предложено более наглядного способа измерения эффективности работы предприятия и иной, альтернативной цели, обеспечивающей долгосрочное благосостояние акционеров (собственников) предприятия.

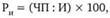

4. Чистая прибыль от данного вложения капитала должна превышать ее величину от помещения денежных средств на банковский депозит, т.е.

где  – рентабельность инвестиций, %;

– рентабельность инвестиций, %;  – ставка депозитного процента, учитывающая темп инфляции, %.

– ставка депозитного процента, учитывающая темп инфляции, %.

где ЧП – чистая прибыль, полученная от инвестирования средств в конкретный объект; И – объем инвестированных средств.

5. Рентабельность конкретного инвестиционного проекта с учетом фактора времени (временной стоимости денег) всегда должна быть больше доходности альтернативных проектов.

6. Рентабельность инвестиций всегда должна быть выше среднегодового темпа инфляции:

где  – среднегодовой темп инфляции, %.

– среднегодовой темп инфляции, %.

7. Рентабельность активов после реализации инвестиционного проекта должна увеличиваться и в любом случае превышать среднюю ставку банковского процента:

где  – рентабельность активов, %; СП – средняя ставка банковского процента на рынке ссудного капитала.

– рентабельность активов, %; СП – средняя ставка банковского процента на рынке ссудного капитала.

8. Рассмотренный проект должен соответствовать главной стратегии поведения организации (предприятия) на товарном рынке с точки зрения формирования рациональной ассортиментной структуры производства, сроков окупаемости инвестиционных затрат, наличия финансовых источников покрытия издержек производства и обращения, а также обеспечения стабильности поступления прибыли (доходов) в течение периода эксплуатации инвестиционного проекта.

Инвестиции в реальные проекты – длительный процесс. Именно поэтому при их оценке необходимо учитывать:

• риск инвестиционных проектов (чем больше срок окупаемости капитальных затрат, тем выше инвестиционный риск);

• временную стоимость инвестиционных проектов (с течением времени деньги теряют свою ценность вследствие инфляции);

• привлекательность инвестиционных проектов по сравнению с альтернативными вариантами вложения капитала сточки зрения максимизации прибыли (дохода) и роста курсовой стоимости акций организации (предприятия) при минимальном уровне риска, так как эта цель для инвестора является определяющей.

Используя указанные правила на практике, инвестор может принять обоснованное решение, отвечающее его стратегическим целям и тактическим задачам.