Порядок исчисления налога

В соответствии со ст. 362

НК:

– организации исчисляют сумму налога и сумму авансового платежа самостоятельно;

– в отношении физических лиц налог исчисляется налоговыми органами на основании сведений, которые представляются в налоговые органы органами, осуществляющими государственную регистрацию транспортных средств на территории РФ.

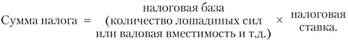

По общему правилу, если налогоплательщик владел подлежащим налогообложению транспортным средством в течение всего календарного года (т.е. в течение всего налогового периода), то сумма налога исчисляется в отношении каждого транспортного средства как произведение соответствующей налоговой базы и налоговой ставки.

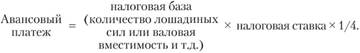

Организации исчисляют также суммы авансовых платежей по налогу. Исчисление производится по истечении каждого отчетного периода в размере 1/4 произведения соответствующей налоговой базы и налоговой ставки. Окончательную сумму налога можно определить как разницу между исчисленной суммой налога и суммами авансовых платежей по налогу, подлежащих уплате в течение налогового периода. Однако есть исключение из этого правила: для отдельных категорий налогоплательщиков может быть предусмотрено право не исчислять и не уплачивать авансовые платежи по налогу в течение налогового периода. Данное условие предусматривает законодательный орган субъекта РФ при установлении налога.

Пример. В собственности ООО "С." находятся две легковые автомашины, мощностью двигателя 100 и 170 л.с. соответственно, а также моторная лодка с мощностью двигателя 60 л.с. В регионе по транспортному налогу установлены максимальные налоговые ставки, в 10 раз превышающие базовые ставки, определенные в НК. Транспортные средства в течение налогового периода проданы не будут.

Тогда с первой автомашины ООО "С." в 2014 г. заплатит транспортный налог в сумме:

25 руб. × 100 л.с. = 2500 руб. Размер авансовых платежей в течение налогового периода 2014 г. будет равен 625 руб. (25 руб. × 100 л.с.) × 1/4.

За второй автомобиль будет уплачено:

50 руб. × 170 л.с. = 8500 руб. Размер авансовых платежей будет равен 2125 руб. (50 руб. × 170 л.с.) × 1/4.

За моторную лодку будет уплачен налог в сумме:

100 руб. × 60 л.с. = 6000 руб. Размер авансовых платежей составит 1500 руб. (100 руб. × 60 л.с.) × 1/4.

Однако из этого правила есть исключения. Сумма налога исчисляется иным способом в случае:

а) регистрации транспортного средства и (или) снятия транспортного средства с регистрации (снятия с учета, исключения из государственного судового реестра и т.д.) в течение налогового (отчетного) периода;

б) регистрации и снятия с регистрации транспортного средства в течение одного календарного месяца.

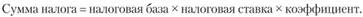

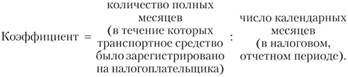

В первом случае, когда налогоплательщик владел транспортным средством менее календарного года, квартала (т.е. транспортное средство сменило собственника или выбыло в течение года или квартала), исчисление суммы налога (суммы авансового платежа по налогу) производится с учетом коэффициента. В свою очередь, коэффициент рассчитывается как отношение числа полных месяцев, в течение которых данное транспортное средство было зарегистрировано на налогоплательщика, к числу календарных месяцев в налоговом (отчетном) периоде. При этом месяц регистрации транспортного средства, а также месяц снятия транспортного средства с регистрации принимаются за полный месяц.

При этом значение коэффициента рассчитывается по следующей формуле:

В случае регистрации и снятия с регистрации транспортного средства в течение одного календарного месяца при исчислении налога указанный месяц принимается как один полный месяц. Например, если налогоплательщик продаст автомашину в том же месяце, что и купил ее, то заплатит налог за один месяц.

После определения подлежащей уплате суммы налога по каждому транспортному средству полученные суммы складываются, итоговая величина уплачивается в бюджет.

Для целей налогового контроля законодатель обязал органы, осуществляющие государственную регистрацию транспортных средств, сообщать в налоговые органы соответствующие сведения:

а) в течение года;

б) до 1 февраля текущего календарного года.

Такое взаимодействие, в частности, необходимо в силу следующего обстоятельства. Подлежащая уплате налогоплательщиком – физическим лицом сумма транспортного налога исчисляется налоговым органом на основании тех сведений, которые предоставляют государственные регистраторы: органы ГИБДД МВД России, ФТС России, органы государственного технического надзора России, военные автомобильные инспекции Минобороны России и др.

Таким образом, органы, осуществляющие государственную регистрацию транспортных средств, обязаны сообщать в налоговые органы по месту своего нахождения сведения:

– о зарегистрированных в этих органах транспортных средствах;

– снятых с регистрации в этих органах транспортных средствах;

– лицах, на которых зарегистрированы транспортные средства.

Указанные выше сведения органы, осуществляющие государственную регистрацию транспортных средств, обязаны сообщать в течение 10 дней после регистрации или снятия с регистрации транспортных средств.

Кроме того, органы, осуществляющие государственную регистрацию транспортных средств, обязаны сообщать в налоговые органы по месту своего нахождения по состоянию на 31 декабря истекшего календарного года сведения:

– о транспортных средствах;

– о лицах, на которых зарегистрированы транспортные средства;

– обо всех связанных с транспортными средствами изменениях, произошедших за предыдущий календарный год.

Данные сведения необходимо сообщить до 1 февраля текущего календарного года (ст. 362 НК).

Как и всякая юридическая обязанность, комментируемые положения защищены нормами о юридической ответственности за неправомерное непредставление сведений налоговым органам. Ответственность за такое правонарушение предусмотрена ст. 129.1 НК (в виде штрафа в размере 5000 руб., а при повторном нарушении – 20 000 руб.).