Перемещение прямых налогов. Частичное равновесие

Альтернативой налогообложения продукции, производимой предприятиями, может служить налог на прибыль предприятий. Рассмотрим его воздействие на экономическую эффективность на примере несовершенной конкуренции.

Если целевой функцией фирмы-монополиста является максимизация прибыли, то налог на прибыль будет нейтральным, т.е. не повлияет на объем выпуска и назначаемую цену. В самом деле, условием максимизации прибыли является равенство предельного дохода и предельных издержек. При введении налога обе величины оказываются не затронутыми. Таким образом, все бремя налога ложится на монополиста, не изменяя при этом экономической эффективности, существовавшей до введения налога.

Ситуация меняется, если монополист максимизирует не прибыль, а выручку от продажи продукции. В этом случае оптимальный объем выпуска определяется условием MR = 0, а ограничением для фирмы выступает наличие неотрицательной прибыли. Однако после уплаты налога прибыль может стать меньше нуля. В этом случае монополист сократит объем производства и повысит цену на продукцию. Таким образом, налог на прибыль будет обладать искажающим воздействием.

Анализ подоходного налога важен, в первую очередь, с точки зрения его воздействия на предложение труда. Налог может изменять как число отработанных часов, так и другие параметры предложения. Среди них, прежде всего, стоит назвать:

1) интенсивность трудовых усилий. В целом она ненаблюдаема, поэтому провести анализ воздействия налога на этот параметр довольно затруднительно. Очевидно, впрочем, что в отношении интенсивности труда налогообложение носит дестимулирующий характер;

2) инвестиции в человеческий капитал. Согласно теории, индивид будет получать образование, если дисконтированные выгоды от него превышают прямые издержки, связанные с его получением;

3) выбор профессии. Выбор вида деятельности делается на длительную перспективу и может зависеть от ставок подоходного налога. Для разных профессий существует различная вероятность получения определенного уровня дохода и неодинаковый разброс в его величине (например, фиксированный оклад или сдельная оплата). Для одних профессий поток доходов, так же как и налоговые обязательства, стабилен и предсказуем (например, государственный служащий). Для других может сильно варьироваться во времени и по величине (например, футболист). Соответственно, налоговые обязательства строятся по-разному, что может косвенно повлиять на выбор вида деятельности;

4) время выхода на пенсию. Высокие доходы в конце трудовой деятельности и связанные с ними высокие налоги могут побудить индивидов выходить на пенсию, а не продолжать работать по достижении пенсионного возраста;

5) экономическая активность. Высокие налоги могут побуждать индивидов отказываться от работы и выходить из состава рабочей силы, если есть источники нетрудовых доходов (возможность получить пенсию, сбережения, доходы от собственности, доходы других членов семьи).

Перейдем теперь к анализу предложения труда и воздействия на него налогообложения. Рассмотрим для этого однопериодную модель индивидуального выбора труд-досуг. Предпочтения индивида задаются функцией полезности:

(5.13)

(5.13)

где Y – величина совокупного дохода, определяющая объем потребления товаров и услуг при заданных рыночных ценах;  – количество часов досуга, доступных индивиду;

– количество часов досуга, доступных индивиду;

Начальное наделение  определяет максимальную продолжительность досуга, доступную индивиду (например, 24 часа в сутки или 168 часов в неделю), а

определяет максимальную продолжительность досуга, доступную индивиду (например, 24 часа в сутки или 168 часов в неделю), а  – величину его нетрудового дохода.

– величину его нетрудового дохода.

Индивид решает задачу условной максимизации:

(5.14)

(5.14)

при

где w – почасовая рыночная ставка заработной платы.

Итогом решения задачи является выбор индивидом продолжительности досуга, в зависимости от предлагаемой ему рынком оплаты труда и величины нетрудового дохода:

(5.15)

(5.15)

Отсюда индивидуальное предложение труда в часах определяется как

(5.16)

(5.16)

Таким образом, индивидуальное предложение труда каждого потенциального работника зависит от почасовой ставки рыночной заработной платы, нетрудового дохода и индивидуальных предпочтений (формы функции полезности).

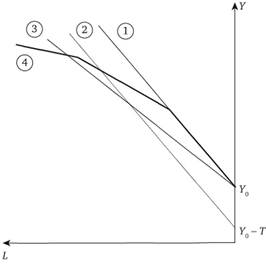

При введении подоходного налога, в зависимости от его типа, бюджетное ограничение работника может изменяться по-разному. На рис. 5.10 представлены различные виды подоходного налога. По горизонтальной оси откладывается количество часов труда, которое возрастает справа налево. В крайней правой точке индивид не работает и потребляет максимальное количество досуга. При наличии нетрудового дохода ( ) его бюджетное ограничение выходит не из начала координат, а из точки, соответствующей величине нетрудового дохода. Линии на графике показывают, как увеличивается доход работника по мере роста предложения труда. На рисунке представлены четыре ситуации:

) его бюджетное ограничение выходит не из начала координат, а из точки, соответствующей величине нетрудового дохода. Линии на графике показывают, как увеличивается доход работника по мере роста предложения труда. На рисунке представлены четыре ситуации:

Рис. 5.10. Бюджетная линия индивида в зависимости от типа подоходного налога

1) доход без налогообложения

2) аккордный налог (lump-sum tax)

3) пропорциональный налог

4) прогрессивный налог

Пропорциональный и прогрессивный налоги меняют угол наклона бюджетного ограничения и, тем самым, меняют оптимальный выбор индивида.

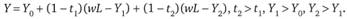

Проанализируем эффекты дохода и замещения и их воздействие на предложение труда с помощью известного из курса микроэкономики разложения Слуцкого[1]:

(5.17)

(5.17)

В правой части равенства первое слагаемое представляет собой эффект замещения (SE – substitution effect), а второе – эффект дохода (IE – income effect). Другими словами,

TE = SE + IE,

где ТЕ – это совокупный эффект воздействия изменения заработной платы на количество отработанных часов.

Поскольку досуг является нормальным благом, то труд, соответственно, выступает антиблагом (т.е. в функцию полезности входит со знаком "-", тогда как досуг – со знаком "+"). Поэтому знаки эффектов замещения и дохода будут отличаться от обычного случая нормального товара:

SE > 0,1Е< 0.

Рост ставки заработной платы приведет к удорожанию досуга и, соответственно, сокращению его потребления, а значит – к увеличению количества отработанных часов (эффект замещения); с другой стороны, для сохранения прежнего уровня потребления индивид теперь может работать меньше, а значит – предложение труда сокращается (эффект дохода).

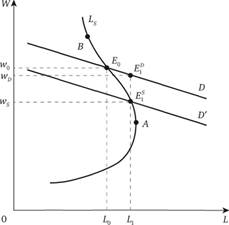

Поскольку действия названных эффектов разнонаправлены, число предлагаемых часов труда может по-разному реагировать на изменение заработной платы, в зависимости от того, какой эффект преобладает. Этим объясняется специфическая форма кривой индивидуального предложения труда (рис. 5.11).

При невысоких ставках заработной платы (ниже точки A) SE > IE (по модулю), поэтому предложение труда растет по мере повышения его цены. Однако дальнейшее увеличение w приводит к тому, что

Рис. 5.11. Индивидуальное предложение труда

часть работников начинают отказываться от сверхурочных работ и т.п., а некоторые вообще покидают рынок труда. Последнее происходит, когда в семье имеется несколько работников, и более высокий заработок одних членов семьи позволяет другим отказываться от оплачиваемого труда в пользу учебы, ведения домашнего хозяйства или раннего выхода на пенсию (SE < IE). Таким образом, на определенном участке кривой Ls, отмеченном на рисунке точками А и В, L сокращается с повышением w, так что эластичность предложения труда по заработной плате на этом участке отрицательна. Наконец, при достаточно высоких ставках заработной платы предложение почти стабилизируется: на рынке труда остаются те, кто практически при любых обстоятельствах не склонны его покидать, и почти все они работают в течение стандартного для данного общества времени (например, 8 часов в день). Соответственно выше точки В линия Ls близка к вертикали, SE = IE.

Рассмотрим теперь введение подоходного налога и распределение налогового бремени. Для удобства предположим, что налог уплачивает работодатель. Соответственно, под воздействием налога кривая спроса на труд сдвигается влево вниз.

Если точки доналогового и посленалогового равновесия располагаются на участке ниже точки А, либо на участке выше точки В, то в контексте частичного равновесия перемещение налогового бремени происходит практически так же, как на обычном конкурентном рынке товара. Когда равновесие достигается на участке кривой предложения с положительным наклоном, бремя распределяется между продавцами (наемными работниками) и покупателями (работодателями) в соответствии с соотношением эластичностей предложения и спроса, и объем предложения труда сокращается. Если же равновесие достигается на верхнем участке, то налоговое бремя практически полностью ложится на работников, поскольку эластичность предложения труда в данном случае близка к нулю, заработная плата снижается, а уровень занятости в часах остается неизменным.

Однако когда точки доналогового и посленалогового равновесия находятся на участке АВ, возникает специфическая ситуация, изображенная на рис. 5.11. Снижение фактического уровня оплаты труда, происходящее под влиянием налога, обусловливает в данном случае рост предложения труда. Доминирующим оказывается стремление семей поддержать привычный уровень дохода, которое побуждает искать дополнительные заработки. Соответственно, посленалоговое равновесие достигается при L1 > L0.

Точка на линии спроса, соответствующая L1, отражает цену wD, которую работодатели (покупатели труда) готовы платить при данном его количестве. Работники же реально продают свой труд по цене ws. Именно ей соответствует точка пересечения линий Ls и D'. Разность (wD – ws) представляет собой ставку налога t.

За счет того, что на рассматриваемом участке и спрос, и предложение имеют отрицательную эластичность по цене, не только точка  ; но и точка

; но и точка  находится ниже точки Е0. Таким образом, "цена продавцов", на основе которой формируются реальные доходы работников, более чем на t ниже доналоговой цены w0.

находится ниже точки Е0. Таким образом, "цена продавцов", на основе которой формируются реальные доходы работников, более чем на t ниже доналоговой цены w0.

Что же касается покупателей труда, работодателей, то они в рассматриваемом случае имеют возможность приобрести по устраивающей их цене wD большее, чем прежде, количество труда. Это, вообще говоря, дает возможность увеличить производство и на этой основе заключить дополнительные выгодные сделки.

Однако данный вывод перестает быть бесспорным, если поставить вопрос о том, как будет реализовываться продукция, произведенная с помощью дополнительных затрат труда. Сумеют ли работодатели продать продукцию, которая соответствовала бы L = Lv по тем же ценам, которые имели место при L = L0? А если нет, то каковы будут цены? Ответы критически важны для характеристики посленалогового положения работодателей. Между тем они зависят, очевидно, от многих обстоятельств, лежащих как на стороне спроса на данную продукцию, так и на стороне ее предложения.

Допустим, например, что основными потребителями продукции являются те самые работники, реальные доходы которых уменьшились под влиянием налога. Как в этом случае изменится спрос, и каковы будут последствия его изменения? Предполагает ли увеличение L сверх L0 непременный рост объема производства или возможно выгодное для работодателей замещение других факторов производства подешевевшим трудом? Ответы на эти вопросы рассматриваются далее в главе при анализе общего равновесия.

Обратимся теперь ко второму ключевому вопросу, связанному с налогообложением, а именно, с наличием избыточного бремени (DWL).

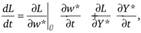

Для начала воспользуемся разложением Слуцкого (формула 5.15) для выделения эффектов дохода и замещения от действия налога.

(5.18)

(5.18)

где * в формуле означает чистую заработную плату (без учета налога) и чистый доход.

Снова, в правой части формулы первое слагаемое представляет собой эффект замещения (SE), а второе – эффект дохода (IE). Знаки эффектов, однако, будут противоположными: SE < О, IE > 0. Увеличение налога уменьшает заработную плату индивида, что делает досуг менее дорогим, поэтому предложение труда сокращается, а потребление досуга возрастает (SE). С другой стороны, рост налога сокращает доход индивида, и чтобы компенсировать потери, он увеличивает предложение труда (IE).

Как было показано ранее в главе, источником избыточного налогового бремени является эффект замещения. В случае с предложением труда имеет место замещение дохода досугом. Однако досуг в данном случае следует понимать широко. Имеется в виду не только отдых как таковой, но всякий отказ от усилий, на которые индивид, в принципе, способен был бы пойти, чтобы увеличить свой доход (точнее говоря, количество товаров и денег, которыми располагает он и его семья). В этом смысле предпочтение досуга может выражаться не только в отказе от сверхурочной работы, но и в стремлении не слишком интенсивно трудиться в течение рабочего дня, не брать на себя дополнительную ответственность, избегать риска и т.п.

Досуг, как и доход, представляет ценность для индивида. Рациональное поведение предполагает выбор такого соотношения труда и отдыха, при котором значения их предельных полезностей уравниваются. Обложение дохода налогом (как и обложение любого товара) означает повышение цены, которую приходится уплачивать за его единицу в терминах трудовых усилий. Коль скоро налог вызывает изменение соотношения цен, неизбежно возникает DWL.

На рис. 5.12 показан выбор индивидом количества рабочего времени с помощью кривых безразличия (часть (а)) и кривой предложения труда (часть (б)). Здесь мы рассматриваем лишь один из случаев, а именно абсолютно неэластичое предложение труда. На рис. 5.12 (а) выбор индивида в отсутствие налогообложения представлен точкой А. После введения пропорционального налога бюджетное ограничение поворачивается влево вниз, и новая точка оптимума определяется соотношением эффектов дохода и замещения. Перемещение из точки А в точку В' отражает эффект дохода, а переход из В' в В – эффект замещения.

В зависимости от соотношения эффектов предложение труда может возрасти, сократиться или (как на рис. 5.12 (а)) остаться неизменным – точка В расположена строго под точкой А, поэтому количество предлагаемого труда остается неизменным (L0 = L1). Такой случай (абсолютно неэластичного предложения труда) интересен тем, что на обычном графике предложения труда, представленном вертикальной линией, показать избыточное налоговое бремя нельзя, вместе с тем, как следует из рис. 5.12 (а), оно существует, поскольку существует эффект замещения.

Используя понятие эквивалентной вариации, можно показать, что DWL на рис. 5.12 (а) – это расстояние между точками В и С. Эквивалентная вариация в данном случае представляет собой такой аккордный налог, который приводит индивида в новое состояние (на кривую безразличия U1). На графике это вертикальное расстояние между параллельными прямыми ВL0 и вспомогательной линией BL' – отрезок [А – С]. Фактическая сумма налога, уплаченная индивидом,

Рис. 5.12. Выбор индивидом количества рабочего времени и DWL

равна расстоянию между бюджетными линиями – отрезок [А – В]. Получается, что благосостояние индивида ухудшилось так, как будто он заплатил бо́льший налог. Поэтому разница между эквивалентной вариацией и уплаченным налогом представляет собой избыточное налоговое бремя. На графике это расстояние [В – С]. Таким образом, даже при абсолютно неэластичном предложении труда DWL существует.

Для того, чтобы показать DWL на графике индивидуального предложения труда, необходимо нарисовать линию компенсированного предложения, т.е. предложения труда без учета эффекта дохода. На рис. 5.12 (б) она представлена линией S'. Функция

компенсированного предложения труда отражает зависимость предложения труда от его цены при фиксированном уровне благосостояния. В данном случае благосостояние фиксируется на уровне U1. Наклон линии компенсированного предложения труда может быть разным (он взаимосвязан с крутизной кривых безразличия на рис. 5.12 (а)): при одинаковых стартовых условиях одни индивиды по сравнению с другими в большей или меньшей степени склонны жертвовать часом досуга ради дополнительного заработка. Функция компенсированного предложения труда, как и функция компенсированного спроса, в некотором смысле точнее отражает отношение людей к тем или иным благам как таковым, в данном случае – к доходу. Для этого требуется зафиксировать характеристики уровня жизни в качестве прочих равных условий. В то же время обычные функции отражают фактическое поведение, на которое влияют не только внутренне присущие индивиду ценности, но и его объективное положение.

Как бы то ни было, если и доход, и досуг представляют собой нормальные товары, функция компенсированного предложения S' возрастает по мере увеличения L. Линия S' рис. 5.12 (б), очевидно, должна проходить через Е$ и расположенную левее и выше точку G, соответствующую точке В' в части (а). При аккордном налогообложении, перемещающем бюджетное ограничение параллельно исходному, равновесное сочетание затрат труда и его цены фиксировалось бы именно точкой G. При этом дополнительно формировался бы доход, соответствующий площади прямоугольника L0E0GL'. В то же время сохранению уровня благосостояния, достигаемого в точке Es (и отвечающего конечной кривой безразличия Ц) соответствовало бы движение вдоль линии S'. Следовательно, трудовые усилия, необходимые для перехода из Es в G, с точки зрения самого налогоплательщика, были бы эквивалентны доходу, измеряемому площадью трапеции L0ESGL'. Разница между площадями прямоугольника и трапеции, а именно площадь треугольника EgE0G, и отражает величину DWL.

Выразим эту разницу количественно. Пусть e's – эластичность компенсированного предложения; предположим, что она примерно одинакова при всевозможных сочетаниях L и w в зоне точек Е0, Es и G. Предположение резонно, если налог вызывает не слишком большие сдвиги. Введя другие допущения, полностью аналогичны тем, которые использовались для анализа DWL на конкурентном рынке[2], получаем:

(5.19)

(5.19)

Учитывая, что речь идет о стоимостном налоге, заменяем Δw на w0, где τ – налоговая ставка. Таким образом, если пропорциональное налогообложение дохода не изменяет значения L, DWL все же возникает и может быть оценено как

(5.20)

(5.20)

Читателю не составит труда распространить сказанное на другие варианты изменений, при которых эффекты замещения и дохода не полностью уравновешивают друг друга.

Налогообложение сбережений. Аллокационные решения касаются выбора не только между различными наборами потребительских благ, видами экономической активности, трудом и досугом, но и между текущим потреблением и накоплением.

В предыдущем разделе доход индивида рассматривался только как непосредственный результат трудовых усилий. Однако некоторая часть доходов представляет собой отдачу ранее осуществленных вложений. Аллокация ресурсов во времени очевидным образом зависит от налогового режима. Причем значение имеют налоги, во-первых, на средства, сберегаемые и вкладываемые в данном году (наличие или отсутствие соответствующих освобождений), во-вторых, на накопленный запас (налогообложение имущества и отдельных его видов, а также налоги на наследство) и, в-третьих, на доходы от вложений (налогообложение процентов по депозитам и т.п.).

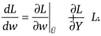

Рассмотрим налогообложение сбережений с помощью двухпериодной модели Фишера. Для целей нашего исследования мы ограничимся только конкретным случаем, когда индивид делает сбережения, и не будем рассматривать вариант индивида-заемщика.

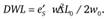

Согласно модели Фишера, индивид потребляет весь доход, полученный за два периода. В этом случае его задача максимизации выглядит следующим образом:

(5.21)

(5.21)

где  – потребление в каждом периоде;

– потребление в каждом периоде;  – доход, полученный в каждом периоде; r – ставка процента по сбережениям.

– доход, полученный в каждом периоде; r – ставка процента по сбережениям.

Потребление во втором периоде определяется суммой полученного непосредственно в этом периоде дохода Y2 и дополнительного дохода от сбережений S, сделанных в первом периоде:

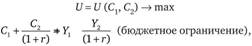

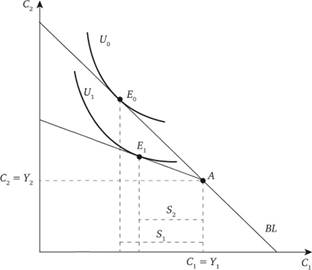

Графически выбор потребителя представлен на рис. 5.13.

Бюджетная линия BL отражает возможности потребления индивида в обоих периодах. Точка пересечения бюджетной линии

Рис. 5.13. Налогообложение сбережений

с горизонтальной осью показывает максимально возможное потребление в первом периоде, если индивид может взять деньги в долг (под ставку процента г), а во втором периоде использует весь доход для выплаты долга. Точка пересечения бюджетного ограничения с вертикальной осью отражает максимально возможное потребление во втором периоде, если индивид сберегает весь доход первого периода (под ставку r) и потребляет все во втором периоде. Точка A – точка начального наделения. В ней индивид в каждом периоде потребляет весь полученный доход, не делает сбережений и не берет в долг. Наклон бюджетной линии определяется ставкой процента и равен -(1 + r), как следует из формулы (5.21).

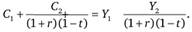

Выбор индивида зависит от его предпочтений. На рис. 5.13 точка Е0 отражает решение индивида о потреблении и сбережениях в отсутствие налогообложения (кривая безразличия U0 касается бюджетной линии BL, сбережения равны S1). При введении пропорционального налога по ставке t на сберегаемую часть дохода бюджетное ограничение примет вид:

(5.22)

(5.22)

На графике бюджетная линия поворачивается относительно точки А и становится ломаной. Правее точки A наклон линии не меняется, так как индивид не делает сбережений, соответственно, не уплачивает налог. Наклон левой части бюджетной линии уменьшается из-за введения налога и становится равен –(1+r)(1 – t).

Точка нового равновесия (E1) определяется соотношением эффектов дохода и замещения, которые, как и в случае с налогообложением труда, имеют разные знаки. При увеличении ставки налога на сбережения индивид чувствует себя беднее и увеличивает сбережения (IE > 0). С другой стороны, рост налога означает, что альтернативная стоимость текущего потребления снижается, поэтому сбережения сокращаются (SE < 0). В результате, под воздействием налогообложения сбережения могут вырасти, сократиться или остаться неизменными. Многие эмпирические исследования показывают, что эффект замещения слегка превышает эффект дохода, поэтому при введении налога сбережения, как правило, сокращаются[3]. На рис. 5.13 представлена именно эта ситуация.

То, что эффект замещения лишь слегка превышает эффект дохода, не означает, что искажения от налогообложения оказываются незначительными. Так же как и в случае других благ (товаров или досуга), значение DWL может быть измерено с помощью компенсирующей и эквивалентной вариации.

При налогообложении сбережений возможен еще один вариант искажений, о котором мы не упоминали ранее, а именно, угловое решение. Под воздействием налога индивид может перейти из точки Е0 в точку А. В данном случае наклон кривой безразличия не совпадает с наклоном бюджетной линии, поэтому ситуация не является Парето-оптимальной.

Учитывая, что величина DWL зависит от квадрата налоговой ставки, и что более богатые индивиды делают больше сбережений, но и ставка налога для них выше, можно предположить, что избыточное налоговое бремя будет существенным, несмотря на невысокую эластичность замещения сбережений потреблением.

Воздействию налогообложения на сбережения уделяется пристальное внимание, поскольку, согласно моделям экономической теории, именно сбережения являются основным источником инвестиций. Сокращение уровня сбережений в странах ОЭСР в 1990-е гг. привело к реформам налогообложения сбережений и разработке различных стимулирующих программ, призванных увеличить сбережения. Вместе с тем, следует подчеркнуть, что в открытой экономике непосредственная связь между сбережениями и инвестициями отсутствует. Внутренние инвестиции определяются в первую очередь мировой процентной ставкой, а не внутренней величиной сбережений. В исследовании Фельдштейна и Хориоки[4] показано, тем не менее, что некоторая связь все-таки существует. Оцененный ими на основе данных 16 стран ОЭСР коэффициент регрессии между показателями Ι/GDP (доля инвестиций в ВВП) и S/GDP (доля сбережений в ВВП) составил около 0,9. Это исследование получило название "Парадокс Фельдштейна – Хориоки" и породило довольно большой объем литературы по данной теме.

Как бы то ни было, даже если принять во внимание наличие связи между внутренними сбережениями и инвестициями в открытой экономике, следует учитывать низкую эластичность предложения фондов (сбережений) по процентной ставке. Вследствие чего, небольшое увеличение сбережений требует больших стимулирующих усилий со стороны правительства. Вместе с тем, выбирая налоговые методы стимулирования инвестиций, следует помнить, что часть внутренних инвестиций осуществляется за счет иностранных инвесторов, поэтому некоторые выгоды от инвестиционных налоговых льгот достаются иностранным гражданам, тогда как стимулирование сбережений увеличивает полезность граждан данной страны.