Оценка нематериальных активов

Сущность и виды нематериальных активов (НМА). Под нематериальными понимаются активы, не имеющие физического содержания, но обладающие способностью приносить доходы. Нематериальные активы являются одной из наиболее важных составных частей активов предприятия, особенно предприятий высокотехнологических отраслей. НМА - специфические активы, для них характерно отсутствие физической формы (неосязаемые активы), но они обладают экономической ценностью. Несмотря на то что многие нематериальные активы имеют какое-либо физическое проявление (документ, схема, чертеж и др.), основу их ценности составляют возникающие в связи с ними права или отношения.

Общим является деление нематериальных активов на:

o идентифицируемые (патенты, ноу-хау, лицензии, техническая документация, программное обеспечение, авторские права, секретные формулы, базы данных, франшизы и др.);

o неидентифицируемые (деловая репутация - гудвилл). Неидентифицируемые нематериальные активы принято в свою очередь делить на две группы

o первая группа - неотделимые от предприятия (наличие обученного персонала, системы и методы управления предприятием, наличие клиентуры, достижения в области рекламы и продвижения своей продукции, преимущества территориального расположения, репутация предприятия);

o вторая группа - неотделимые от индивидуума (личная репутация работников или владельцев предприятия, личные профессиональные качества индивидуумов, общая квалифицированность и качества персонала и владельцев).

Оценка идентифицируемых (осязаемых) нематериальных активов. Идентифицируемые нематериальные активы бизнеса могут оцениваться в индивидуальном порядке, если им можно приписать конечный срок службы и если за этот период они обеспечивают бизнесу измеримые выгоды.

Для оценки осязаемых нематериальных активов в основном применяются следующие методы:

o расчет стоимости гипотетического роялти или арендной платы, которые пользователь нематериального актива должен был бы в ином случае выплачивать законному собственнику нематериального актива;

o дисконтирование (капитализация) преимущества в доходах (денежных потоках);

o дисконтирование (капитализация) экономии затрат.

Основная часть нематериальных активов обладает свойствами реального опциона, поэтому все большее значение приобретает опционная методология в их оценке.

Относительно редко для оценки осязаемых нематериальных активов применяются рыночный и стоимостной методы.

Рыночный подход основан на сравнительном анализе продаж подобных нематериальных активов на отрытом рынке, стоимостной - на определении стоимости создания нематериального актива. Второй подход применяется в случае, когда в отношении нематериального актива нет сформировавшегося рынка.

Оценка неосязаемых активов. Оценка неосязаемых активов неотделима от оценки компании и основана на предположении, что результатом наличия и работы этого вида активов являются избыточные доходы компании по сравнению со средним уровнем. Ценность всей этой совокупности нематериальных активов носит название гудвилл. Гудвилл в буквальном переводе - это "актив доброй воли". В бухгалтерском учете гудвилл представляет собой разницу между ценой покупки компании и рыночной ценностью ее чистых активов.

Оценка гудвилла производится по методу аномальных доходов. Данный метод исходит из предпосылки, что ценность гудвилла определяется разницей между доходностью на вложенный капитал компании и средней доходности для данной отрасли. Если выявлено стабильное превышение доходности на капитал компании над среднеотраслевым уровнем и есть веские основания считать, что такая ситуация будет воспроизводиться в будущем, величина среднегодового превышения прибыли компании капитализируется с использованием соответствующего коэффициента капитализации.

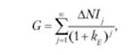

Общая формула оценки гудвилла имеет следующий вид:

где С - гудвилл; АЫР - сверхдоход компании в периоду, рассчитанный как разница между ожидаемой прибылью компании и уровнем прибыли, который получала бы компания, если бы ее доходность равнялась среднеотраслевой.

В практике оценки бизнеса для оценки гудвилла часто применяется упрощенная формула капитализации аномальной прибыли. При определении ставки капитализации к стоимости собственного капитала компании добавляют премию в размере примерно 5%. Существенным недостатком данной формулы является большая степень условности допущений, но она популярна благодаря своей простоте.

Пример. На основе исходного балансового отчета и данных, полученных оценщиками, необходимо рассчитать гудвилл и построить оценочный баланс.

Данные оценщиков:

o земля и здания стоят 2500 тыс. долл.;

o оборудование стоит 1600 тыс. долл.;

o ценность инвестиции в компанию "АБС" равна 450 тыс. долл.;

o 10% дебиторской задолженности не будет собрано;

o 5% товарных запасов устарело и может быть продано только за 10% номинальной ценности;

o средний доход на собственный капитал по отросли составляет 14%;

o нормализованная чистая прибыль компании - 600 тыс. долл.;

o коэффициент капитализации - 30%.

Как видно из табл. 6.18, переоцененная ценность чистых активов компании составила 3060 тыс. долл.

ТАБЛИЦА 6.18. Оценочный баланс тыс. долл.

|

Прошлый балансовый отчет |

Балансовая ценность |

Поправки |

Уточненная ценность |

Гудвилл |

Обоснованная рыночная ценность |

|

Денежные средства |

375 |

375 |

375 |

||

|

Дебиторская задолженность |

200 |

(20) |

180 |

180 |

|

|

Товарные запасы |

1000 |

(45) |

955 |

955 |

|

|

Всего, текущие активы |

1575 |

1500 |

1500 |

||

|

Земля и здания |

1900 |

+600 |

2500 |

2500 |

|

|

Оборудование |

1800 |

(200) |

1600 |

1600 |

|

|

Всего, основные средства |

3700 |

4100 |

4100 |

||

|

Инвестиции в компанию АБС |

300 |

450 |

450 |

||

|

Гудвилл |

798 |

798 |

|||

|

Всего, активы |

5575 |

6060 |

6858 |

||

|

Всего обязательства |

3000 |

3000 |

3000 |

||

|

Ценность собственного капитала |

2575 |

3060 |

3858 |

||

|

Всего, обязательства и собственный капитал |

6060 |

6858 |

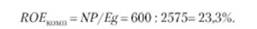

Для оценки величины гудвилла сначала определим нормализованную рентабельность собственного капитала компании:

Далее находим разницу между рентабельностью собственного капитала компании и среднеотраслевой рентабельностью:

Аномальная прибыль компании составит

Делаем допущение, что компания и в дальнейшем будет зарабатывать аномальную прибыль, поэтому величина гудвилла определяется методом капитализации:

Ценность чистых активов с учетом гудвилла составит 3858,3 тыс.