Оценка эффективности бизнеса на базе финансовой отчетности

В теории финансов эффективность трактуется как соотношение полученного результата и затрат (доходы должны превышать понесенные расходы).

Сосредоточимся на финансовой составляющей анализа деловой активности компании — возможности наращивать доходность основной деятельности.

Таким образом, в рамках анализа финансовой отчетности анализ деловой активности представляет собой количественный анализ, предполагающий проведение оценки доходности вложений капитала, бизнеса в целом и отдельных его направлений.

В связи с этим можно выделить следующие направления анализа:

• горизонтальный и вертикальный анализ отчета о прибылях и убытках (оценка результативности деятельности компании);

• анализ доходности вложений капитала (показатели рентабельности);

• анализ эффективности использования ресурсов (показатели оборачиваемости).

Анализ результативности деятельности компании

Временной (горизонтальный) анализ результатов деятельности предприятия проводится на базе формата отчета о прибылях и убытках, где представлена информация об итоговых результативных показателях за отчетный период (совокупном доходе, выручке от реализации, прибыли), а также произведенных затратах.

Анализ финансовых результатов сегодня трактуется как анализ источника вознаграждения, получаемого инвесторами и кредиторами в качестве компенсации за риски, которые они на себя принимают.

Полученные по итогам нескольких отчетных периодов финансовые результаты (прибыль, убыток) анализируются в сопоставлении, определяются темпы их роста (горизонтальный анализ).

Расчет удельного веса отдельных элементов отчета в выручке от реализации (вертикальный анализ) позволяет оценить степень влияния различных показателей на итоговое значение прибыли.

В связи с тем, что в условиях рыночных отношений все большую роль в доходах компании наряду с прибылью начинают играть прочие поступления — проценты, дивиденды, арендные платежи, конечный результат се деятельности называют совокупным доходом (включает в себя выручку от реализации плюс все прочие доходы).

Сопоставление доходов и расходов отчетного периода, анализ их динамики дают дополнительную информацию о готовности компании стабильно генерировать прибыль в долгосрочном периоде.

Анализ ведется на базе набора показателей как по компании в целом, так и в разрезе отдельных направлений бизнеса. В процессе анализа:

• интерпретируется динамика результативных показателей;

• выявляются ключевые факторы, оказывающие влияние па размеры финансового результата;

• оценивается степень достижения заданных темпов роста (анализ "план-факт").

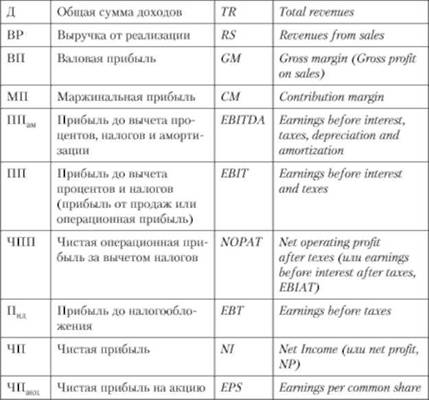

Введем условные обозначения (табл. 11.12).

Таблица 11.12. Показатели результативности

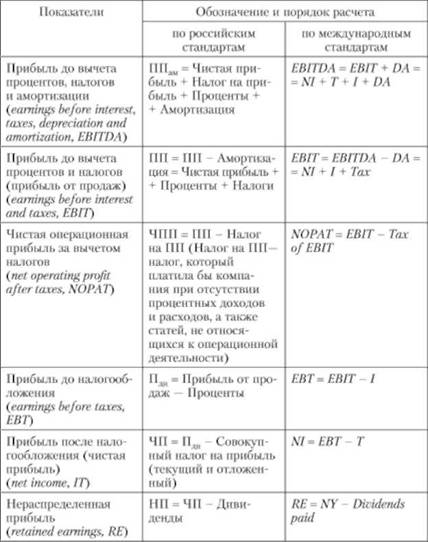

Порядок расчета основных показателей результативности деятельности компании представлен в табл. 11.13.

Таблица 11.13. Основные показатели результативности

Результатом горизонтального и вертикального анализа доходов и расходов компании являются выводы о наличии резервов повышения результативности ее деятельности и возможностях их реализации. При этом в случае опережающей динамики выручки от реализации в сравнении с темпами роста ресурсов говорят о наличии интенсивного экономического роста.

Анализ эффективности (доходности) деятельности компании

Традиционно эффективность деятельности компании оценивается с использованием показателей рентабельности (или доходности), которые в зависимости от направлений вложений средств, формы привлечения капитала, а также целей расчета можно разделить на две большие группы:

• рентабельность капитала (или доходность капитала);

• рентабельность финансово-хозяйственной деятельности (доходность бизнеса).

В общем случае под рентабельностью капитала понимается отношение прибыли, полученной за определенный период, к объему инвестированного капитала.

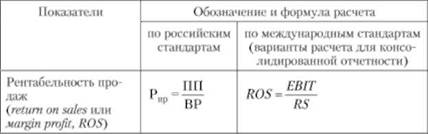

Экономический смысл данного показателя состоит в том, что он характеризует прибыль, получаемую вкладчиками капитала с каждого рубля средств (собственных или заемных), вложенных в предприятие. В международной практике используется термин возврат (return) на инвестиции. Эффективность бизнеса в целом оценивается с помощью показателя рентабельность продаж, понимаемого как доходность продаж (return on sales, ROS).

В табл. 11.14 представлен порядок расчета основных показателей, характеризующих эффективность деятельности компании.

Таблица 11.14. Система показателей эффективности капитала и деятельности компании

Раскроем ОГЛАВЛЕНИЕ ключевых показателей рентабельности (табл. 11.15).

Таблица 11.15. Индикаторы рентабельности

|

Показатель |

Краткая характеристика |

|

|

1. Рентабельность продаж Показывает прибыль в расчете па одну денежную единицу продаж |

Высокая прибыль на единицу продаж, как правило, свидетельствует об успешной основной деятельности. Во внутреннем анализе отражение в отчетности высокой прибыли на единицу продаж может заставить задуматься о целесообразности изменения учетной политики и изменении методов налогового планирования. Низкая прибыль на единицу продаж может свидетельствовать о небольшом спросе на продукцию и высоких издержках, а также предполагает активизацию маркетинга на фирме, анализ по видам издержек и поиск резервов их снижения. Оценивается динамика продаж в компании |

|

|

2. Рентабельность активов (общая рентабельность капитала, основной коэффициент доходности активов) Показывает способность активов генерировать доходы |

При расчетах в числителе, как правило, используется прибыль, полученная, от всех видов деятельности предприятия. Если имеет место чистая прибыль, данный показатель называется экономической рентабельностью. В этом случае на него влияет действующая система налогообложения, что не дает однозначно выявить доходность имущества. Низкое значение коэффициента, рассчитанного по прибыли до налогообложения, свидетельствует о необходимости повышения эффективности использования имущества либо целесообразности ликвидации его части. На данный показатель в значительной степени влияет политика отражения активов в балансе. Занижение валюты баланса на отчетные даты приводит к завышению финансового результата, "раздувание" баланса за счет включения активов |

|

|

повышенного риска — к завышению финансового результата в отчетности. Чем выше доля активов повышенного риска, например просроченной дебиторской задолженности, тем ниже "качество" прибыли, увеличение возможности ее лишь виртуального существования |

||

|

3. Рентабельность собственного капитала Показывает доходность вложений собственников предприятия |

Сравнивается с эффективностью альтернативной: вложения средств. Помимо потенциальных и реальных собственников уровень коэффициента важен и для кредиторов, так как отражает в определенной степени возможности фирмы по погашению ссуд. Возможен расчет показателя по нераспределенной прибыли, динамика его характеризует устойчивость экономического роста. В случае необходимости рентабельность собственного капитала может рассчитываться не по балансовой, а по рыночной стоимости собственного капитала |

|

|

4. Рентабельность вложенного капитала (инвестиций) Показывает доходность операционной и инвестиционной деятельности |

Отношение чистой прибыли к собственному капиталу и полученным займам (как краткосрочным, так и долгосрочным) наиболее точно характеризует эффективность инвестирования в компании: насколько удачен выбор проектов, как компания осваивает средства. Значение показателя, особенно в небольшой фирме или при крупном проекте, может зависеть от этапа реализации проекта: на начальной стадии может не быть отдачи, коэффициент будет низким |

|

|

5. Прибыльность отдельных видов продукции |

Рассчитывается как отношение прибыли к затратам на производство продукции; широко используется при выборе ассортиментной политики |

|

Оценка эффективности использования ресурсов

Деловая активность компании в финансовом аспекте проявляется в скорости оборота средств (оборачиваемости).

Показатели оборачиваемости могут рассчитываться в днях (длительность одного оборота) или выражаться в числе оборотов того или иного ресурса в течение анализируемого периода (коэффициент оборачиваемости).

К обобщающим показателям эффективности использования ресурсов относятся:

— коэффициент оборачиваемости активов (капитала) или их составляющих, показывающий, каково число оборотов активов за анализируемый период (выручка : активы или капитал);

- длительность одного оборота активов (капитала) или их составляющих, показывающая, за сколько дней совершается один оборот (число дней в анализируемом периоде : коэффициент оборачиваемости).

Но что собственно зависит от скорости оборота активов и капитала компании? Ответ можно получить, раскрыв сущность каждого из этих показателей (табл. 11.16).

Таблица 11.16. Показатели оборачиваемости

|

Показатель |

Краткая характеристика |

|||

|

1. Коэффициент оборачиваемости совокупных активов Показывает выход продукции на единицу имущества |

Высокий уровень коэффициента говорит о способности менеджеров эффективно использовать средства, низкий — заставляет сделать обратный вывод. Межфирменные сравнения могут быть некорректны, например, из-за различий в учетной политике, разного уровня износа оборудования, инфляционного роста цен на готовую продукцию, завышения выручки и т.д. При проведении внутреннего анализа низкое значение коэффициента позволяет сделать вывод, что объем деятельности недостаточен для данной величины активов и следует наращивать объем продаж или, если это невозможно, ликвидировать некоторые виды активов (очень важный вывод для финансово неблагополучных фирм). Высокое значение коэффициента может активизировать усилия менеджеров по поиску источников инвестиций для расширения производства |

|||

|

2. Коэффициент оборачиваемости внеоборотных (иммобилизованных) активов Характеризует, насколько эффективно фирма использует свое оборудование и установки |

Под иммобилизованными активами в данном случае понимаются внеоборотные активы. Однако на практике иногда к ним относят и излишние запасы, и необоснованную дебиторскую задолженность, и прочие неликвиды. Отнесение к иммобилизованным активам плохо используемых оборотных активов изменяет интерпретацию коэффициента: демонстрирует эффективность использования не только оборудования, но и всех немобильных средств. На величину этого показателя, как и на величину предыдущего коэффициента влияет оценочная стоимость внеоборотных активов: при неправильно произведенной переоценке основных средств данный показатель может быть сильно искажен |

|||

|

3. Коэффициент оборачиваемости оборотных активов Характеризует количество оборотов всех оборотных средств |

Большое число оборотов обычно говорит о том, что предприятие способно быстро возмещать сноп вложения и есть хороший спрос па его продукцию. Внутренний анализ данного коэффициента направлен на поиск резервов ускорения оборачиваемости за счет показателей 4—6. Замедление оборачиваемости текущих активов приводит к потребности в дополнительном финансировании и, соответственно, поиску источников привлечения заемных средств |

|||

|

4. Оборачиваемость запасов |

Целесообразно уточнение коэффициента оборачиваемости запасов отдельно: а) по сырью и материалам; б) незавершенному производству; в) готовой продукции. Низкое количество оборотов по какому-либо виду оборотных средств указывает, что "узкое место" находится именно здесь. Для предотвращения кризиса или выхода из него следует принимать меры по ускорению оборачиваемости именно этого вида запасов |

|||

|

5. Коэффициент оборачиваемости дебиторской задолженности Характеризует эффективность кредитной политики предприятия по отношению к своим клиентам |

В значительной степени влияет на оборачиваемость оборотных средств в целом, так как в России величина дебиторской задолженности, как правило, имеет весомую долю в общей величине оборотных средств. Снижение количества оборотов свидетельствует о расширении кредита потребителям или проблемах с погашением предоставленного кредита. В общем случае считается, что если дебиторская задолженность оборачивается быстрее материальных оборотных средств, это означает высокую интенсивность поступлений денежных средств на счета предприятия и в данном случае отношение заемные/ собственные средства может быть больше единицы. Эффективность управления дебиторской задолженностью полезно сравнить с показателями оборачиваемости кредиторской задолженности. При анализе данного коэффициента следует понимать, что здесь еще больше, чем по другим коэффициентам, важен его относительный уровень: если кредиторская задолженность предоставляется на более длительный период, |

|||

|

чем дебиторская, такие условия приемлемы для предприятия, даже если период погашения задолженностей обоих видов высок. Это означает, что предприятие может привлекать заемные средства на более длительный период, чем отвлекает их в кредиты своим клиентам. Если же дебиторская задолженность погашается медленнее, чем кредиторская, это сигнал о неправильной кредитной политике фирмы и необходимости ее корректировки. Высокое значение коэффициента оборачиваемости кредиторской задолженности само по себе может говорить об отсутствии у предприятия проблем с оплатой, а может свидетельствовать о неспособности менеджеров использовать кредиторскую задолженность в качестве краткосрочного источника средств в полной мере. Наоборот, низкое значение коэффициента может говорить как об имеющихся на предприятии проблемах с оплатой, так и об умелом использовании кредиторской задолженности в качестве краткосрочного источника средств в своем обороте |

||||

|

6. Коэффициент оборачиваемости свободных денежных средств |

В методических пособиях этот показатель обычно предлагается рассчитывать с учетом краткосрочных финансовых вложений в знаменателе дроби. Однако, как указывалось выше, в силу специфики российских условий краткосрочные финансовые вложения приравнивать к денежным средствам в настоящее время некорректно. Анализ показателей оборачиваемости денежных средств на российских предприятиях часто показывает сверхвысокую оборачиваемость. Это может свидетельствовать как о проблемах нехватки денежных средств, так и о приспособлении отечественных предприятия к действующей налоговой системе и целесообразности "обнуления" счетов па отчетные даты |

|||

|

7. Коэффициент оборачиваемости собственного капитала Показывает выход продукции на единицу собственного капитала |

Важен для потенциальных акционеров, так как быстрота оборачиваемости свидетельствует о скорости возврата вложенных денежных средств. Однако следует понимать, что с увеличением акционерного капитала, например новой эмиссией, коэффициент оборачиваемости |

|||

|

может снижаться. Во внутреннем анализе наряду с другими служит для определения оптимальной структуры капитала, а также возможности использования эффекта финансового рычага |

|

|||