Отраслевой анализ

Второй этап анализа можно условно назвать отраслевым. На этом этапе аналитик оценивает перспективы отрасли в условиях той или иной фазы экономического цикла. При оценке справедливой стоимости важно учитывать все факторы, влияющие на динамику финансовых показателей компании, т.е. не только макроэкономические показатели, которые одинаково влияют на весь фондовый рынок, но и специфические факторы, характерные только для предприятий данной отрасли.

Потому для предсказания будущих денежных потоков предприятия мы должны оценить прогнозы роста денежных потоков в различных отраслях. Они, как мы покажем ниже, могут существенно различаться для разных отраслей. Более того, одни и те же макроэкономические показатели могут по-разному влиять на поведение разных отраслей экономики. Каждая отрасль имеет свою специфику, именно поэтому, как правило, аналитики, занимающиеся оценкой справедливой стоимости акций, имеют отраслевую специализацию. То есть часть аналитиков занимается оценкой стоимости нефтегазовых предприятий, часть – оценкой банковских предприятий, компаний розничной торговли, металлургических предприятий и т.д.

Многие отрасли экономики в свою очередь тесно завязаны на динамику мировых цен на базисные товары, производителями которых эти отрасли выступают. К таковым относятся нефтяная, горнодобывающая и металлургическая промышленность. Для российского рынка особое значение имеет именно нефтяная отрасль, вклад которой в капитализацию российского фондового рынка наиболее значим.

В капитализации российского фондового рынка большая доля приходится на компании нефтегазового сектора – "Газпром", "Роснефть", "ЛУКойл", "Сургутнефтегаз", "Газпромнефть", "Татнефть". Относительно высокий вес в капитализации российского фондового рынка приходится на ГМК "Норильский никель", "Полюс Золото", российские металлургические компании. Цена акций этих компаний в значительной мере зависит от динамики цен на рынке сырьевых товаров, причем определяющей является динамика цен на фьючерсном рынке нефти. Цена фьючерсов на сорта нефти Brent (североморская нефть) и Lightl (американская нефть) может существенно влиять при прочих равных условиях на динамику российского рынка. Впрочем, эта зависимость не является линейной.

Не любое повышение или падение цены фьючерсного контракта приводит к соответствующему движению цен российских акций. Здесь так же очень важную роль играет тренд – направленное движение цен. Рынок сильно реагирует на отклонения нефтяных цен от тренда. Реакция рынка тем сильнее, чем неожиданнее происходит резкое падение или резкий рост фьючерсных цен.

Очень часто динамика именно нефтяных фьючерсов является определяющей в динамике движения всего российского фондового рынка. Основными ориентирами здесь выступают фьючерсы на североморскую нефть – Brent, которые торгуются в Лондоне, и на американскую нефть Crude Oil, фьючерсы на которую торгуются в Нью-Йорке. Цена нефтяных фьючерсов подвержена сильному спекулятивному давлению. Кроме фундаментальных факторов, многое в динамике нефтяных фьючерсов определяется ожиданиями и слухами. На рынок сильно влияют данные о запасах нефти на крупнейшем рынке потребления нефти в США.

В случае выхода данных о падении этих запасов можно ожидать роста цены фьючерсных контрактов, в обратном случае – в случае роста запасов – можно ожидать падения цены фьючерсных контрактов.

Говоря о влиянии на российский рынок сырьевого фактора и зависимости от динамики мировых рынков, можно отметить, что эти параметры могут находиться в противофазе. Так, развитые фондовые рынки могут падение цен на нефть воспринимать как благо, и наоборот, для российского рынка сильное падение фьючерсных котировок на нефть будет восприниматься как потенциальная угроза. К весне 2014 г. они продолжают удерживаться выше отметки в 100 долл.

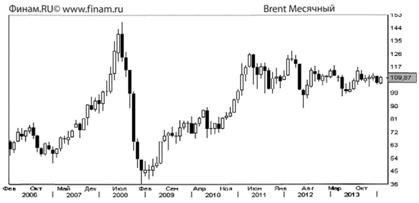

График на рис. 13.4 показывает динамику цен на нефть за семь лет.

Рис. 13.4. Цена нефти за 2006–2013 гг.

Источник: Инвестиционная компания "Финам".

Приведенный график важен для понимания того, как сложно учесть все факторы, влияющие на динамику одного элемента – цены базового товара. А между тем для определения динамики движения курсовой стоимости акций нефтяной компании нужно учесть массу других факторов. К таковым относятся уровень налогообложения, разная структура доходов, доля экспорта и переработки в доходах той или иной нефтяной компании, уровень задолженности, наличие запасов у компании и перспективы разработки существующих у компании месторождений, политические риски. И здесь перечислены отнюдь не все факторы, оказывающие влияние на возможную динамику цены акции нефтяной компании.

К примеру, значительную роль при определении рыночной цены играет такой фактор, как оценка free float или количества акций в свободном обращении, т.е. количество торгуемых на рынке бумаг. При расчете количества акций в свободном обращении из общего количества вычитаются акции, которые не могут обращаться на рынке, – это акции, находящиеся в собственности мажоритарных собственников, менеджмента и государства, блокированные и арестованные акции.

В случае небольшого количества рыночных бумаг в обращении возможны сильные искажения в рыночной динамике. Игра крупных игроков также может значительно повлиять на динамику акций в ту или иную сторону.

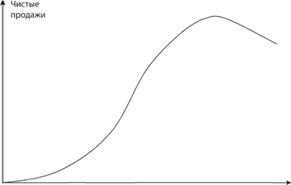

При отраслевом анализе инвестор должен оценить перспективы отрасли. Дело в том, что в зависимости от того, как мы оцениваем эту отрасль, мы можем оценить перспективы генерации компанией денежных потоков. Ведь главное в оценке любой компании заключается в оценке темпов роста денежных потоков компании. С отраслевым анализом связано и понятие жизненного цикла предприятия (рис. 13.5). Что из себя представляет жизненный цикл компании?

Рис. 13.5. Жизненный цикл компании

Каждая компания в своем развитии проходит определенные стадии развития: быстрого роста, стабильного развития и постепенного угасания. То, на какой стадии находится та или иная компания, отражается на генерации этой компанией денежных потоков. Естественно, на первой стадии, на этапе первоначального роста компания не может генерировать большие денежные потоки, она вынуждена инвестировать значительную часть денежных средств в свое развитие. На второй стадии развития начинается быстрый рост, возрастают темпы роста выручки, а уже на третьей стадии возможен переход компании к состоянию зрелого роста, падению темпов роста выручки. За этим этапом следует этап зрелого роста и стабилизации. Это связано с тем, что компания достигает определенной степени зрелости, когда развиваться прежними высокими темпами уже невозможно. Далее следует этап постепенного угасания, когда компания уже не может генерировать высокие денежные потоки и постепенно вытесняется конкурентами. Конечно, это схема довольна условна. Так, вполне реально, что компания после стадии стабилизации найдет возможности для продолжения своей экспансии.

В качестве примера можно привести известную американскую корпорацию Procter&Gamble – одного из крупнейших в мире производителя товаров массового спроса. В середине 1990-х гг. эта корпорация столкнулась с тем, что ее доля на американском рынке перестала увеличиваться. Многие эксперты стали предсказывать компании начало ее угасания и упадка. Но компания выбрала путь агрессивного расширения сферы своей деятельности за счет покупки компаний, работающих в смежных отраслях, и активного выхода на развивающиеся рынки (в том числе и на российский). Причем политика корпорации по завоеванию развивающихся рынков предполагала как активную рекламу (до сих пор именно эта компания является крупнейшим рекламодателем на российском рынке), так и перенос производства в сами развивающиеся страны (так, бо́льшая часть продукции, продаваемой компанией в нашей стране, производится на территории РФ). Локализация производства преследовала цель снижения издержек. Эта ставка себя оправдала. Была поглощена корпорация Gillette, занимающаяся производством станков для бритья и бритвенных принадлежностей. Активное проникновение на развивающиеся рынки позволило корпорации застолбить место на быстрорастущих рынках, где темпы роста выручки опережают аналогичный показатель для развитых рынков. Это позволило компании добиться ситуации, при которой бо́льшую часть выручки корпорация получает от операций за пределами американского рынка. Интересно, что в условиях начавшейся рецессии на развитых рынках именно бо́льшая доля компании на развивающихся рынках позволила компании по крайней мере на первых порах более или менее приспособиться к условиям кризиса.

Чтобы лучше понять, что такое компании, находящиеся на разной стадии роста, можно сравнить американскую корпорацию Wal-Mart Stores и российские торговые (ритейловые) корпорации. Капитализация Wal-Mart Stores – 240 млрд долл, на середину марта 2014 г. Объем продаж – 476 млрд долл. Американская компания является крупнейшей ритейловой компанией в мире. Ее капитализация превышает капитализацию самой дорогой российской компании "Газпром". Но при этом можно смело сказать, что компания сегодня находится на стадии стабилизации. Почему? В условиях развитого конкурентного рынка, каковым является американский розничный рынок, Wal-Mart Stores крайне трудно увеличивать свою долю. Это связано с тем, что эта доля и так велика, и в условиях конкурентного рынка удерживать ее не так просто. Кроме того, компания сталкивается с ограничениями, которые накладываются на ее деятельность жестким антимонопольным законодательством, существующим в США. Так, к примеру, этой корпорации запрещено открывать свои магазины в небольших городках.

Это ограничение связано с желанием законодателей сохранить рабочие места в сфере розничной торговли, поскольку в случае прихода Wal-Mart на местные рынки мелкооптовый бизнес будет просто вытеснен. Корпорации в 2007 г. было запрещено зарегистрировать собственный банк, который мог бы обслуживать денежные потоки ритейлера и заниматься эмиссией дисконтных карт. Отказ в регистрации банка был связан с желанием американского регулятора сохранить конкурентную среду в банковском бизнесе, сохранить шансы для выживания для небольших и средних американских банков, которые просто не в состоянии выдержать конкуренцию с таким потенциальным монстром, каким мог стать банк Wal-Mart. Тем самым компания, являясь крупнейшей ритейловой компанией в США и во всем мире, сталкивается с определенными проблемами расширения своего бизнеса.

Совсем по-другому обстояли дела на российском ритейловом рынке. Несмотря на определенное замедление темпов роста, российский рынок долго оставался более динамичным и быстрорастущим по сравнению с американским. Дело в том, что структура товарооборота, сложившаяся на российском рынке, пока сильно отличается от структуры товарооборота на западных рынках. После краха советской системы торговли в начале 1990-х гг. стала активно развиваться мелкооптовая торговля, потом появились рынки продуктов питания, новые магазины и лишь относительно недавно возникли розничные сети ("Пятерочка", "Перекресток", "Седьмой континент", "Копейка", "Магнит", "Патэрсон", "Виктория" и др.).

На сегодняшний день розничные сети являются относительными новичками на российском розничном рынке.

Российский розничный рынок – рынок растущий. Несмотря на высокие темпы роста, объем рынка продуктового ритейла в России в 2011 г. по-прежнему меньше, чем выручка только одной компании Wal-Mart. Доля современных форматов торговли в общем объеме розницы на развитых рынках составляет от 60 до 80%. В России такая доля, по данным "Евромонитора", составляет порядка 40%.

При этом на долю 10 крупнейших ритейлеров в общем товарообороте Российской Федерации приходится чуть ниже 20%. Для развитых рынков эта цифра колеблется от 40 до 80%. Высокие темпы роста отрасль будет показывать до достижения определенной степени зрелости, до формирования конкурентного рынка. Для развитых рынков эта цифра колеблется от 40 до 80%. Если предположить, что российская структура розничного товарооборота будет постепенно двигаться в сторону западной, можно смело предсказывать высокие темпы роста российских розничных сетей, неизбежность их объединения и консолидации. Поэтому совсем не удивительно, что многие российские розничные сети показывали очень высокие темпы роста выручки (до 50% и больше в год). Сравнивая российский розничный рынок с развитым западным, становятся понятными и более высокие темпы роста рыночной цены акций российских розничных сетей. Ведь капитализация – оценка инвесторами возможности генерации в будущем компанией высоких денежных потоков. Поэтому, хотя Wal-Mart Stores – крупнейшая компания, но на американском развитом и конкурентном рынке показывать темпы роста выручки в 50% просто нереально.

Кризис внес свои коррективы в развитие российского рынка ритейла. В условиях падения доходов основной массы населения произошло изменение структуры спроса. Из всех форматов организованной торговли население стало отдавать предпочтение наиболее дешевым и экономичным. К такому формату относится прежде всего дискаунтер, предполагающий продажу товаров повседневного спроса со значительным дисконтом. Это дает шансы выжить и увеличить свою долю на рынке именно розничным сетям, имеющим в своем составе дискаунтер. В качестве примера можно привести российскую розничную сетьХ5. В ее состав входит сеть супермаркетов "Перекресток" и дискаунтеров "Пятерочка". Интересно отметить, что до кризиса "Перекресток" превосходил "Пятерочку" по темпам роста и по показателям рентабельности. Но в условиях кризиса предпочтения покупателей меняются, и именно поэтому менеджмент компании и акционеры решают сосредоточиться на развитии сети дискаунтеров.

Кроме того, надо учесть и тот момент, что более дорогие форматы организованной торговли, к каковым относятся супермаркет и гипермаркет, требуют больше времени для окупаемости, чем более дешевые дискаунтеры. Другой проблемой, с которой столкнулись розничные сети, стала проблема доступности кредитов. Дело в том, что торговые предприятия в основном работают с использованием заемных средств. В условиях мирового кризиса и кризиса на российском финансовом рынке привлечение кредитов становится маловероятным, что тоже снижает возможности и перспективы ритейлеров. Улучшение ситуации на рынке привело к возвращению лидерства "Перекрестка".

В качестве еще одной иллюстрации мы можем сравнить американскую розничную компанию Wal-Mart с американской интернет-компанией Google. Чем интересна последняя компания? Тем, что ее акции показывают высокие темпы роста. Первичное размещение Google провел в августе 2004 г., тогда его акции были проданы за 80 долл. Но уже в 2007 г. рыночная цена акций Google превысила 500 долл., а в этом году подошла к отметке в 1200 долл., при этом капитализация составила на середину марта 2014 г. 394 млрд долл. Почему? Дело в том, что Google демонстрирует грандиозные темпы роста выручки. За последние 10 лет она выросла с 80 млн до 38 млрд долл. Причина заключается в том, что в последние годы многие крупнейшие рекламодатели разочаровались в традиционных рекламных носителях (телевидении, прессе, наружной рекламе) и стали искать альтернативные источники размещения. В качестве альтернативы они выбрали Интернет, роль которого последовательно растет. Хотя доля интернет-рекламы пока не очень велика, но она постоянно возрастает. Заметим, что рекламный рынок – это рынок с годовой выручкой более 400 млрд долл, (причем значительная часть этого рынка приходится на США). В этих условиях компании, которые продают рекламу в Интернете, могут претендовать на постоянно растущие темпы выручки. A Google, являясь крупнейшей в мире поисковой системой, владеет на сегодня и самой большой долей на американском рынке интернет-рекламы.

Вот каково объяснение столь большой популярности акций американского поисковика среди инвесторов.

Когда мы говорим об отраслевом анализе, нельзя пройти мимо того факта, что на развитых фондовых рынках достаточно быстро меняется структура индекса – какие-то старые компании уходят с первых ролей, на их место приходят новые компании, но потом и они перестают быть "царем горы". Так, к примеру, если посмотреть на компании, входящие в расчет индекса Доу-Джонса, можно увидеть, что за последние 30 лет состав участников сильно изменился. С чем же связана периодическая ротация корпораций по капитализации? Эта ротация отражает сам факт изменения отраслевой структуры экономики, возвышение роли компаний одной отрасли и падение значения других отраслей. К примеру, американская экономика за последние десятилетия сильно изменила свою структуру. В ней уменьшилась роль традиционных отраслей, представляющих индустрию, и сильно выросла роль отраслей, связанных со сферой услуг. Так, к примеру, если в начале 1980-х гг. доля финансовых институтов в общей капитализации американского фондового рынка составляла 10%, то к началу 2007 г. она повысилась до 25%. Если в тот же период в списке 10 крупнейших по капитализации компаний мира не было фармацевтических компаний, то теперь они представлены почти на всех развитых фондовых рынках. Это связано с тем, что население быстро стареет и богатеет. В этих условиях все большая часть расходов домохозяйств идет на приобретение лекарств и медицинских услуг. Отсюда – и растущая роль фармацевтических компаний в капитализации крупнейших фондовых рынков.

На середину марта 2014 г. список наиболее дорогих компаний США выглядел следующим образом (капитализация, млрд долл.):

■ Apple – 471,59;

■ Google – 421,31;

■ ExxonMobil – 408,7;

■ Microsoft – 334,78;

■ Wells Fargo – 257,76;

■ General Electric – 253,54;

■ Wal-Mart Stores – 244,23;

■ Johnson&Johnson – 226,66;

■ Chevron – 220,5;

■ Procter&Gambler – 212,36.

Российский фондовый рынок пока в большей степени ориентирован на экспортные отрасли – нефть, газ, металлы. Именно на эти компании приходится более 60% капитализации всего отечественного фондового рынка.

При оценке отрасли (или отдельного предприятия) мы можем подойти к его оценке, используя подход, предложенный экономистом Портером для анализа сегодняшнего состояния и перспектив развития предприятия. Им были предложены пять так называемых конкурентных сил. Перечислим их и рассмотрим примеры таких сил.

1. Соперничество среди существующих конкурентов. Этот показатель позволяет оценить, какова конкурентная среда вокруг данного предприятия. Естественно, в случае отсутствия конкуренции или большой доли на рынке корпорация может позволить себе диктовать условия покупателям, держать высокие цены и навязывать потребителям свои услуги. Это позволяет компании сохранять высокую рентабельность своего бизнеса.

В качестве примера можно привести ситуацию на рынке потребительских кредитов. Долгое время лидером на этом рынке был банк "Русский Стандарт" – он был пионером на рынке, вышел на него раньше других, опередив даже такие крупные российские банки, как Сбербанк и ВТБ. Большая доля на рынке позволяла банку выдавать кредиты под высокую процентную ставку. В условиях отсутствия регулирования этого рынка банк "Русский Стандарт" использовал так называемые скрытые комиссии (плата за ведение счета и т. д.), что позволяло еще больше завышать банковскую комиссию. Это приводило к тому, что в 2006 г. по расчетам, который сам банк "Русский Стандарт" привел в своем проспекте еврооблигаций, эффективная процентная ставка, учитывающая все комиссии, составляла 55% годовых в то время, как стоимость привлечения заемных ресурсов на мировом рынке капитала для банка составляла менее 10%. При такой разнице неудивительна высокая рентабельность банка. Но в последние годы банк "Русский Стандарт" столкнулся с возросшей конкуренцией со стороны других банков и давлением со стороны правоохранительных органов, требующих отмены скрытых комиссий. В итоге "Русский Стандарт" объявил об отмене всех скрытых процентов.

2. Угроза выхода на рынок новых конкурентов. Нужно оценить, насколько реален выход новых участников на рынок. Возможность их появления может зависеть от нескольких факторов. Прежде всего, речь идет о том, насколько интересен конкурентам данный сегмент рынка, какую прибыль они могут получить, работая на этом рынке. Существуют ли реально компании, которые могут составить конкуренцию? Потом следует оценить те барьеры, которые существуют для выхода компании на рынок. Речь идет об оценке затрат, с которыми связан выход компании на новый рынок. Это как затраты, связанные с маркетингом, так и административные расходы, обусловленные получением лицензии и т.п. В условиях монопольного положения на рынке компании пытаются всячески сохранить такое положение и создать искусственные барьеры для выхода других компаний на рынок.

К примеру, АвтоВАЗ в 1990-е гг. впервые в своей практике столкнулся с конкуренцией со стороны поддержанных иномарок, которые стали постепенно вытеснять с российского рынка его продукцию. В этих условиях Правительство РФ ввело ограничительные таможенные пошлины на ввоз поддержанных иномарок. В условиях начавшейся девальвации российского рубля продукция российского автопрома стала на короткий период конкурентоспособной.

3. Угроза появления продуктов-заменителей (субститутов). Будущие доходы компании зависят от того, насколько долго ей удастся продавать этот товар. В условиях ускорения научно-технического прогресса товары, пользующиеся спросом, очень часто оказываются вытесненными с рынка. Можно привести в пример пейджеры, которые были очень популярны в начале 1990-х гг., но в условиях широкого распространения сотовых телефонов оказались не состоянии конкурировать с ними. То же можно сказать и о постоянном обновлении музыкальных носителей. Еще недавно на рынке были распространены аудиокассеты, но на сегодняшний день они повсеместно вытеснены цифровыми носителями. Возвратимся к примеру с АвтоВАЗом: благодаря введенным пошлинам ему удалось потеснить с рынка поддержанные иномарки, но появился новый конкурент – так называемые российские иномарки – машины иностранных производителей, произведенные в России. По цене и потребительским качествам эти машины успешно конкурируют с продукцией АвтоВАЗа.

4. Покупательная способность заказчиков (покупателей). При выработке маркетинговой стратегии корпорация должна учитывать возможности спроса на товар, оценивать покупательную способность своих клиентов. В условиях растущего потребительского спроса российские производители начинают выпускать продукцию, относящуюся к более высокому ценовому сегменту. Так, к примеру, пивоваренные компании увеличили долю выработки пива сегмента "премиум", предполагающего более высокую цену и более высокие потребительские качества. На данном этапе они столкнулись с изменением масштабов потребительского спроса в данном сегменте, что сказалось на спросе.

5. Возможности поставщиков. Оценка перспектив компании будет эффективной только, если нам удастся оценить ее зависимость от поставщиков, от того, насколько стабильно они могут выполнять свою работу, являются ли монополистами на рынке, могут ли диктовать свои условия производителю. Так, к примеру, при оценке перспектив российских производителей молочных продуктов в последние годы важным фактором стала оценка наличия возможности приобретения исходного сырья (молока). В условиях его нехватки многие производители вынуждены предпринимать меры, гарантирующие им поставки молока. Так, известная российская компания "Вимм-Билль-Данн" пошла по пути приобретения производителей молока. В условиях развитого рынка, как правило, такой интеграции не происходит. В российских же условиях эта политика может гарантировать поступление сырья в необходимом количестве и нужного качества.

При оценке перспектив компании и оценке ее справедливой стоимости аналитик должен учесть по возможности все факторы, которые могут оказать влияние на генерирование денежных потоков компании:

■ система корпоративного управления;

■ структура капитала компании;

■ оценка производственной, сбытовой и снабженческой деятельности компании;

■ оценка планов и проектов компании, учет затрат на научно-исследовательскую деятельность (НИОКР).

В оценке корпоративного управления большую роль играют следующие параметры.

1. Качество менеджмента. Здесь следует обратить внимание на четкое понимание менеджментом стратегии развития компании, действия менеджеров по повышению эффективности деятельности компании, повышению ее инвестиционной привлекательности компании.

2. Персоналии. С оценкой качества менеджмента связано и наличие в составе менеджмента известных фигур, с которыми акционеры могут связывать надежды на существенное улучшение финансовых показателей компании.

3. Отношение к акционерам. Для листинга на крупных западных фондовых биржах компании должны соответствовать определенным стандартам корпоративного управления. Так, к примеру, условием листинга на Нью-Йоркской фондовой бирже выступает обязательное наличие в штате независимых директоров. Независимый директор – это лицо, не связанное с крупными акционерами компаниями и ее менеджерами, и действующее в интересах миноритарных акционеров. Наличие независимого директора в совете директоров компании повышает престиж компании, увеличивает доверие акционеров к ней. В крупных российских компаниях, которые торгуются на биржах, принимается документ, который носит рекомендательный характер – кодекс корпоративного поведения. В тоже время для многих российских компаний был характерен дисконт, т.е. скидка по отношению к справедливой стоимости, которая отражала возможное ущемление прав акционеров. Надо сказать, что проблемы в отношении к миноритарным акционерам возникают и на развитых рынках капитала. Так, в период кризиса доткомов в 2000–2002 гг. акционеры многих американских компаний столкнулись с преднамеренным искажением отчетности корпораций, завышением прибыли, снижением реальной величины задолженности. Эти искажения объяснялись стремлением менеджмента компаний и крупных акционеров получить максимум от роста курсовой стоимости акций компании. Дело в том, что американская модель корпоративного управления нацелена на максимальное увеличение рыночной капитализации компании. В этих условиях одним из способов стимулирования менеджеров компании выступала программа опционов, которая предполагала возможность приобретения менеджерами акций компании по фиксированной цене в течение определенного периода времени. По идее это должно было создавать для менеджеров стимулы к повышению стоимости компании. Но выяснилось, что менеджеры искусственно раздували рыночную стоимость компании, что привело к завышению роста. Когда же стало известно о реальном финансовом положении, курс акций многих компаний обрушился.

Есть и еще одна сторона проблемы. Менеджеры компании должны отражать интересы акционеров компании, выступать как их агенты. Но при этом часто у них возникают собственные интересы, связанные с максимизацией их материальных выгод. Очень часто эти интересы вступают в конфликт с интересами акционеров. Это явление получило название "агентская проблема". Сложность для акционеров заключается в том, что у менеджеров есть доступ к той информации, которой нет у акционеров. Эта информация получила название инсайдерской. Отсюда у менеджмента возникает искушение воспользоваться этой информацией в своих собственных корыстных интересов. Чтобы этому противодействовать, на развитых рынках капитала существуют меры, направление на предотвращение использования инсайдерской информации и манипулирования ценами. За их нарушения участники рынков могут понести суровые материальные и административные (вплоть до уголовного) наказания.

4. Дивидендная политика. Акционер может получать доход от владения акцией в двух формах – в виде выплаты дивиденда (это его текущий доход) и дохода от прироста курсовой стоимости. Несмотря на то, что сами по себе дивидендные доходы не являются определяющими, выплата или невыплата дивидендов выступает для акционеров сигналом об отношении к ним руководства компании. В этом смысле говорят о том, что дивиденды выполняют сигнальную функцию. Но при этом надо учитывать, что не всегда выплата больших дивидендов может сигнализировать о благоприятных перспективах компании. Так, если темпы прироста выплат дивидендов превышают темпы роста прибыли компании, может сложиться ситуация, при которой компания ограничивает для себя перспективы роста. Однако выплата дивидендов говорит о том, что в компании преодолена агентская проблема.

5. Доступ к информации. Для того чтобы участники рынка находились в одинаковых условиях, необходим их равный доступ к информации. Поэтому важным принципом эффективного рынка является степень раскрытия информации. На развитых рынках существуют определенные стандарты раскрытия информации, которые обязательны для публичных компаний.

6. Влияние акционеров на принятие решений. Мнения миноритарных акционеров должны учитываться при принятии решений. На развитых рынках в корпорациях есть специальные отделы, занимающиеся работой с акционерами. Для многих российских компаний такая практика нехарактерна, можно привести многочисленные примеры нарушений прав российских инвесторов.

7. Требования к структуре капитала. Долгое время аналитики утверждали, что для акционеров более выгодно, когда большая часть капитала представлена заемными средствами. Привлечение заемных средств обходится компании дешевле, дает эффект левериджа, увеличивает рентабельность собственного капитала для акционеров. Однако выяснилось, что в условиях кредитного кризиса и резкого удорожания стоимости заемных ресурсов, как это будет показано ниже, компании, перегруженные долговой нагрузкой, сталкиваются с большими проблемами.

Итак, можно сделать вывод, что отраслевой анализ необходим для оценки отрасли, которую представляет данная компания. Проведя такой анализ, аналитик может сделать свой прогноз перспектив развития как отрасли, так темпов роста денежных потоков анализируемой компании.