Остаточный денежный поток проекта

Исключив из денежного потока от активов проекта денежный поток для кредиторов, получим в остатке остаточный денежный поток для собственников. Этот денежный поток представляет собой платежи и доходы долевых инвесторов, за счет которых образовался собственный капитал проекта. Для каждого интервала времени чистый остаточный денежный поток (ЯСР) будет равен

где СТ— денежный поток от активов проекта в каждый интервал времени; Ы) — чистое получение долга ("+" — долг полученный; "-" — долг возвращаемый);

/ — процентные платежи по долгу;

АТ — налоговый щит (налоговый выигрыш), связанный с тем, что проценты по долгу в какой-то части или полностью выплачиваются до налога на прибыль, что снижает налогооблагаемую базу по этому налог}'. Экономия на налоге частично компенсирует отток денег при выплате процентов. Нетрудно понять, что размер этой компенсации равен /7*, где Т— ставка налога на прибыль.

Остаточный денежный поток отражает работу собственного капитала (капитала долевых инвесторов)- Он является результатом не только инвестиционного, но и финансового решения, и поэтому с его помощью можно сопоставлять различные варианты финансирования проекта.

Ситуация 1.1 (Продолжение, начало см. гл. 1, § 1)

Предположим, ЗАО "Ладья" удалось получить в нулевом периоде долгосрочный кредит в долларах США под спонсорские гарантии ЦБК на сумму 2000 тыс. долл. и направить его на финансирование инвестиций. Предполагается погашение кредита разовым платежом через три года, выплата процентов (15% годовых) — один раз в год в конце года. Какими при этом будут свободный, финансовый и остаточный денежные потоки по данному проекту в каждый год его осуществления? Проценты за кредит выплачиваются до налога на прибыль.

Решение

Выплата процентов в каждый год составляет

2000 тыс. долл. х 0,15 = 300 тыс. долл.

"Налоговый щит", возникающий при освобождении процентных платежей от налога на прибыль, равен 300 тыс. долл. х 0,35 = 105 тыс. долл. Таким образом:

|

Наименование показателя |

Значение показателя, тыс. долл., по годам |

|||||

|

0-й период |

1-й |

2-й |

3-й |

4—9-й |

10-й |

|

|

Денежный поток CF от активов |

-8950,3 |

2315,3 |

2315,3 |

2315,3 |

2315,3 |

2685,6 |

|

Получение кредита и выплата принципала |

2000,0 |

0,0 |

0,0 |

-2000,0 |

0,0 |

0,0 |

|

Выплата процентов |

0,0 |

-300,0 |

-300,0 |

-300,0 |

0,0 |

0,0 |

|

Налоговый щит |

0,0 |

105,0 |

105,0 |

105,0 |

0,0 |

0,0 |

|

Остаточный СГ |

-6950,3 |

2120,3 |

2120,3 |

120,3 |

2315,3 |

2685,6 |

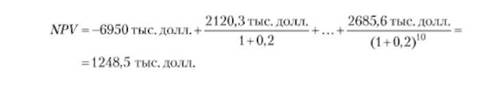

Если бы требования акционеров к доходности не изменились и остались на уровне 20% годовых, то чистая приведенная ценность NPV для такого денежного потока составила бы:

Это связано с тем, что часть потребностей в инвестициях была профинансирована за счет более дешевого долгового капитала: кредиторы требуют всего 15% в отличие от акционеров, требующих 20% годовых.

Однако, связавшись с кредитором, акционеры пошли на дополнительный — финансовый — риск, и это обстоятельство должно было бы отразиться на их требованиях к доходности: ставка дисконта при этом повысилась бы и должна была бы составить не 20% годовых, а больше. В современной методологии расчетов это учитывается и, как мы увидим позже, снижает эффект от проекта.

ВЫВОДЫ

Инвестиционные проекты могут быть экономически обособленными и интегрированными в действующее предприятие.

Проект можно считать экономически обособленным, если его активы и коммерческие результаты поддаются отдельному учету, а также если финансирование предоставляется непосредственно проекту и предполагается, что возмещение предоставленных фондов произойдет прежде всего за счет денежных потоков проекта.

Для интегрированных проектов можно определить лишь денежные потоки от активов проекта. Если же проект экономически обособлен, то его денежные потоки можно разделить между его основными участниками, выделив денежные потоки для кредиторов и для долевых инвесторов (иначе называемые остаточными потоками с учетом того, что долевой инвестор получает то, что остается после обслуживания долга, т.е. после удовлетворения требований кредиторов).