Определение экономической эффективности инвестиционного проекта

Поскольку инвестиции – это вложения в капитал, а капитал – это ресурс, который может принести доход, всякого инвестора прежде всего интересует ответ на вопрос, какова будет результативность инвестиций, сколько прибыли будет приносить каждый вложенный рубль.

Тогда, согласно определению эффективности, эффективность капиталовложений представляет собой отношение прибыли к объему инвестируемого капитала.

На практике используются следующие методы оценки экономической эффективности инвестиционных проектов: простые (статические), основанные на сопоставлении данных бухгалтерского учета; сложные (динамические), основанные на модели дисконтирования денежных потоков, так как учитывают фактор времени и ориентированы на оценку стоимости фирмы.

К простым (статистическим) методам чаще всего относят расчет простой (бухгалтерской) нормы прибыли (рентабельность инвестиций) и период окупаемости (срок возврата) инвестиций.

Показатель простой нормы прибыли рассчитывают как отношение чистой прибыли (ЧП) за год к суммарному объему инвестиционных затрат (К0):

Эффективным считается инвестиционный проект, у которого уровень рентабельности выше принятого за базу, т.е.

Эпр > Эбаз.

Еще один показатель, который относится к группе "простых", – период окупаемости инвестиций, или срок возврата. Его вычисляют как отношение первоначальных затрат (К0) к сумме годовой чистой прибыли (ЧП) и амортизационных отчислений (А), т.е.

Этот показатель позволяет понять, за какой период времени инвестируемый капитал окупится за счет получаемого дохода. Эффективным признается инвестиционный проект, у которого расчетный срок окупаемости меньше величины, принятой за базу сравнения.

Использование этого простого метода расчета обусловлено относительной простотой расчетов показателей и дешевизной. Главным недостатком данного метода оценки экономической эффективности инвестиционного проекта является игнорирование учета фактора времени.

Дело в том, что при расчете эффективности (рентабельности) инвестиций необходимо учитывать тот факт, что существует разрыв во времени между моментом осуществления капиталовложений и получением результата от них. Этот промежуток времени называется временны́м лагом. В практике расчета эффективности инвестиций учет фактора времени проявляется в том, что надо определить, сколько "стоят" ранее осуществленные капиталовложения в настоящее время или сколько будут "стоить" сегодняшние капиталовложения в будущем. Ответы на эти вопросы получают с помощью формулы сложных процентов. Проиллюстрируем эту формулу следующим примером.

Допустим, инвестор вложил в банк сумму, равную К0. Банк обещает ставку депозита в размере Е. Тогда к концу первого года капитал должен дать (если все идет как надо) прирост, равный К0Е. Суммарная величина капитала на конец первого года составит

или

или

К концу второго года суммарная величина капитала

или

или

Однако

тогда

Следовательно, для п-го года

Отсюда, если известна величина Кn, то

С помощью коэффициента (1 + Е)n производится приведение размеров всех поступлений и платежей к одному начальному моменту времени и масштабу цен.

Если требуется привести объем нынешних инвестиций к моменту времени в будущем, размер капиталовложений нужно умножить на коэффициент (1 + Е)n. При необходимости привести стоимость будущих доходов или расходов к настоящему моменту времени производится дисконтирование – объем предполагаемых доходов делится на этот коэффициент. В этом случае множитель называется коэффициентом дисконтирования.

Сложные (динамические) методы предусматривают сопоставление текущих и будущих расходов и доходов, т.е. основаны на определении денежного потока с учетом ценности денег во времени. Это позволяет оценить эффективность инвестиционного проекта за весь расчетный период (горизонт расчета), или, другими словами, за весь период действия проекта, а также выбрать лучший вариант или наиболее выгодный инвестиционный проект.

Выбор лучшего варианта инвестиций может быть осуществлен одним из изложенных ниже методов.

Метод упущенных возможностей или минимальных потерь от замораживания

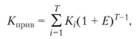

Вкладывая деньги в тот или иной проект или вариант проекта, фирма отказывается от иных возможных вариантов инвестиций. Упущенный в связи с этим доход называется издержками утраченных возможностей, величина которых может составить базис для исчисления расчетной ставки доходности. В хозяйственной практике расчет эффективности проекта осложняется тем, что капитальные вложения, как правило, осуществляются не сразу, а по частям. Например, к началу строительства дома не обязательно иметь всю сумму. Сначала выделяются деньги на нулевой цикл, затем на строительство стен и кровли и, наконец, на отделку. Все время, пока идет строительство, деньги, вложенные в здание, не приносят доход, так как здание не закончено. Они как бы "вырваны" из оборота капитала, лежат без движения, "заморожены". В связи с этим рассчитывают величину приведенных капиталовложений

где Т – количество периодов вложения инвестиций (годы); Ki – капиталовложения i-го периода (года); Е – норма рентабельности.

Разницу между приведенной и сметной величиной капиталовложений называют потерями от "замораживания". Норма дисконтирования (Е) представляет собой минимальную норму дохода на капитал, при которой инвестиционный проект будет эффективным, его величина зависит от структуры привлекаемого для реализации проекта капитала с учетом степени риска самого проекта. Выбор лучшего варианта осуществляют по критерию минимума потерь от замораживания.

В группе динамических методов наибольшее распространение получили также расчеты следующих показателей: чистая текущая стоимость (ЧТС), или чистая дисконтированная стоимость (net present value – NPV); внутренняя норма доходности (рентабельности) (ВНД, internal rate of return – 1RR), индекс доходности (ИД, profitability index – PI), период окупаемости (Tок, payback period – PP).

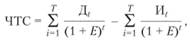

Чистая текущая стоимость инвестиционного проекта имеет и другие названия – чистый дисконтированный доход, чистая приведенная стоимость, чистая настоящая стоимость и т.п. Смысл оценки заключается в том, чтобы определить, насколько дисконтированный приток денежных средств за расчетный период больше инвестиций. Расчет ЧТС предполагает, что фирма задает минимально допустимую ставку рентабельности (E), при которой инвестиции могут считаться эффективными. Такая "заданная" ставка процента называется расчетной или "субъективной" ставкой процента фирмы. Осуществлять капиталовложения можно в том случае, когда величина чистой дисконтированной стоимости положительна или равна нулю. Чистая текущая стоимость – это разница между текущей и дисконтированной (на базе расчетной ставки процента) величиной дохода от инвестиций (величиной капиталовложений). В общем виде формула расчета имеет следующий вид:

где t – номер частного шага в расчетный период времени Т (t = 1, 2, ..., 7); Дt – приток денежных средств на t-м шаге расчета, в качестве этого показателя можно выбирать как прибыль, так и сумму покрытия (см. и, 4.2); Е – норма рентабельности; И0 – первоначальный размер инвестиций.

В случае если первоначальные инвестиции осуществляются в течение ряда лет, формула примет вид

где Иt – инвестиционные затраты в t-м шаге расчета.

При этом если ЧТС > 0 – реализация инвестиционного проекта целесообразна; ЧТС < 0 – инвестиционный проект неэффективен; ЧТС = 0 – инвестиционный проект нейтрален.

Чистая текущая стоимость – это стоимость, рассчитанная как разность между дисконтированными чистыми притоками денежных средств и инвестиционными затратами за весь период реализации инвестиционного проекта при фиксированной, заранее определенной норме рентабельности, определяющей величину дисконта. Этот показатель рассчитывается в денежных единицах (рублях и других валютах).

Главное достоинство данного метода расчета состоит в том, что он учитывает стоимость денег во времени, риск, расчетный период реализации инвестиционного проекта, дает возможность суммировать ЧТС по различным проектам и отражать изменения стоимости фирмы. К главному недостатку следует отнести невозможность сравнения нескольких инвестиционных проектов с разными размерами первоначальных инвестиций. Кроме того, ЧТС не определяет период, через который инвестиция окупится. Тем не менее показатель ЧТС признан наиболее надежным в системе показателей оценки эффективности.

Метод определения внутренней нормы окупаемости капиталовложений

Показатель ВНД имеет и другие названия – внутренняя рентабельность, внутренняя норма прибыли и др.

Внутренняя норма доходности – это расчетная величина нормы рентабельности на данном предприятии, которую оно считает для себя минимально возможной, некий предельный уровень доходности. Математически это означает ставку дисконтирования, при которой суммарная приведенная стоимость доходов от осуществляемых инвестиций равна стоимости этих инвестиций, иными словами, ставку дисконтирования, при которой ЧТС = 0.

Данный метод позволяет оценить эффективность капиталовложений путем сравнения внутренней (предельной) нормы окупаемости инвестиций с эффективной ставкой процента.

Другими словами, фирма будет рассматривать инвестиционные проекты, у которых рентабельность, доходность по проекту (Е) будет больше, чем принятый ею минимальный уровень доходности.

Главным достоинством данного показателя является то, что он позволяет проводить сравнительную оценку разных инвестиционных проектов, в том числе и с инвестированием в финансовые инструменты (депозиты, ценные бумаги и т.п.).

К недостаткам следует отнести: сложность расчета показателя, его непригодность для расчета в случае, когда денежные потоки являются неординарными, и то, что данный показатель не учитывает масштабов инвестиционного проекта.

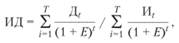

Индекс доходности инвестиций

По-другому этот показатель называют индексом прибыльности инвестиций. Однако к индексам этот показатель отношения не имеет, поскольку рассчитывается как показатель нормы рентабельности. Вместе с тем прибыль и инвестиции определяются за весь расчетный период, и поэтому имеют дисконтированный вид. В общем виде формула расчета ИД имеет следующий вид:

где t – номер частного шага в расчетный период времени Т (t = 1, 2, ..., Т); Дt – приток денежных средств на t-м шаге расчета; Е – норма рентабельности; Иt – размер инвестиций в расчетный период времени.

Если ИД > 1 – инвестиционный проект эффективен; ИД < 1 – инвестиционный проект неэффективен; ИД = 1 – нейтрален.

К достоинствам показателя ИД можно отнести то, что он позволяет сформировать эффективный портфель инвестиционных проектов, например, в случае выбора проекта из альтернативных, имеющих примерно равные ЧТС, но разные размеры инвестиционных затрат. С другой стороны, показатель ИД не учитывает масштабность инвестиционных проектов.

Период окупаемости

По методу полного возмещения, или методу срока окупаемости, определяют количество и продолжительность периодов (чаще всего лет), за время которых происходит полное возмещение инвестированных средств. Это в чистом виде показатель, обратный эффективности капитальных вложений. Период окупаемости определяется как период времени, в течение которого инвестиционные затраты будут возмещены получаемым эффектом.

Если Ток < Тнорм – инвестиционный проект эффективен; Ток > Тнорм – инвестиционный проект неэффективен. Здесь Тнорм – принятый на фирме максимальный срок возврата инвестиционных затрат.

К достоинствам этого показателя следует отнести возможность оценки инвестиционного проекта в условиях ограниченности ресурсов, но он не учитывает получаемый доход за пределами срока окупаемости.

Все рассмотренные выше методы оценки эффективности инвестиционных проектов находятся в тесной взаимосвязи, и поэтому для комплексной оценки инвестиционного проекта их анализируют и рассматривают совместно.

Однако не только чисто экономические факторы играют роль в процессе принятия инвестиционных решений. Так, на выбор решения в том или ином направлении могут повлиять вопросы, связанные с охраной окружающей среды, сохранением рабочих мест и т.д. Кроме того, принимая инвестиционные решения, необходимо учесть и различного рода риски. Чем длиннее инвестиционный цикл, тем при прочих равных условиях инвестиции более рискованны.

6. Почему необходимо учитывать фактор времени при определении эффективности инвестиций?

7. Какова разница между приведенными капиталовложениями и дисконтированной стоимостью?