Лекция 12. Общие (неспецифические) операции банков

Общие (неспецифические) дополнительные операции банки (КО) вправе проводить наравне с другими (некредитными) организациями. Рассмотрим лишь некоторые из них (весь их перечень приведен в предыдущей главе).

Лизинговые операции банков

12.1.1. Лизинговые отношения: экономическая природа, объекты и участники, их интересы

Под лизингом понимают имущественные (финансово-экономические и правовые) отношения, которые начинаются с того, что одно юридическое или физическое лицо (потенциальный получатель лизинга) обращается к другому лицу (лизинговой компании) с предложением приобрести и передать ему во временное платное пользование необходимое ему оборудование.

Английские термины leasing, а также lessor и lessee (стороны договора лизинга) не имеют адекватного перевода на русский язык. В некоторых случаях слово leasing переводят как "аренда". Хотя в основе договора лизинга лежат отношения сторон по поводу передачи оборудования во временное пользование, только этим характеристики данного документа не ограничиваются.

В соответствии с Федеральным законом от 29.10.1998 № 164-ФЗ "О финансовой аренде (лизинге)" лизинг (лизинговая деятельность) представляет собой особый вид инвестиционной предпринимательской деятельности, характеризующийся тем, что предприниматель (лизингодатель) приобретает в собственность определенное имущество производственного назначения и на основе соответствующего договора (договор о лизинге или договор лизинга) передает его другому физическому или юридическому лиц}' (лизингополучателю) во временное владение и пользование за определенную плату и на иных определенных договорных условиях с переходом к лизингополучателю права собственности на предмет лизинга по окончании срока действия договора или без него.

Следует обратить внимание на то, что лизингодатель не обязан продавать имущество по окончании срока действия договора, равно как лизингополучатель не должен приобретать его в собственность, однако они могут совершить сделку купли-продажи при обоюдном согласии.

Если лизингодатель является собственником имущества, то в соответствии со ст. 209 ГК РФ его нельзя обязать отказаться от правомочий распоряжения данной собственностью. Следовательно, отчуждение имущества не может считаться обязанностью лизингодателя.

Предметами (объектами) лизинга могут быть вещи, не относящиеся к предметам личного потребления, в том числе предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество, которое может использоваться в предпринимательской деятельности.

Не могут быть предметами лизинга земельные участки и другие природные объекты, а также имущество, которое запрещено федеральными законами для свободного обращения, или то, для которого установлен особый порядок обращения (ст. 666 ГК РФ).

В начале участники лизинговой операции должны пройти следующие основные этапы:

1) потенциальный лизингополучатель сообщает лизинговой компании, какое оборудование ему необходимо;

2) та покупает это оборудование у фирмы-изготовителя или оптовой фирмы;

3) лизинговая компания, став собственником оборудования, передает его на основании отдельного контракта лизингополучателю во временное пользование.

Из этого видно, что операция лизинга предполагает заключение двух договоров: купли-продажи оборудования и сто передачи заказчику во временное пользование. В этом смысле лизинг представляет собой комплекс отношений, включающий в себя две внутренне связанные друг с другом составляющие:

1) отношения по поводу купли-продажи (поставки) предмета лизинга;

2) отношения по поводу его передачи во временное пользование.

Главной в лизинге является первая составляющая, тогда как отношения по поводу купли-продажи оборудования играют вспомогательную роль.

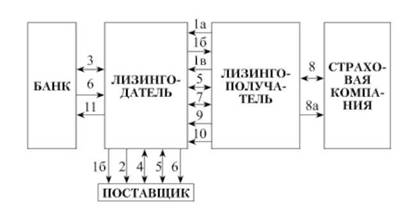

Выше речь шла о стандартном (классическом) варианте проведения операции, в которой участвуют три стороны: лизингополучатель, лизингодатель и поставщик (продавец) предмета лизинга (рис. 12.1). Однако в сделке может принимать участие и меньшее (только лизингополучатель и лизинговая компания), и большее число сторон (о последнем варианте см. далее).

В последнем случае помимо названных выше субъектов участвуют также посредники — банк или другая кредитная организация, финансовая (кредитор сделки) и страховая компании (страховщик сделки) (рис. 12.2).

Рис. 12.1. Общая схема лизинговой операции

Краткое, операционное ОГЛАВЛЕНИЕ, общей схемы лизинговой операции:

1 — заявка на лизинг, до ее подачи потенциальный лизингополучатель может сам определить будущего поставщика или круг поставщиков;

2 — заказ-наряд на поставку оборудования;

3 — договор купли-продажи (поставки) оборудования;

4 — поставка оборудования и оформление акта его приемки в эксплуатацию;

5 — договор лизинга;

6 — передача предмета лизинга.

Рис. 12.2. Организация многосторонней лизинговой сделки при участии банка и страховой компании как посредников

Подробное операционное ОГЛАВЛЕНИЕ многосторонней лизинговой сделки:

1а — Потенциальный получатель лизинга направляет заявку (как и в схеме 12.1, до подачи заявки он может сам определить будущего поставщика или круг поставщиков). В заявке должны содержаться данные о предприятии-заявителе, предмете лизинга, сведения о предполагаемом сроке лизинга, предложения или пожелания о плате и другая информация. К заявке прилагаются бизнес-план, расчет окупаемости, копии учредительных документов, бухгалтерский баланс, материалы предварительных переговоров с поставщиком, доверенность на их проведение, другие документы.

16 — Лизинговая компания анализирует заявку и документы, определяет финансовое состояние заявителя, эффективность его проекта и целесообразность своего участия в сделке. Если принимается положительное решение, то компания сообщает об этом потенциальному лизингополучателю, одновременно направляя ему условия контракта, ставки и график платежей, подтверждает поставщику готовность оплатить заказываемое заявителем оборудование, составляет лизинговый контракт договор.

1в — Клиент знакомится с условиями договора, принимает их (если они устраивают его) и информирует об этом лизинговую компанию (лизингодателя).

2, 3 — Лизингодатель направляет поставщику заказ-наряд на поставку продукции, заключает кредитный договор с банком.

4 — Лизингодатель и поставщик заключают договор купли-продажи (поставки) предмета лизинга, а при необходимости также договор подряда на проведение строительно-монтажных и пуско-наладочных работ. Стороной данных договоров может быть и сам лизингополучатель.

5 — Поставщик поставляет необходимое оборудование, стороны (поставщик, лизингодатель, лизингополучатель) подписывают акт о его приемке в эксплуатацию.

6 — Поставка оплачивается за счет кредита байка.

7 — Заключается лизинговый договор.

8, 8а — Заключается договор о страховании предмета лизинга в пользу лизингодателя. Его может подписать лизингодатель. Страховая компания получает страховые взносы.

9 — Лизинговые платежи.

10 — Предмет лизинга возвращается лизингодателю.

11 — Банку возвращают кредит с процентами.

Из всех правомочий собственника лизинговая компания, получившая на основе договора купли-продажи в собственность заказанное оборудование, может реализовать лишь право распоряжения, причем совершенно определенным образом: сдать имущество во временное пользование по договору лизинга. Но ограничение прав собственника, как правило, требует какого-либо возмещения. При разумно организованном лизинге им являются налоговые и амортизационные льготы, предоставляемые лизингодателю государством.

Из изложенного следует, что с практической точки зрения прежде всего должны быть согласованы общие параметры и условия операции (сделки):

1) выбор объекта лизинга;

2) выбор вида лизинга;

3) выбор поставщика, лизингодателя, других возможных участников сделки;

4) согласование с лизингодателем его условий:

— сроков;

— общей суммы сделки;

— условий страхования;

— форм и графика платежей, штрафных санкций и др.;

5) оценка эффективности сделки;

6) организация контроля за ходом выполнения сторонами обязательств по сделке, в том числе за своевременностью платежей.

Основными элементами лизинговой операции (сделки) являются:

• объект (предмет) сделки;

• субъекты сделки (стороны лизингового договора);

• срок договора (период лизинга);

• лизинговые платежи;

• услуги, предоставляемые по лизингу.

Объектом лизинга, как уже отмечалось, может быть любой вид материальных ценностей, используемый в производстве, если он не уничтожается в ходе одного производственного цикла. С точки зрения природы объекта лизинга различают лизинг движимого и недвижимого имущества.

Субъекты лизинга

Субъектами лизинговой сделки являются стороны, имеющие непосредственное отношение к объекту сделки. При этом их можно подразделить на прямых и косвенных участников (об этом см. на с. 488).

Срок лизинга

Под сроком (периодом) лизинга понимается срок действия соответствующего договора. Его продолжительность определяется высокой стоимостью и длительным сроком службы объектов лизинга. Поэтому при установлении срока лизингового договора стороны учитывают следующие моменты.

1. Срок службы оборудования, определяемый его технико-экономическими данными. Срок лизингового контракта не может превышать срока возможной эксплуатации оборудования (с учетом условий эксплуатации объекта у лизингополучателя). Срок договора может ограничиваться законодательно.

2. Период амортизации оборудования. При так называемом финансовом лизинге срок договора обычно совпадает с периодом амортизации.

3. Цикл появления более производительных или дешевых аналогов предмета сделки.

4. Динамика инфляции. При быстро растущей инфляции лизингодателю невыгодно заключать договор на продолжительный срок с фиксированными платежами. Наоборот, при тенденции цен к снижению он стремится к заключению соглашения па более длительный срок.

5. Конъюнктура рынка ссудных капиталов и тенденции его развития. Поскольку лизинговые компании широко пользуются банковскими кредитами, уровень и характер динамики процентных ставок за ссуды оказывают непосредственное влияние на длительность лизингового соглашения.

Дополнительные услуги

Лизинг характеризуется большим разнообразием дополнительных услуг, которые могут быть оказаны лизингополучателю. Они могут быть разделены на две группы:

• технические услуги, связанные с организацией транспортировки объекта лизинга к месту его использования клиентом, монтажом и наладкой, техническим обслуживанием и текущим ремонтом оборудования и др.;

• консультационные услуги, относящиеся к вопросам налогообложения, оформления сделки и др.

В Федеральном законе "О финансовой аренде (лизинге)" (ст. 2) утверждается, что лизинг — это "совокупность экономических и правовых отношений, возникающих в связи с реализацией договора лизинга...". Определение явно неудачное.

Во-первых, оно просто тавтологичное (поскольку его смысл буквально следующий: лизинг — это отношения по поводу лизинга). На самом деле необходимо выделить содержательную сторону лизинга как определенного финансово-экономического процесса. С учетом этого можно утверждать, что по экономическому содержанию лизинг есть вид предпринимательской деятельности, а именно форма (способ, метод) инвестирования в производство, прежде всего в материальное. В то же время это кредитная операция, поскольку имеет место передача имущества в пользование на условиях срочности, возвратности и платности.

Во-вторых, некорректным представляется выражение "совокупность экономических и правовых отношений". Экономические и правовые отношения никакую совокупность не составляют. На самом деле речь может идти только о совокупности определенных экономических отношений (поскольку именно последние составляют ОГЛАВЛЕНИЕ процесса), получающих юридическое оформление.

В-третьих, неверно, что отношения лизинга возникают только по поводу реализации договора лизинга. Фактически лизинговые отношения (в содержательном, экономическом их понимании) начинаются еще до подписания и тем более до реализации договора. Они выражаются в купле-продаже имущества, которому еще только предстоит реально стать объектом лизинга.

Наконец, следует отметить непродуктивность и просто логическую ущербность попыток определения сущности лизинговой деятельности с точки зрения только одного из се участников, хотя некоторые основания для такого подхода как будто заключены в самой природе лизинговых сделок. Так, с точки зрения поставщика оборудования лизинг можно считать формой сбыта его товара, лизингополучатель может трактовать его как капиталосберегающую форму финансирования производства, а лизинговая компания — как вид бизнеса.

Как уже было показано, с экономической точки зрения сущность лизинга выражается в тех экономических отношениях, которые в стандартном случае возникают между поставщиком имущества, лизинговой компанией и лизингополучателем. Именно с позиции системных взаимоотношений всех участников сделки и нужно рассматривать сущность лизинга как экономического явления.

С учетом этого можно считать, что специфика лизинга как экономического процесса состоит в том, что в науке принято называть отделением капитала-собственности от капитала-функции. Другими словами, экономическая природа лизингового процесса такова, что объект сделки одновременно является собственностью лизингодателя и частью функционирующего капитала лизингополучателя.

Экономические отношения в рамках лизинговой сделки включают в себя две составляющие: отношения целевой купли-продажи имущества и отношения, связанные с его последующей передачей во временное пользование и эксплуатацией. Определяющей является, конечно, вторая, которая реализуется в договоре лизинга. Первой из них, отраженной в договоре купли-продажи имущества, отведена вспомогательная роль.

Все сказанное выше позволяет сделать вывод, что сущность финансового лизинга должна быть определена как такой вид предпринимательской деятельности, который включает в себя целую совокупность юридически оформленных экономических отношений по поводу приобретения в собственность имущества с последующей сдачей его во временное пользование за определенную плату.

Существует множество классификаций видов лизинга, в целом отражающих многообразие хозяйственных отношений, образующих реальный рынок лизинговых услуг. В уже цитировавшемся Законе "О финансовой аренде (лизинге)" различаются только формы лизинга. Между тем только ими проблема классификации рассматриваемого экономического явления не решается, потому что при этом, например, вопрос о видах лизинга, свидетельствующих о богатстве вариантов его реализации, вообще обходится молчанием (в прежнем варианте Закона выделялись формы, типы и виды лизинга, что было более логично).

К основным формам лизинга относятся внутренний и между)народный лизинг (ст. 7). В случае если лизингодатель и лизингополучатель являются резидентами РФ, то имеет место лизинг внутренний, а если лизингодатель или лизингополучатель является нерезидентом, то он считается международным.

Кроме того, в Законе без определенного ответа оставлен вопрос о том, какие формы лизинга должны считаться неосновными, если внутренний и международный лизинг являются основными.

В соответствии с ранее устоявшейся трактовкой (не нашедшей отражения в действующем варианте Закона) к основным типам лизинга можно по-прежнему относить: долгосрочный (рассчитанный на 3 года и более), среднесрочный (1,5—2 года) и краткосрочный (менее 1,5 года). Эти сроки являются условными и отражают специфические условия современной российской экономики.

К основным видам лизинга традиционно относятся оперативный, финансовый и возвратный лизинг (в действующей редакции Закона они также отсутствуют).

Оперативный (сервисный) лизинг (operative or service leasing) предполагает передачу в пользование имущества многоразового использования на время, которое короче его нормативного срока службы. Характеризуется он, как правило, следующими особенностями:

• срок лизинга относительно небольшой (в рыночно развитых странах — до 3—5 лет, в России меньше) и всегда короче срока полной амортизации предмета сделки;

• лизингодатель не рассчитывает покрыть все свои затраты за счет поступлений от одного лизингополучателя;

• лизингополучатель может расторгнуть договор в любое время;

• риск потерь от порчи или утери предмета сделки лежит главным образом на лизингодателе;

• после истечения срока договора лизинга лизингополучатель может или вернуть оборудование собственнику, или продлить договор на более выгодных условиях, или купить оборудование у лизингодателя.

Оперативный лизинг получил наиболее широкое распространение в сельском хозяйстве, строительстве, горнодобывающей промышленности и в сфере транспорта. Обычно в такой лизинг сдаются строительная техника (краны, экскаваторы и т.п.), ЭВМ и т.д.

Выбирая этот вид лизинга, лизингополучатель стремится избежать рисков, связанных с владением имуществом (его моральное старение, поломки, снижение рентабельности в связи с изменением спроса на производимую продукцию, увеличением прямых и косвенных непроизводительных затрат, вызванных ремонтом и простоем оборудования, и т.п.). Поэтому предприниматели предпочитают оперативный лизинг, если:

• предполагаемый доход от использования оборудования не окупает его первоначальной полной цены;

• оборудование необходимо па небольшой срок;

• оно требует специального технического обслуживания;

• объектом сделки выступает новое, не опробованное оборудование.

Если техническое обслуживание оборудования, его ремонт, страхование и другие обязанности лежат на лизингодателе (как это имеет место при оперативном лизинге), то говорят о лизинге, включающем дополнительные обязательства (wet leasing). Предметом такого вида лизинга, как правило, бывает сложное специализированное оборудование, некоторые виды строительной техники и др. Wet leasing обычно используют либо изготовители сложного оборудования, либо оптовые организации. Финансовые организации редко обращаются к нему, поскольку у них отсутствует необходимая техническая база.

Финансовый лизинг характеризуют следующие основные черты:

• в нем участвуют три стороны: производитель (или поставщик) объекта сделки, лизингодатель, лизингополучатель;

• срок лизингового соглашения достаточно продолжительный (в рыночно развитых странах — от 5 до 10 лет), часто близкий к сроку службы объекта сделки и, следовательно, к сроку амортизации всей или большей части стоимости оборудования;

• договор не подлежит расторжению в течение так называемого основного срока лизинга, т.е. периода, необходимого для возмещения расходов лизингодателя;

• объект сделки обычно имеет высокую стоимость;

• по истечении срока действия договора лизингополучатель может или вернуть предмет лизинга его хозяину, или продлить с ним прежнее соглашение либо заключить новый договор на меньший срок и по льготной ставке, или купить предмет по его остаточной стоимости (обычно она носит символический характер).

Поскольку финансовый лизинг по экономическим признакам схож с долгосрочным банковским кредитованием капитальных вложений, особое место в этом сегменте лизингового рынка занимают банки и иные финансовые организации.

Иногда различают лизинг с полной (full-payout lease) и с частичной выплатой (поп full-payout lease). Первый, как это явствует из самого его названия, подразумевает, что в течение срока действия договора лизинговая компания возвращает себе всю стоимость оборудования, т.е. размера периодических лизинговых платежей достаточно, чтобы компенсировать стоимость оборудования и принести прибыль. При финансовом лизинге обычно производится полная выплата. При лизинге с частичной выплатой за время действия одного договора лизинговая компания возвращает себе лишь часть стоимости оборудования. Частным случаем такого лизинга является оперативный лизинг: одно и то же оборудование сдается во временное пользование несколько раз, и в конечном итоге все расходы компании.

Разновидностью финансового и прямого (см. далее) лизинга, при которой продавец (поставщик) его предмета одновременно выступает и его получателем, является так называемый возвратный лизинг (back to back lease, или lease-back). Его схема выглядит следующим образом: предприятие продает часть своего имущества лизинговой компании (облегчая тем самым собственный баланс) и одновременно берет его у нее в лизинг (фактическая рассрочка платежей). При этом договор составляется так, чтобы после окончания срока его действия продавец имел право обратно выкупить имущество, снова сделав его своей собственностью. Таким образом, первоначальный собственник получает от лизинговой компании полную стоимость предмета лизинга, сохраняя за собой право владения, и лишь периодически платит за пользование им. В такой операции принимают участие только лизингополучатель (бывший владелец имущества) и лизинговая компания (новый его собственник).

Этот вид лизинга в первую очередь интересен предприятиям, испытывающим трудности с финансовыми ресурсами, т.е. может быть широко распространен именно в российских экономических условиях. Дело в том, что такая сделка дает предприятию возможность получить деньги за счет продажи части своих средств производства, не прекращая их эксплуатацию, и использовать полученную сумму в качестве новых капитальных вложений или на пополнение оборотных средств. Рентабельность сделки будет тем выше, чем больше окажется разница между доходами от новых инвестиций и суммой необходимых лизинговых платежей. К такой сделке можно прибегать и тогда, когда у предприятия низкие доходы и оно не может полностью воспользоваться льготами, связанными с ускоренной амортизацией и налогообложением прибыли. В этом случае проводится такая сделка, налоговые льготы, если таковые имеются, получает лизинговая компания, которая "в ответ" снижает ставку лизинговой платы.

Как уже отмечалось, необходимо также различать лизинг движимого и недвижимого имущества. Во втором случае лизингодатель строит или покупает объект недвижимости (торговые и конторские здания, производственные помещения, склады) по поручению лизингополучателя и передает его последнему для использования в предпринимательских целях. Как и при сделках с движимым имуществом, договор обычно заключается на срок меньший или равный амортизационному периоду объекта. Во время действия договора лизингополучатель несет все риски и расходы. Его ответственность за них наступает в момент передачи ему соответствующего имущества, если иное не будет предусмотрено в договоре (ст. 669 ГК РФ).

Различают также чистый лизинг, когда дополнительные расходы на техническое обслуживание и другие затраты, связанные с использованием полученного в лизинг оборудования, берет на себя лизингополучатель, и полный лизинг, при котором их несет лизингодатель.

В этой связи необходимо иметь в виду, что лизинг может сопровождаться полным и неполным набором дополнительных услуг. Последний предусматривает заранее согласованное разделение функций технического обслуживания предмета лизинга между сторонами сделки.

Исходя из особенностей организации отношений между сторонами сделки выделяются прямой лизинг (direct leasing), при котором изготовитель или владелец имущества сам выступает в качестве лизингодателя и, соответственно, непосредственного получателя лизинговых платежей, и косвенный лизинг, при котором имущество сдается в лизинг через одного или нескольких посредников (следовательно, договор может быть трехсторонним или многосторонним). В последнем случае основной лизингодатель имеет преимущественное право на получение лизинговых платежей. В контракте обычно содержится пункт о том, что в случае банкротства посредника лизинговая плата будет поступать основному лизингодателю непосредственно. Подобные сделки, связанные с переуступкой третьему лицу прав пользования предметом лизинга, получили название сублизинга.

Вообще следует иметь в виду, что сублизинг — это особый вид лизинговых отношений, возникающий в случае, когда первый лизингополучатель, не разрывая договорных отношений с лизингодателем, по каким-либо причинам переуступает права пользования полученным им предметом лизинга третьему лицу (вторичному лизингополучателю). Такая сделка обязательно оформляется договором сублизинга, причем непременным условием заключения такого контракта является выраженное в письменной форме согласие на это лизингодателя (ст. 8 Федерального закона "О финансовой аренде (лизинге)").

Прямой лизинг не получил широкого распространения. При увеличении своих лизинговых операций производитель, как правило, создаст дочернюю лизинговую компанию.

Раньше уже было сказано, что разновидностью прямого (финансового) лизинга является так называемый возвратный лизинг. Еще один частный случай прямого лизинга — это лизинг поставщику. Отличается он от возвратного тем, что поставщик оборудования хотя и выступает одновременно в роли продавца и лизингодателя, не пользуется имуществом сам, а передает его в сублизинг третьему лицу.

В свою очередь, косвенный лизинг имеет такую разновидность, как раздельный лизинг (leverage leasing). В этом случае для финансирования крупного лизингового проекта объединяются несколько посредников — кредитных организаций. Данный вид сделки предусматривает, что лизингодатель привлекает долгосрочные кредиты и (или) займы от одного-двух (более простой вариант) или трех и более кредиторов на общую сумму до 70—80% стоимости объекта лизинга.

Leverage leasing — один из наиболее сложных его видов (lever — рычаг, leverage — действие рычага, средство достижения цели), основным условием которого становится объединение нескольких кредитных организаций для синдицированного финансирования крупной лизинговой операции. Сложность заключается в первую очередь в большом количестве участников. Основное отличие этого вида лизинга от финансового заключается в том, что лизинговая компания, покупая оборудование, платит из своих средств не всю его цену, а лишь ее часть (например, 20%), остальную же сумму она берет в кредит у нескольких заимодавцев (банков, страховых компаний, других финансовых организаций). При этом компания пользуется налоговыми льготами, которые рассчитываются исходя из полной цены оборудования. Объектом сделок леверидж-лизинга чаще всего является оборудование для предприятий коммунальной сферы, парки грузовых автомашин, подвижной железнодорожный состав, корабли и др.

Из вышесказанного видно, что одним из побудительных мотивов заключения договора лизинга является возможность использования налоговых льгот. Наиболее наглядно это проявляется в леверидж-лизинге. Еще одной особенностью этого вида лизинга является то, что лизингодатель берет кредиты (ссуды) у заимодавцев без права обратного требования. Это означает, что он не является ответственным перед заимодавцами за возврат кредитов (ссуд); они погашаются из сумм периодических платежей, вносимых лизингополучателем. В некоторых случаях лизингодатель уступает заимодавцам свои права по договору лизинга и лизингополучатель платит непосредственно им.

Итак, если лизинговой компании не хватает собственных средств для проведения одной или нескольких лизинговых операций, то она может привлекать чужие средства. Такие действия получили также название лизинга с дополнительным привлечением средств. Подсчитано, что свыше 85% всех лизинговых сделок относится именно к этому виду лизинга. Лизингодатель, как уже было сказано, берет недостающие суммы у одного или нескольких кредиторов, причем обеспечением служат предметы лизинга и лизинговые платежи.

По методу финансирования различаются срочный лизинг, фактически означающий одноразовый характер сделки, и возобновляемый (револьверный) лизинг, предполагающий, что договор лизинга может быть пролонгирован по истечении его срока.

Высшей формой доверия между участниками лизинговых операций может считаться генеральный лизинговый договор (master lease) — общее соглашение между хорошо знающими друг друга лизинговой компанией и ее постоянным лизингополучателем об открытии ему лизинговой линии (lease-line), напоминающей банковскую кредитную линию. Это позволяет ему при необходимости брать дополнительное оборудование в лизинг без заключения каждый раз нового договора.

Есть также смысл отличать от обычного ("коммерческого") лизинга лизинг "корпоративный". В первом случае имеется в виду деятельность на свободном лизинговом рынке отдельно взятой хозяйствующей единицы — самостоятельной лизинговой компании или банка, в котором создано лизинговое подразделение. В отличие от этого так называемый корпоративный лизинг является частью деятельности финансово-промышленных групп и иных корпораций, представляющих собой связанную теми иными "узами" совокупность формально независимых юридических лиц самого разного профиля. В этом случае лизинговая компания — участник корпорации, который должен удовлетворять соответствующие потребности прежде всего "своих" предприятий и организаций. Такой лизинг, по сути "внутрифирменный", внутрикорпоративный, имеет ряд особенностей.

К числу участников лизинговой сделки относятся:

1) лизингодатель;

2) лизингополучатель;

3) поставщик;

4) страховщик;

5) инвестор;

6) гарант;

7) посредник.

Основными из них считаются лизингодатель, лизингополучатель и поставщик. Остальные возможные участники сделки могут быть названы косвенными. Расскажем подробнее обо всех перечисленных участниках лизинговой сделки. Для начала приведем определения (первые три из них сформулированы в соответствии с Федеральным законом "О финансовой аренде (лизинге)").

Лизингодатель — физическое или юридическое лицо, которое за счет привлеченных и (или) собственных средств приобретает в ходе реализации договора лизинга в собственность имущество и предоставляет его в качестве предмета лизинга лизингополучателю за определенную плату, на конкретный срок и на определенных условиях во временное владение и пользование с переходом к лизингополучателю права собственности на предмет лизинга или без него. Проще говоря, это лицо, являющееся владельцем (юридическим собственником) предмета лизинга.

Лизингополучатель — физическое или юридическое лицо, которое в соответствии с договором лизинга обязано на определенных условиях принять предмет лизинга во временное владение и пользование. Иными словами, это хозяйствующий субъект, получающий предмет лизинга по договору и являющийся его пользователем (экономическим собственником).

Продавец (поставщик) — физическое или юридическое лицо, которое в соответствии с договором купли-продажи с лизингодателем продает и передает ему или лизингополучателю в обусловленный срок производимое (закупаемое) им имущество, являющееся предметом лизинга.

Подобный законодательный подход не позволяет производителям оборудования непосредственно выступать в качестве лизингодателей. Это не соответствует международной практике. Очевидно, данная законодательная норма должна быть изменена.

Во всех трех определениях, приведенных выше, содержится одна недоговоренность относительно физического лица: не уточняется, о ком именно идет речь — только о физическом лице — индивидуальном предпринимателе без образования юридического лица (что, видимо, было бы правильно) или также просто о физическом лице, не считающемся предпринимателем.

Инвестор (кредитор) — лицо, которое инвестирует средства (в форме кредита) в приобретение предмета лизинга.

Поручитель (гарант) — лицо, дающее поручительство или гарантию по обязательствам лизингодателя или лизингополучателя.

Посредник — лицо, которое, действуя на основании договора комиссии или поручения, заключенного с лизингодателем, подбирает поставщика и с коммерческой точки зрения прорабатывает с ним проект договора купли-продажи (поставки) имущества, необходимого лизингополучателю.

Страховщик — страховая организация, страхующая риски утраты, порчи, гибели, недостачи или повреждения предмета лизинга либо его части и (или) риски гражданской ответственности и предпринимательские риски лизингополучателя, связанные с взаимными обязательствами участников лизинговой сделки.

Лизинговой компанией в строгом смысле слова целесообразно называть только лизингодателя как организацию, которая специализируется на лизинговой деятельности, т.е. на приобретении имущества с целью сдачи его в лизинг и его передаче в лизинг. В то же время лизинговыми с определенной долей условности можно называть все фирмы, непосредственно участвующие в лизинговых отношениях (операциях), т.е. основных, или прямых, участников лизинговой сделки. При таком подходе к вопросу можно сформулировать следующее определение понятия "лизинговая деятельность": это не только то, чем занимается лизингодатель — в процессе участвуют и другие субъекты, и только их совокупную деятельность можно именовать лизинговой в полном смысле слова.

По характеру деятельности лизинговые фирмы (лизингодатели) подразделяются на специализированные и универсальные.

Специализированные компании обычно имеют дело с одним видом товара (например, с легковыми автомобилями или контейнерами) или с товарами одной группы (к примеру, со строительным оборудованием или с оборудованием для текстильных предприятий). Такие компании, как правило, располагают собственным парком машин или запасом оборудования и предоставляют их лизингополучателю по первому его требованию. Они в основном сами ведут техническое обслуживание сдаваемого в лизинг оборудования и следят за поддержанием его в нормальном эксплуатационном состоянии.

Универсальные лизинговые фирмы передают в лизинг самые разнообразные виды машин и оборудования. Они предоставляют клиенту право выбора поставщика, размещения заказа и приемки объекта сделки. Техническое обслуживание и ремонт предмета лизинга ведет или поставщик, или сам лизингополучатель. Лизингодатель же фактически выполняет функции организатора финансирования сделки.

Характер взаимодействия и реальное ОГЛАВЛЕНИЕ отношений участников лизинговой операции во многом определяются их интересами, которые названы ниже.

Интересы лизингодателя-банка:

1) получение чистого дохода в виде части лизинговой маржи и рисковой премии;

2) снижение (разрешение) риска неплатежей со стороны лизингополучателя (за счет гарантий и возможности изъятия объекта лизинга из эксплуатации);

3) повышение защищенности лизинговой операции (за счет юридического владения предметом лизинга);

4) расширение рынка сбыта объектов лизинга;

5) повышение своей конкурентоспособности и диверсификация средств кредитно-инвестиционного портфеля;

6) расширение перечня оказываемых услуг;

7) повышение степени оборачиваемости средств кредитного портфеля и как следствие этого — увеличение объема прибылей и размера дохода;

8) расширение привлеченной ресурсной базы;

9) обеспечение ликвидности предмета лизинга в течение лизингового периода и по его окончании;

10) генерирование дополнительных денежных потоков, проходящих через банк (в результате повышения эффективности деятельности лизингополучателя за счет внедрения прогрессивного оборудования и совершенствования технологии производства);

11) возможность параллельного проведения операций факторинга.

Интересы лизингополучателя:

1) вовлечение в сферу лизинга новых имущественных объектов;

2) оперативное получение необходимого для работы современного оборудования с рассрочкой платежей и ускоренное использования новых технологий, расширение рынка, повышение финансовой устойчивости и извлечение дополнительных доходов;

3) совокупная экономия средств (по сравнению с покупкой оборудования на полученные в кредит деньги) за счет налоговых льгот по лизингу;

4) обеспечение гибкого механизма лизинговых платежей (сроки, периодичность, варианты денежных и иных форм расчетов);

5) снижение потребности в собственном стартовом капитале на техническое перевооружение производства;

6) уменьшение налогооблагаемой прибыли (за счет отнесения лизинговых платежей на затраты, включаемые в себестоимость производства продукции, работ, услуг); снижение налоговых издержек (за счет экономии на налоге на имущество, который платит лизингодатель);

7) снижение административных издержек (за счет исключения трудоемких операций, связанных с приобретением, ОГЛАВЛЕНИЕм, ликвидацией и продажей имущества);

8) перенос риска морального и физического износа основных средств на лизингодателя;

9) снижение затрат на единицу производимой продукции (работ, услуг);

10) повышение производительности труда;

11) совершенствование производственно-технической инфраструктуры;

12) увеличение масштабов производства продукции (работ, услуг);

13) упрощение процедуры заключения договора лизинга;

14) высвобождение текущего оборотного капитала и его увеличение для расширения производства;

15) оптимизация планирования денежных потоков;

16) расширение экономической свободы (за счет возможности выбора между продлением договора лизинга, выкупом предмета лизинга и привлечением нового современного оборудования).

Интересы поставщика:

1) расширение круга потребителей продукции и соответствующее увеличение доходов;

2) оперативное выявление конструктивных недостатков продукции;

3) форсирование смены моделей продукции и повышение конкурентоспособности;

4) разрешение риска неплатежей (за счет гарантий и оплаты продукции лизингодателем);

5) установление долгосрочных отношений с лизингополучателями.

Интерес инвестора заключается в получении процентного дохода при строго целевом использовании кредита и предмета лизинга.

Интересы транша:

1) получение агентского вознаграждения за дачу гарантии или поручительства;

2) минимизация рисков, связанных с выданной гарантией или поручительством.

Интерес посредника — получение комиссионного вознаграждения за исполнение агентских функций.

Интерес страховщика — получение страховой премии с минимальным риском наступления страхового случая.

Общие интересы участников лизинговой операции:

1) повышение собственной конкурентоспособности;

2) расширение сферы бизнеса и приложения капитала;

3) минимизация рисков (за счет качественной проработки и соблюдения технологии лизинговых операций с рациональным распределением функций и рисков среди участников).

12.1.2. Нормативно-правовая база проведения банками операций лизинга

Законодательную основу лизинговой деятельности в России составляют следующие документы.

1. Часть II ГК РФ. В ней лизингу посвящены ст. 665-670 (§ 6 "Финансовая аренда (лизинг)" главы 34 "Аренда"), в которых даны определения договора финансовой аренды, предмета договора, порядок его передачи, перехода к арендатору риска случайной гибели, ответственности продавца. В ГК РФ впервые был применен термин "финансовая аренда", до этого в нормативных актах и на практике встречалось только понятие "лизинг". На самом деле лизинг и аренда имеют достаточно глубокие содержательные различия.

2. Конвенция УНИДРУА "О международном финансовом лизинге" (Федеральный закон № 16-ФЗ о присоединении РФ к Конвенции был подписан 08.02.1998).

3. Федеральный закон от 29.10.1998№ 164-ФЗ "О финансовой аренде (лизинге)".

Нормативная база лизинговых операций включает в себя ряд документов Правительства РФ и министерств, к числу которых относятся:

1) "Примерный договор о финансовом лизинге движимого имущества с полной амортизацией" (был утвержден министерствами экономики и финансов РФ 29.12.1995);

2) "Методические рекомендации к расчету лизинговых платежей" (были утверждены министерствами экономики и финансов РФ в 1996 г.);

3) постановление Правительства РФ "О государственной поддержке развития лизинговой деятельности в РФ" (документ был утвержден постановлением Правительства от 27.06.1996 МГ752);

4) "Порядок предоставления государственных гарантий на осуществление лизинговых операций" (был утвержден постановлением Правительства РФ от 03.09.1998 № 1020).

5) "Порядок определения доминирующего положения лизинговых организаций на рынке лизинговых услуг" (утвержден приказом Федеральной антимонопольной службы от 23.09.2005 № 213).

Большинство из перечисленных документов существует лишь формально. О реальной государственной поддержке лизинга в России говорить не приходится.

В современном варианте Закона о банках (часть 2 ст. 5) лизинговые операции упоминаются в числе сделок, разрешенных банкам и иным кредитным организациям (аналогичный текст содержался и в первых законах "О банках и банковской деятельности" — союзном и российском, появившихся в 1990 г., когда во всем прочем отечественном законодательстве были прописаны только операции аренды). Поэтому в лицензии любого банка записано, что он вправе проводить и лизинговые операции.

Впрочем, эти сделки правильнее было бы перенести в часть 3 названной статьи Закона, поскольку речь идет о таких операциях, которые не являются специфическими именно для кредитных организаций, т.е. ими банки и иные КО могут заниматься наравне с любыми хозяйствующими субъектами.

В остальном банки занимаются лизинговым бизнесом на тех же правовых основаниях, что и другие участники данного рынка.

Нормативных актов Центрального банка РФ, в которых специально рассматривались бы вопросы лизинга, не существует.

12.1.3. Варианты участия банка в лизинговых отношениях

Лизинговые фирмы в редких случаях считаются независимыми, не имеющими "родственных связей" с другими компаниями. В большинстве своем они выступают как филиалы или дочерние предприятия промышленных и торговых фирм, банков и страховых обществ. Многие из них принадлежат банкам или контролируются ими.

Внедрение банков на рынок лизинговых услуг объясняется по меньшей мере двумя обстоятельствами. Во-первых, лизинг является капиталоемким видом бизнеса, а банки — основные держатели денежных ресурсов, которые они должны эффективно размещать. Во-вторых, лизинговые услуги по своей экономической природе тесно связаны с банковским кредитованием и служат своеобразной альтернативой ему. Конкуренция на финансовом рынке подталкивает банки к активному расширению этих операций. При этом банки влияют и на независимые лизинговые фирмы, предоставляя им кредиты. Кредитуя лизинговые компании, они косвенно (в форме товарного кредита) финансируют и лизингополучателей.

Как следует из данных выше определений, лизингодателем может быть:

• банк, любая КО, в лицензии и (или) уставе которой предусмотрен этот вид деятельности;

• лизинговая компания (специализированная или универсальная);

• любая производственная или торговая компания, для которой лизинг не является основным видом деятельности, но и не запрещен в уставе;

• физическое лицо-предприниматель (с учетом ранее упомянутой недоговоренности на этот счет в тексте Закона).

Из тех же определений следует, что лизингополучателями и поставщиками оборудования в лизинг могут быть любые юридические лица и физические лица-предприниматели. Это означает, что банк может принимать участие в лизинговом бизнесе разными способами:

1) прямого участия:

— в качестве лизингодателя;

— в качестве лизингополучателя;

2) косвенного участия:

— кредитование сделок лизинговых компаний, включая их факторинговое обслуживание (данные компании работают, как правило, используя привлеченные средства, среди которых основную роль играют банковские кредиты);

— выдача гарантий под лизинговые операции;

- создание собственной дочерней лизинговой компании;

— создание вместе с другими банками, небанковскими КО, иными субъектами хозяйствования совместных лизинговых компаний.

Уже па рубеже 80—90-х гг. XX в. на отечественном рынке стала формироваться структура лизингодателей, которую составляют:

• банки, создающие в своем составе лизинговые подразделения;

• лизинговые компании, создаваемые банками (к их числу относятся фирмы, созданные, как правило, крупными российскими и иностранными банками);

• специализированные лизинговые компании, создаваемые крупными производителями машин и оборудования (так называемый сбытовой лизинг);

• лизинговые компании, создаваемые крупными фирмами, специализирующимися на поставке и обслуживании техники.

Косвенное участие банка (его специального лизингового подразделения или дочерней лизинговой компании) в этом бизнесе может включать в себя также:

1) проектирование лизинговых операций;

2) разработку механизмов привлечения средств для финансирования лизинговых проектов;

3) экономико-правовую экспертизу и организацию финансирования лизинговых сделок;

4) установление договорных отношений со страховыми компаниями о предоставлении им права страховать имущество, сдаваемое в лизинг;

5) аудит лизингополучателя, оценку имущества, достоверности учета и анализ его финансового состояния для реализации лизингового проекта;

6) переговоры с поставщиками (в интересах лизингополучателя) и выработку предпочтительных условий приобретения оборудования (сокращение аванса, расчеты, дополнительные скидки и гарантии и т.д.), в том числе путем проведения политики единого заказчика и другими способами;

7) организацию тендеров среди потенциальных поставщиков;

8) получение гарантий от страховщиков (страхование возврата имущества, лизинговых платежей, коммерческого риска и т.п.);

9) разработку лизингового договора и дополняющих его контрактов;

10) платежи поставщику предмета лизинга, контроль за поступлением лизинговых платежей;

11) контроль за выполнением плана лизинговой операции;

12) распределение текущих доходов лизингодателя и др.

В современной России большая часть лизинговых компаний является дочерними структурами банков. Некоторые банки, не имеющие таковых, проводят соответствующие сделки через постоянных партнеров, которые, как правило, связаны с участниками банков или банковским объединением (холдингом). По оценкам экспертов, "банковские" лизинговые компании занимают от 40 до 60% рынка.

Ведущие банки мира заинтересованы в лизинговом бизнесе, и почти каждый из них имеет "при себе" лизинговую компанию. Для банков наличие "своих" лизинговых компаний — это, с одной стороны, дополнительная возможность выхода на новый уровень в деловых отношениях со своими клиентами. С другой стороны, выступая в качестве лизингополучателем (lease-back), они обретают механизм более легкого решения ряда своих внутренних проблем (к примеру, оснащения новыми программно-аппаратными средствами). Кроме того, наличие лизинговой компании дает возможность снизить налоговые отчисления. Иными словами, банки, руководство которых задумывается об оптимизации их деятельности, могут получить значительный эффект от лизинга, хотя и не в пределах "классических" схем.

В рыночно развитых странах действуют также лизинговые брокерские компании (lease broker), основная функция которых заключается в налаживании деловых контактов между лицом, желающим взять во временное пользование то или иное оборудование, изготовителем или оптовой фирмой и банком, который может финансировать сделку. Лизинговый брокер не является непосредственным участником отношений лизинга, он выполняет лишь роль посредника и получает за это комиссионное вознаграждение.

В некоторых случаях такие брокеры действуют как агенты изготовителей, специализирующиеся на сбыте оборудования и получающие от них комиссионное вознаграждение. В других случаях лизингополучатели платят брокеру комиссионные после подписания лизингового контракта на выгодных для них условиях. Как правило, брокер не несет ответственности за неисполнение или ненадлежащее исполнение условий договоров сторонами лизинговой сделки.

Страховые компании также стали играть заметную роль в кредитном процессе. В странах Западной Европы, США они являются одними из основных поставщиков долгосрочного кредита, в том числе для лизинговых компаний. Участие страховой компании, как и банка, в лизинговых операциях может быть прямым и (или) косвенным.

12.1 4. Этапы лизинговой операции и их основное ОГЛАВЛЕНИЕ. Лизинговые платежи

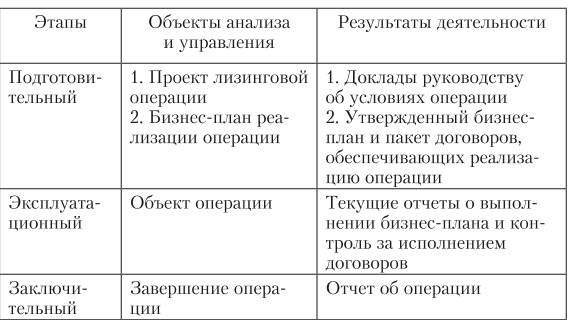

Общие параметры и условия лизинговой сделки, которые должны быть предварительно согласованы, а также общее ОГЛАВЛЕНИЕ схемы ее проведения были представлены выше (см., в частности, табл. 12.1 и 12.2). При ближайшем рассмотрении оказывается, что процесс проведения любой операции лизинга с некоторой долей условности можно разделить на три этапа (табл. 12.1):

1) подготовительный;

2) эксплуатационный (использования объекта лизинга);

3) заключительный.

Таблица 12.1. Этапы организации лизинговой операции

Каждый этап в свою очередь подразделяется на подэтапы, включающие в себя конкретные виды работ (табл. 12.2).

Таблица 12.2. Организация лизинговой операции

|

Уровни управления |

Этапы и ОГЛАВЛЕНИЕ работ |

Модули |

|

|

Подготовительный |

|||

|

Стратегический |

1. Анализ среды. 2. Анализ участников. 3. Определение целей. 4. Выбор критериев. |

Оценка реальности проекта |

|

|

5. Рассмотрение вариантов. 6. Оценка рисков, определение цен |

|||

|

Оперативный |

1. Формулирование проекта. 2. Оценка его выполнимости. ,3. Анализ и определение структуры работ. 4. Определение их состава. .5. Предварительное определение стоимости проекта |

Подготовка решения |

|

|

Операционный |

1. Выявление неопределенностей. 2. Распределение факторов на измеримые и неизмеримые. 3. Качественная оценка на основе альтернатив. 4. Доклад руководству, принятие решения: 1) при отрицательном решении -выход из проекта; 2) при положительном решении -переход к другому подэтапу |

Принятие решения |

|

|

1. Основная экспертиза. 2. Вариантные расчеты и оценка рисков. 3. Финансово-экономическая экспертиза. 4. Юридическая экспертиза. 5. Налоговая экспертиза. 6. Доклад руководству, принятие решения: 1) при отрицательном решении -выход из проекта; 2) при положительном решении — переход к другому подэтапу |

|||

|

1. Бухгалтерская экспертиза. 2. Технологическая экспертиза. 3. Оформление информации в виде бизнес-проспекта проекта. 4. Доклад руководству, принятие решения: 1) при отрицательном решении -выход из проекта; 2) при положительном решении -переход к другому подэтапу |

|||

|

1. Формирование бизнес-плана проекта. 2. Доклад руководству, принятие решения: 1) при отрицательном решении — выход из проекта; 2) при положительном решении -переход к другому подэтапу |

|||

|

Операционный |

1. Юридическое оформление операции: 1) контракт на поставку оборудования; 2) договор лизинга; 3) кредитный договор; договор залога; гарантийные соглашения; договор страхования предмета лизинга; 4) акт сдачи-приема оборудования в эксплуатацию |

Техническое оформление |

|

|

Эксплуатационный |

|||

|

Оперативный |

1. Приемка оборудования и его запуск. 2. Контроль за выполнением схемы платежей. 3. Контроль за эксплуатацией объекта лизинга. 4. Ведение бухгалтерского учета. 5. Составление отчетности |

Использование |

|

|

Стратегический |

1. Выявление негативных изменений и тенденции. 2. Прогнозирование изменений. 3. Управление изменениями. 4. Оценка последствий принятия решений |

Системный |

|

|

Заключительный |

|||

|

Стратегический, оперативный, операционный |

1. Выкуп оборудования лизингополучателем. 2. Подготовка продления действующего договора лизинга или заключения нового договора. 3. Начало нового предпроектного этапа |

Завершение проекта и подготовка решения |

|

|

Уровни управления |

Этапы и ОГЛАВЛЕНИЕ работ |

Модули |

|

|

Стратегический, оперативный, операционный |

1. Изъятие имущества. 2. Наступление страхового случая. 3. Продление договора или внесение в него изменений |

Принятие решения |

|

Экономические преимущества могут получать все участники таких сделок. Однако это может происходить стабильно только в том случае, если удовлетворяются прежде всего экономические интересы лизингополучателей. Определяющая роль лизингополучателя как инициатора сделки проявляется на всех этапах ее проведения. Он выбирает необходимое ему оборудование и тем самым "запускает" процесс, а в дальнейшем несет практически все риски собственника, хотя юридически таковым не является. Для того чтобы сделка состоялась, лизингополучатель еще на подготовительной стадии должен убедиться в ее экономической целесообразности. Он, как и другие участники сделки, должен определять свое отношение к ней только при соблюдении данного условия.

Самый ответственный, тяжелый и трудоемкий этап организации лизинговой операции — подготовительный. На этой стадии проводится кропотливая предварительная работа, конечная цель которой — качественно провести бизнес-диагностику заявителя и получить обоснованную оценку лизингуемости предлагаемого им проекта, что позволит лизинговой компании банка или банку, в составе которого действует лизинговое подразделение, в итоге принять взвешенное отрицательное или положительное решение в отношении полученного предложения.

Из табл. 12.2 видно, что данный этап распадается на четыре подэтапа (комплекса работ):

1) выяснение реальности проекта (первоначальная оценка);

2) подготовка решения;

3) принятие решения (распадается, в свою очередь, на четыре стадии);

4) техническое (юридическое) оформление окончательного решения о возможности и целесообразности проведения данной лизинговой операции.

Естественно, основные вопросы, связанные с проектом, решаются на первых трех подэтапах. Ключевая роль здесь принадлежит правильному применению принятых и лизинговой компании (банке) процедур экспертизы проекта.

Отношения лизингодателя с претендентом на лизинг с самого начала строятся на основе заявки последнего, в которой должны содержаться сведения о заявителе (в том числе копии учредительных документов, бухгалтерский баланс), предмете лизинга (техническое описание необходимого оборудования, его технико-экономические параметры), указываться предполагаемый срок лизинга, присутствовать предложения или пожелания по плате, бизнес-план реализации проекта, расчет его окупаемости, наименование и реквизиты производителей или поставщиков, располагающих таким оборудованием, материалы о результатах предварительных переговоров с потенциальным поставщиком или поставщиками (если они велись), доверенность на проведение переговоров с возможным поставщиком или поставщиками, другие документы и материалы.

Лизинговая заявка составляется в произвольной форме. Однако практика показывает, что сделка будет проведена гораздо быстрее и правильнее, если в заявлении изначально содержатся основные, обязательные сведения. В минимальный необходимый перечень входят:

• наименование инвестиционного проекта;

• комплектность и стоимость оборудования;

• срок лизинга;

• возможный поставщик оборудования;

• обеспеченность проекта управленческим персоналом, производственным помещением, поставщиками сырья, оборотным капиталом;

• наличие гарантий.

Как уже отмечалось, одновременно с заявлением претендент предоставляет лизинговой компании (банку) всю необходимую информацию о своем экономическом состоянии и юридической правоспособности. Общий перечень документов, представляемых заявителем для принятия решения по лизинговому проекту, должен включать:

1) общую информацию о заявителе;

2) сведения о необходимом имуществе и требуемом объеме инвестиций;

3) описание лизингового проекта;

4) финансовые документы;

5) бизнес-план.

Бизнес-диагностика претендента на лизинг — это, но сути, выяснение его платежеспособности, но возможности ориентированное на будущее финансовое состояние лизингополучателя (с учетом возможного срока действия лизингового договора). Проблема правильной оценки будущей платежеспособности клиента — непростая в любом случае — существенно осложняется в условиях нестабильности экономики.

Заключение о платежеспособности претендента на лизинг (текущей и в какой-то мере будущей) и эффективности самой предлагаемой сделки лизинговая компания (банк) по необходимости дает, опираясь на косвенные признаки:

• юридические — наличие регистрационных документов, документов на необходимое помещение, договора аренды и т.д.;

• экономические — правильность расчета налогов, учет динамики производства, состояние хозяйственной деятельности предприятия (по балансу);

• связанные с маркетинговой проработкой проекта — обоснованность выбора оборудования, расчет его стоимости, возможности поставок сырья и т.п.

Лизингодатель должен быть уверен, что как только поставщик предоставит необходимое имущество, лизингополучатель будет готов принять его, следить за ним и платить за него причитающиеся суммы. Поэтому лизинговая компания (банк) особенно заинтересована в тесном сотрудничестве с лизингополучателем и в заключении с ним генерального соглашения. На протяжении всего срока выполнения контракта лизинговая компания должна контролировать правильное использование имущества, являющегося предметом лизинга.

Наконец, в лизинге важную роль играет также гарантия того, что к концу действия контракта имущество будет еще обладать определенной остаточной стоимостью. Для этого существуют определенные схемы страхования.

Этап завершается общим выводом о целесообразности или нецелесообразности финансирования предлагаемого проекта.

Как уже отмечалось выше, рассматриваемый подэтап включает в себя также подготовку заключения, которое содержит окончательные параметры проекта. После его получения необходимо реализовывать следующие задачи, связанные со структуризацией потенциальной лизинговой операции:

• разбивка проекта на поддающиеся управлению модули (блоки, подэтапы);

• распределение ответственности за различные элементы проекта и увязка работ со структурными подразделениями оператора лизингового проекта (администрирование лизингового проекта);

• оценка рисков;

• определение комплекса работ.

Администрирование проекта предполагает следующую последовательность действий:

1) определение (при необходимости уточнение) характера, цели, содержания проекта;

2) выявление уровней детализации (модули проекта и уровни управления);

3) структурирование процесса реализации проекта (схема его жизненного цикла);

4) формирование организационной структуры реализации проекта;

5) финансовое и договорно-правовое обеспечение проекта;

6) распределение обязанностей и ответственности между участниками реализации проекта;

7) обеспечение отчетности и контроля за ходом реализации проекта.

Существует целая совокупность условий, при соблюдении которых лизинговый проект может считаться приемлемым и можно приступать к проведению соответствующей операции и которые следует иметь в виду как раз на подготовительном этапе организации лизинговой операции. Их можно подразделить на несколько групп. Перечислим общие (исходные) условия:

1) направление и концепция предлагаемой операции должны отвечать целям и задачам бизнеса лизингодателя;

2) к рассмотрению принимаются проекты предприятий с годовым оборотом не менее определенной суммы (лизинговая компания или банк должны установить для себя такую "планку"), имеющих основные фонды, отраженные в балансе, и профессионально подготовленный инженерный и рабочий персонал;

3) испрашиваемое оборудование должно быть ликвидным в течение предполагаемого лизингового периода и но его окончании, т.е. таким, чтобы были возможности его демонтажа и продажи по приемлемой цене в случае неполучения лизинговых платежей, повторной сдачи в лизинг или продажи в случае досрочного расторжения договора по вине лизингополучателя;

4) проект должен быть технологически осуществимым;

5) проект должен быть экономически эффективным;

6) проект должен быть приемлемым с социальной и политической точек зрения;

7) проект должен быть обеспечен в организационно-административном плане;

8) риски, связанные с проектом, должны быть приемлемыми.

Существуют также гарантийные, технологические, финансовые условия, условия разрешения рисков.

Главное на подэтапе принятия решения можно свести к следующим трем моментам:

1) окончательная оценка и согласование приемлемых для обеих сторон показателей платежеспособности заявителя, уровня рисков проекта, технико-экономических и финансовых условий операции, условий покупки объекта лизинга у поставщика, условий лизингового обслуживания (лизингового договора), залога и гарантийного обеспечения, страхования и разрешения рисков, юридического оформления операции;

2) расчет ключевых финансово-экономических показателей, которые должны быть достигнуты в процессе реализации проекта, а также определение размера платежей и их графика, выкупной цены предмета лизинга и т.д.;

3) разработка и утверждение бизнес-плана операции. На данном подэтапе лизинговая компания (лизинговое подразделение банка) проводит завершающую оценку платежеспособности претендента на лизинг и готовит об этом специальное заключение — бизнес-проспект лизингового проекта. Данный документ, в составлении которого участвуют все связанные с потенциальной операцией подразделения и службы оператора лизингового проекта (договорно-правовое, бухгалтерия, казначейство и др.), включает в себя рекомендации по всем основным параметрам предполагаемой сделки.

Бизнес-проспект, принятый руководством оператора проекта и заявителем, оформляется в виде бизнес-плана лизинговой операции, который является директивным документом, предназначенным для исполнения всеми структурными подразделениями оператора. С момента его утверждения заявитель становится лизингополучателем со всеми вытекающими отсюда юридическими и экономическими последствиями.

На подэтапе оформления решения на основе утвержденного бизнес-плана договорно-правовое подразделение лизингодателя подтверждает поставщику готовность оплатить заказываемое клиентом оборудование и составляет лизинговый договор с клиентом, а тот знакомится с условиями контракта и подписывает его.

После этого лизингодатель заключает с поставщиком договор купли-продажи предмета лизинга па согласованных между последним и получателем технических и коммерческих условиях и направляет поставщику заказ-наряд на поставку предмета лизинга.

Заказ-наряд (или просто наряд) на поставку продукции — это документ, которым лизингодатель извещает поставщика о том, что принял заявку лизингополучателя по прилагаемому описанию объекта сделки и в связи с этим выдает поставщику соответствующий наряд (поручение). Получив заказ-наряд, тот уведомляет лизингодателя об этом и о своей готовности выполнять указанное поручение.

К заказу-наряду могут прилагаться техническое задание и другие документы, определяющие условия поставки необходимого имущества. Отношения между лизингодателем и поставщиком могут строиться только на основе договора купли-продажи, т.е. без оформления заказа-наряда.

На подэтапе юридического оформления лизинговой сделки необходимо заключить два основных договора:

• договор купли-продажи имущества между лизингодателем и поставщиком;

• договор лизинга между лизингодателем и лизингополучателем.

Подписанный договор купли-продажи имущества подтверждает согласие поставщика с тем, что заказчик передает свои обязательства лизингополучателю, а также с тем, что он делегирует все права (за исключением права собственности) тому, кто берет оборудование в лизинг, и предоставляет ему право предъявлять свои претензии непосредственно поставщику.

Основным документом, в котором оформляются отношения лизингодателя и лизингополучателя, является договор лизинга, к которому в качестве неотъемлемых его частей обычно прилагаются спецификация с описанием предмета лизинга, а также протокол согласования периодичности и размера лизинговых платежей.

В соответствии с законодательством такой договор в любом случае (независимо от срока) заключается в письменной форме. В нем обязательно должны быть указаны конкретные сведения, позволяющие идентифицировать имущество, подлежащее передаче лизингополучателю в качестве предмета лизинга. При отсутствии этих данных в договоре условие о конкретном предмете, подлежащем передаче в лизинг, считается не согласованным сторонами, а сам договор, соответственно, незаключенным.

Важно, чтобы в договоре были отражены также:

1) права и обязанности сторон;

2) объем передаваемых прав собственности;

3) место и порядок передачи предмета лизинга;

4) срок действия договора;

5) порядок балансового учета предмета лизинга;

6) порядок его содержания и ремонта;

7) перечень дополнительных услуг, предоставляемых лизингодателем на основании договора;

8) общая сумма договора и размер вознаграждения лизингодателя;

9) порядок расчетов (график платежей);

10) обязанность лизингодателя или лизингополучателя застраховать предмет лизинга от связанных со сделкой рисков.

Сам договор лизинга может быть составлен по-разному, тем более что какой-то единой, утвержденной его формы просто не существует.

После фактической поставки, монтажа и ввода в эксплуатацию предмета лизинга составляется акт его приемки в эксплуатацию, который оформляет лизингополучатель и подписывают все стороны, участвующие в сделке: лизингодатель, лизингополучатель и поставщик. В этом документе, имеющем большое значение для финансовых взаимоотношений сторон сделки, удостоверяется соответствие качества и комплектности принимаемого в лизинг имущества условиям, предусмотренным в направленном поставщику заказе-наряде.

Если при приемке оборудования обнаружатся недостатки, которые в целом не препятствуют его эксплуатации, то лизингодатель поручает поставщику устранить их в определенный срок за его счет или требует заменить оборудование на аналогичное, приемлемое для лизингодателя и лизингополучателя. В этом случае акт приемки подписывают после выполнения поставщиком предъявленных ему требований. Его отказ дает лизингодателю право расторгнуть договор купли-продажи оборудования.

Если при приемке оборудования в нем обнаружатся недостатки, которое делают невозможным его нормальную эксплуатацию, то лизингополучатель обязан в письменной форме известить об этом лизингодателя. Это дает лизингодателю основание потребовать от поставщика в определенный срок за свой счет заменить оборудование на приемлемое. Только после этого акт может быть подписан. При невыполнении поставщиком данного требования лизингодатель может расторгнуть с ним договор купли-продажи. В случае необоснованного расторжения договора поставщик вправе требовать, чтобы лизингополучатель возместил ему убытки.

Таким образом, данный подэтап (а следовательно, и весь подготовительный этап) организации лизинговой операции завершается оформлением и утверждением (подписанием) следующих документов:

1) бизнес-плана операции;

2) заказа-наряда на поставку предмета лизинга;

3) договора купли-продажи предмета лизинга;

4) договора лизинга (поставки предмета лизинга);

5) акта приемки предмета лизинга в эксплуатацию;

6) договора сервисного (технического, гарантийного) обслуживания оборудования поставщиком, или лизингодателем, или другим лицом (если условия обслуживания не оговорены в основном договоре лизинга);

7) договора страхования объекта лизинга, заключаемого либо лизингополучателем, либо лизингодателем (в зависимости от договоренности);

8) договора о финансировании сделки между лизингодателем и инвестором;

9) других видов договоров в зависимости от рисков, принимаемых лизингодателем в рамках утвержденного бизнес-плана.

На эксплуатационном этапе происходят использование предмета лизинга и управление изменениями, которые возникают в ходе реализации операции. Иными словами, целью данной стадии являются внешний контроль за предметом лизинга и его использованием, получение от лизингополучателя причитающихся платежей, а также внесение необходимых изменений в порядок проведения лизинговой операции.

С момента поставки лизингового имущества лизингополучателю к нему переходит право предъявления претензий поставщику в отношении качества, комплектности, сроков поставки имущества и других случаев ненадлежащего выполнения договора купли-продажи, заключенного между поставщиком и лизингодателем. При этом лизингодатель и получатель лизинга выступают как солидарные кредиторы. Лизингодатель несет ответственность за качество предмета лизинга, если выбор вида имущества и поставщика был за ним.

В процессе эксплуатации предмета лизинга лизингополучатель обязан содержать оборудование в соответствии с рекомендациями и техническими инструкциями поставщика, за свой счет поддерживать его в рабочем состоянии, проводить текущий ремонт, принимать на себя все риски, возникающие в процессе эксплуатации и связанные с разрушением, потерей, преждевременным износом оборудования.

Лизингополучатель не может требовать от лизингодателя какого-либо возмещения убытков или уменьшения размера платы за лизинг при нарушении нормального хода эксплуатации лизингового оборудования, какими бы ни были причины этого, включая форс-мажорные обстоятельства.

В случае полной утраты имущества или его конструктивной гибели все последующие взносы в счет лизинговых платежей должны делаться в сроки, оговоренные в договоре лизинга, а действие контракта прекращается. Лизингополучатель не может отказаться от лизинга до истечения срока соглашения, за исключением тех случаев, когда при приемке оборудования обнаружатся недостатки, исключающие его нормальную работу, устранение которых невозможно, либо подобное произойдет в процессе эксплуатации (если при этом лизингополучатель соблюдал вес технические условия). Заключение о неисправимых конструктивных дефектах делает комиссия, в состав которой входят представители всех заинтересованных сторон: поставщика, лизингодателя и лизингополучателя.

На данном этапе лизинговые операции отражаются в бухгалтерском учете и отчетности, начисляется амортизация, делаются лизинговые платежи, возвращаются кредиты и уплачиваются проценты, совершаются другие необходимые действия.

Как уже отмечалось, составной частью работ, проводящихся на данном этапе, являются процедуры так называемого управления изменениями. Управление изменениями — это процесс прогнозирования и планирования будущих изменений, регистрация всех потенциальных изменений в содержании лизингового проекта, спецификации объекта лизинга, графике эксплуатации лизингового имущества, сроках лизинговых платежей и т.п. для детального их изучения, оценки их последствий, одобрения или отклонения предлагаемых решений, а также организация мониторинга хода операции и координация действий исполнителей, реализующих изменения в проекте.

При этом под изменением здесь понимается замещение одного решения другим вследствие воздействия различных внешних и внутренних факторов на ход реализации лизингового проекта. Источники изменений весьма многообразны. Среди них можно отметить такие, как:

• изменения технических условий и сроков выполнения проекта;

• пересмотр оценки необходимой длительности работ;

• изменения в политике управления;

• изменение потребностей;

• пересмотр ресурсных условий операции;

• невозможность использовать ресурсы по первоначальному плану;

• пересмотр стоимостных критериев проекта;

• изменения в законодательстве;

• изменения в методах ведения работ;

• выявленные ошибки в планировании, в том числе связей и обмена информацией между участниками и структурными подразделениями оператора проекта;

• срыв сроков поставок оборудования;

• изменение экономической конъюнктуры. Предлагаемое изменение может потребовать привлечения дополнительного финансирования, пересмотра сроков сдачи объекта лизинга в эксплуатацию, графика поставок и т.д., поэтому к оценке предложения следует привлечь соответствующих участников проекта: поставщика, лизингополучателя, поручителя (гаранта), страховщика, инвесторов.

Результаты оценки предлагаемого изменения должны документироваться для принятия соответствующего решения.

На заключительном этапе лизинговой операции происходит ее завершение, которое может иметь различные варианты:

1) выход из операции1:

— без продления договора (возвращение предмета лизинга лизингодателю в связи с завершением срока лизинга);

— с выкупом лизингополучателем предмета лизинга, в том числе досрочным;

— досрочный (с изъятием предмета лизинга у лизингополучателя в случае наступления рисков неквалифицированного и недобросовестного использования объекта лизинга, неперечисления лизинговых платежей или иных обстоятельств, предусмотренных в договоре лизинга); в этом случае целью действий становится выход из операции с минимальными потерями или без таковых;

2) продление договора на прежних или новых условиях (возможность продлить договор лизинга должна быть заранее предусмотрена в самом контракте).

Во всех перечисленных выше случаях прежняя лизинговая операция (договор лизинга) должна быть закрыта. Делается это в три хода:

1) уточнение финансовых обязательств лизингополучателя;

2) выявление не выполненных лизингополучателем обязательств по договору лизинга;

3) обеспечение выполнения лизингополучателем всех обязательств по договору.

Согласно ст. 28 Федерального закона "О финансовой аренде (лизинге)" под лизинговыми платежами понимается общая сумма платежей по договору лизинга за весь срок его действия, в которую входят три элемента:

1) возмещение затрат лизингодателя, связанных с приобретением и передачей предмета лизинга лизингополучателю;

2) возмещение затрат, связанных с оказанием других услуг, предусмотренных в договоре лизинга;

3) доход лизингодателя.

Учитывая, что второй из названных элементов не носит обязательного характера (дополнительные услуги могут отсутствовать или их может оказывать не лизингодатель, а иное лицо), можно считать, что эти платежи состоят из двух основных частей:

• возмещение лизингодателю его инвестиционных затрат (связанных с приобретением и передачей предмета лизинга его получателю);

• выплата лизингодателю вознаграждения (сверх возмещения инвестиционных затрат).

В общую сумму договора может включаться выкупная цена предмета лизинга, если в этом документе предусмотрен переход права собственности на взятое в лизинг имущество к лизингополучателю.

Таким образом, в целом речь идет обо всех платежах лизингодателю от лизингополучателя за владение и пользование имуществом, полученным по договору лизинга. С их помощью лизингодатель возмещает свои финансовые затраты, связанные со сделкой, и получает прибыль.

При более детальном изучении окажется, что общая сумма лизинговых платежей может включать в себя достаточно много составляющих.

К числу инвестиционных затрат относятся обоснованные расходы и затраты лизингодателя, связанные с приобретением им предмета лизинга и дальнейшим участием в операции, в том числе:

1) цена предмета лизинга;

2) суммы налогов на имущество, на добавленную стоимость;

3) расходы на транспортировку и установку, включая монтаж и шефмонтаж (если иное не предусмотрено в договоре);

4) расходы на обучение персонала лизингополучателя работе с предметом лизинга (если в договоре не предусмотрено иное);

5) расходы на таможенное оформление и оплату таможенных сборов, тарифов и пошлин, связанных с предметом лизинга (если они имели место);

6) расходы на храпение предмета лизинга до момента ввода его в эксплуатацию (если в договоре не предусмотрено иное);

7) расходы на охрану предмета лизинга во время транспортировки и его страхование (если в договоре не предусмотрено иное);

8) расходы на страхование от всех видов рисков (если страхователем является лизингодатель);

9) расходы на выплату процентов за пользование привлеченными средствами (кредитами, взятыми лизингодателем для приобретения предмета лизинга);

10) плата за гарантии и поручительства, за подтверждение третьими лицами расчетно-платежных документов, относящихся к предмету лизинга;

11) расходы на ОГЛАВЛЕНИЕ и обслуживание предмета лизинга (если в договоре не предусмотрено иное);

12) расходы на регистрацию предмета залога;

13) расходы на создание резервов в целях капитального ремонта предмета лизинга;

14) комиссионный сбор торговому агенту;

15) расходы на передачу предмета лизинга;

16) расходы на оказание дополнительных услуг (если они имели место);

17) суммы амортизации имущества за период, охватываемый сроком договора;

18) иные расходы, без которых невозможно нормальное использование предмета лизинга.

В свою очередь, вознаграждение лизингодателя включает в себя:

1) оплату его услуг, связанных с операцией, т.е. комиссионные;

2) процент (если лизингодатель направил на приобретение предмета лизинга и (или) на оказание дополнительных услуг собственные деньги).

Обобщая сказанное выше, можно считать, что лизинговые платежи включают в себя следующие составляющие:

• амортизационные средства;

• проценты за кредитные ресурсы;

• комиссионное вознаграждение;

• плата за дополнительные услуги, предусмотренные в договоре лизинга;

• налоги.

К лизинговому имуществу разрешается применять механизм ускоренной амортизации. При этом в лизинговом договоре устанавливается повышенный коэффициент амортизации (в пределах до трех).

При любом способе внесения лизинговых платежей неотъемлемую часть лизингового договора составляет их график с указанием конкретных дат выплат. За нарушение лизингополучателем указанных в графике сроков платежей должны следовать экономические санкции.

С точки зрения лизингополучателя применение любой методики расчета лизинговых платежей должно преследовать одну цель — использование лизинговой сделки в качестве ресурсосберегающего фактора для проведения собственных инвестиций.

12.1.5. Организационное обеспечение проведения банком лизинговых операций

Как уже говорилось выше, организатором (оператором) проекта может быть лизинговая компания или коммерческий банк. В последнем случае он должен взять на себя следующие функции:

1) разработка типовых условий проведения операций лизинга;

2) сбор и обработка лизинговых предложений, предварительное рассмотрение соответствующих заявок, ведение переговоров с заявителями, потенциальными поставщиками, страховщиками и т.д.;

3) информационно-аналитическое и маркетинговое обеспечение лизинговых операций (своими силами или в сотрудничестве с другими службами банка);

4) проведение экспертиз (своими силами и (или) с привлечением внешних экспертов, а также других подразделений банка), определение рисков и возможностей;

5) формирование документации, необходимой для каждого подэтапа рассмотрения заявки руководством лизингового подразделения и банка в целом и принятия соответствующих решений;

6) формирование бизнес-плана операции и подготовка информации для ее юридического оформления;

7) подготовка проектов договоров, обеспечивающих реализацию проекта;