Обесценение финансовых вложений

Пунктом 37 ПБУ 19/02 введено новое понятие - расчетная стоимость для тех финансовых вложений, по которым текущая рыночная стоимость не исчисляется. Она показывает, как изменилась общая сумма потенциальных экономических выгод от вложения. Если стоимость финансовых вложений устойчиво и существенно снижается, организации могут создавать резерв под обесценение.

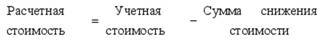

Устойчивое снижение стоимости равно разнице между учетной и расчетной стоимостью ценных бумаг. При этом учетная стоимость - это цена, по которой финансовое вложение отражено в бухгалтерском учете, а расчетная стоимость - это цена, которую организация предполагает получить за актив в данный конкретный момент времени за минусом суммы снижения стоимости.

Снижение стоимости финансовых вложений может считаться устойчивым только при одновременном выполнении следующих условий:

o на две предыдущие отчетные даты учетная стоимость вложений существенно (на 5% и более) выше их расчетной стоимости;

o в течение отчетного года расчетная стоимость только снижалась;

o отсутствуют данные о том, что расчетная стоимость в будущем может повышаться.

Необходимо заметить, что резерв под обесценение создается только по финансовым вложениям в ценные бумаги, рыночная цена на которые на фондовой бирже не устанавливается, т.е. не котируется.

Чтобы создать резерв под обесценение финансовых вложений, организация не реже одного раза в год по состоянию на 31 декабря должна провести проверку наличия всех условий устойчивого снижения стоимости активов. Только в этом случае на выявленную разницу между учетной и расчетной стоимостью предприятие создает резерв под обесценение.

Резерв под обесценение финансовых вложений учитывается на счете 59 "Резервы под обесценение финансовых вложений". Сумма созданного резерва под обесценение включается в состав прочих расходов, при этом производится бухгалтерская запись: Дебет 91-2 Кредит 59.

При составлении годового бухгалтерского баланса показатель строки "Финансовые вложения" определяется расчетным путем как разность между сальдо счетов 58 и 59 (особенно в части акций).

Пример 19. По состоянию на 31 декабря 2009 г. ОАО "Триумф" проверило свои финансовые вложения. В ходе проверки установлено устойчивое снижение их стоимости. Размер снижения составил 30 000 руб. На эту сумму был создан резерв под обесценение финансовых вложений.

В бухгалтерском учете ОАО "Триумф" это отражается следующим образом (руб.):

|

Дебет 91-2 |

Кредит 59 |

30 000 - на сумму созданного резерва. |

Если в дальнейшем расчетная цена вложений, по которым уже создан резерв, будет повышаться или понижаться, то на эти отклонения его следует скорректировать. В случае продажи такого актива организация должна списать (восстановить) использованную сумму ранее созданного резерва путем составления обратной проводки: Дебет 59 и Кредит 91-1.

Пример 20. Обратимся к условиям примера 19. Допустим, что в январе 2010 г. ОАО "Триумф" продало финансовые вложения, по которым ранее создало резерв. В этом случае бухгалтер должен списать (восстановить) сумму резерва. Таким образом, в январе 2010 г. в бухгалтерском учете ОАО "Триумф" делают следующую запись (руб.):

|

Дебет 59 |

Кредит 91-1 |

30 000 - на сумму созданного резерва по проданным финансовым вложениям. |

В налоговом учете резерв под обесценение финансовых вложений не создается (п. 10 ст. 270 НК РФ). Однако профессиональные участники рынка ценных бумаг вправе формировать данный резерв (ст. 300 НК РФ).

Осуществляя операции с финансовыми вложениями, организации могут получать доходы и расходы. Особенности их учета рассматриваются в следующем разделе пособия.