Налоговая система Чешской Республики

Чехия представляет собой унитарное государство, налоговая система которого базируется на государственных и местных налогах. Уровень налогового бремени в этой стране достаточно высок (39% в 2010 г.), даже если сравнивать его с таковым в экономически развитых европейских странах. Современная налоговая система страны сложилась в ходе широкомасштабной налоговой реформы, проведенной в стране в 2007-2009 гг. С 1 мая 2004 г. Чешская Республика является членом Евросоюза. Существенной особенностью налоговой системы этой страны является ее выраженная гармонизация с положениями налогового законодательства Евросоюза. Проведенная в ходе налоговой реформы гармонизация коснулась прямых налогов, НДС, акцизов и положений налогового администрирования.

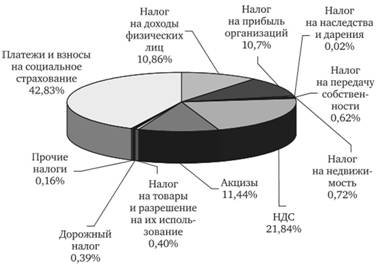

На долю прямых налогов в Чехии приходится около 30% всех доходов консолидированного бюджета страны, еще 24% поступлений составляют косвенные налоги, соответственно налоги, взносы и отчисления на социальное страхование составляют около 46% всех поступлений (рис. 4.2). Столь высокая доля платежей, связанных с социальным страхованием, имеет своим следствием довольно низкую долю местных бюджетов в общей сумме налоговых поступлений в консолидированный бюджет страны - около 15%.

Как видно из приведенных данных, в структуре доходов консолидированного бюджета расширенного правительства (бюджет плюс государственные внебюджетные фонды) однозначно доминируют взносы на социальное страхование.

Рис. 4.2. Структура доходов консолидированного (расширенного) бюджета Чешской Республики (2010 г.)

Из числа налогов наиболее значительными являются поступления НДС (21,84% всех доходов). Роль подоходных налогов также весьма существенна - 10,8 и 10,7% доходов бюджетной системы формируют налог на доходы физических лиц и налог на прибыль организаций. Достаточно значительна и роль акцизов - доля этой группы налоговых поступлений превышает поступления каждого из двух основных подоходных налогов.

Рассмотрим основные налоги, играющие наиболее важную роль в формировании доходов консолидированного бюджета.

Индивидуальный подоходный налог (налог на доходы физических лиц)

Плательщиками подоходного налога признаются физические лица - резиденты (на основе принципа глобального дохода) и нерезиденты (по доходам, происходящим с территории Чехии). Резидентами страны признаются физические лица, которые имеют в Чехии постоянное жилище или находятся на территории страны более 183 дней в календарном году (в этот срок не включается время, проведенное вне страны в связи с обучением или прохождением лечения).

Объектом налогообложения для резидентов является вся сумма дохода, полученного налогоплательщиком как с территории страны, так и из-за рубежа, как в денежной, так и в натуральной или иной форме. Все полученные доходы делятся на пять основных групп:

- доходы от занятости по найму;

- доходы от ведения бизнеса и профессиональной деятельности;

- доходы от капитала;

- рентные доходы;

- прочие доходы (доходы от продажи активов, не связанных с бизнесом, полученные алименты и др.).

Некоторые категории дохода не включаются в состав облагаемых доходов, в частности:

- пенсии, полученные из государственных источников как в Чехии, так и из-за рубежа, в пределах, установленных законом;

- некоторые виды социальной помощи (в установленных пределах);

- подарки, полученные от работодателей, не превышающие стоимости 2000 крон в год и некоторые иные виды доходов.

Доходы от ведения бизнеса для целей налогообложения могут быть уменьшены на сумму документально подтвержденных расходов или на фиксированную сумму. Последняя варьируется в зависимости от вида деятельности от 80% полученных доходов для сельскохозяйственной деятельности до 50% по торговле (если для ведения бизнеса требуется приобретение лицензии) и 40% доходов во всех иных случаях.

Отказ от использования прогрессивной шкалы налогообложения и переход к пропорциональному обложению сопровождался изменениями в порядке расчета налоговой базы в части учета выплаченных налогоплательщиком страховых платежей. В результате налоговая база по налогу на доходы физических лиц рассчитывается как сумма фактически выплаченных доходов и уплаченных взносов по обязательному пенсионному и медицинскому страхованию (принцип "суперваловой" заработной платы - super-gross tax base).

Налоговая ставка, применяемая в настоящее время к общей сумме полученного дохода, составляет 15%.

Основной объем налоговых льгот предоставляется в виде налоговых кредитов (вычета из суммы начисленного налогового платежа) по следующим позициям (табл. 4.1).

Таблица 4.1. Налоговые льготы

|

Социальные налоговые льготы по налогу на доходы физических лиц (скидки) |

2009 г., чешских крон |

|

На пенсионера |

16 560 |

|

На супругу(а) с полной потерей трудоспособности, требующего постоянного ухода |

16 560 |

|

На инвалида с частичной потерей трудоспособности |

2520 |

|

На инвалида с полной потерей трудоспособности |

5040 |

|

На инвалида, требующего постоянного ухода |

16 140 |

|

На студента |

4120 |

|

На ребенка |

10 200 |

Источник: Налоговая политика в социально-экономическом развитии стран с переходной экономикой / под ред. Р. С. Гринберга, 3. Н. Кузнецовой. СПб.: Алетейя, 2011. С. 318-319.

Налоговым периодом по налогу на доходы физических лиц является календарный год. Уплата налога производится декларационным способом (основной) и у источника выплаты (авансовый). Налогоплательщики обязаны подавать налоговую декларацию в течение трех месяцев по завершении налогового периода.