Налоговая база

В соответствии со ст. 338 НК налоговая база определяется налогоплательщиком:

1) самостоятельно в отношении каждого добытого полезного ископаемого (в том числе полезных компонентов, извлекаемых из недр попутно при добыче основного полезного ископаемого);

2) отдельно по каждому добытому полезному ископаемому;

3) применительно к каждой налоговой ставке в отношении добытых полезных ископаемых, для которых:

– установлены различные налоговые ставки;

– налоговая ставка рассчитывается с учетом коэффициента.

Расчет налоговой базы может варьироваться в зависимости от вида полезного ископаемого, а именно:

– при добыче всех полезных ископаемых;

– добыче углеводородного сырья на новом морском месторождении углеводородного сырья до истечения сроков и на территориях, указанных в п. 6 ст 338 НК;

– добыче угля и углеводородного сырья, за исключением углеводородного сырья, указанного выше (п. 2 ст. 338 НК).

– добыче нефти обезвоженной, обессоленной и стабилизированной (ст. 338 ПК).

Налоговая база добытых полезных ископаемых определяется как стоимость этих добытых полезных ископаемых.

Для того чтобы исчислить налоговую базу первым способом, вначале необходимо определить стоимость полезного ископаемого. Оценку стоимости добытых полезных ископаемых осуществляет налогоплательщик, причем существует несколько вариантов определения стоимости:

– исходя из сложившихся у налогоплательщика за соответствующий налоговый период цен реализации без учета субсидий;

– исходя из сложившихся у налогоплательщика за соответствующий налоговый период цен реализации добытого полезного ископаемого;

– исходя из расчетной стоимости добытых полезных ископаемых (ст. 340 НК).

Для расчета налоговой базы налогоплательщику прежде всего необходимо определить количество добытых полезных ископаемых. В зависимости от добытого полезного ископаемого его количество определяется в единицах массы или объема. В единицах массы нетто определяется количество добытой нефти обезвоженной, обессоленной и стабилизированной. Порядок определения количества добытого полезного ископаемого двумя методами – прямым и косвенным, подробно описан в ст. 339 НК.

Налоговый период и налоговые ставки

Налоговым периодом по НДПИ признается календарный месяц (ст. 341 НК).

Что касается налоговых ставок, то их вариативность находится в зависимости от вида полезного ископаемого. Ниже проиллюстрируем виды налоговых ставок, а именно:

1) ставка 0% (0 руб.);

2) адвалорные;

3) налоговая ставка при добыче нефти.

Налогообложение но налоговой ставке 0% (0 руб.) производится при добыче:

– полезных ископаемых в части нормативных потерь полезных ископаемых;

– попутного газа, подземных вод, содержащих полезные ископаемые (промышленных вод), извлечение которых связано с разработкой других видов полезных ископаемых, и извлекаемых при разработке месторождений полезных ископаемых, а также при строительстве и эксплуатации подземных сооружений;

– минеральных вод, используемых налогоплательщиком исключительно в лечебных и курортных целях без их непосредственной реализации (в том числе после обработки, подготовки, переработки, розлива в тару);

– полезных ископаемых при разработке некондиционных (остаточных запасов пониженного качества) или ранее списанных запасов полезных ископаемых (за исключением случаев ухудшения качества запасов полезных ископаемых в результате выборочной отработки месторождения). Отнесение запасов полезных ископаемых к некондиционным запасам осуществляется в порядке, устанавливаемом Правительством РФ;

– полезных ископаемых, остающихся во вскрышных, вмещающих (разубоживающих) породах, в отвалах или в отходах перерабатывающих производств в связи с отсутствием в Российской Федерации промышленной технологии их извлечения, а также добываемых из вскрышных и вмещающих (разубоживающих) пород, отходов горнодобывающего и связанных с ним перерабатывающих производств (в том числе в результате переработки нефтешламов) в пределах нормативов содержания полезных ископаемых в указанных породах и отходах, утверждаемых в порядке, определяемом Правительством РФ;

– подземных вод, используемых налогоплательщиком исключительно в сельскохозяйственных целях, включая орошение земель сельскохозяйственного назначения, водоснабжение животноводческих ферм, животноводческих комплексов, птицефабрик, садоводческих, огороднических и животноводческих объединений граждан;

– других полезных ископаемых, перечисленных в ст. 342 НК.

Пример. Организацией во втором квартале 2013 г. добыто 100 г минеральной воды. Бутилировано и реализовано 10 т воды. Реализовано в цистерне 25 т. Остальная вода использована на источнике в лечебных целях.

Таким образом, объем воды, подлежащий налогообложению по налоговой ставке 0%, составит 65 т (100 т – 10 т – 25 т).

При этом налогоплательщикам предоставлена возможность уплачивать налог в отношении полезных ископаемых, добытых на соответствующем лицензионном участке, с коэффициентом 0,7. Такой возможностью они вправе воспользоваться в случае, если они выполнили следующие условия:

– осуществили за счет собственных средств поиск и разведку разрабатываемых ими месторождений полезных ископаемых;

– полностью возместили все расходы государства на поиск и разведку соответствующего количества запасов этих полезных ископаемых и освобождены по состоянию на 1 июля 2001 г. в соответствии с федеральными законами от отчислений на воспроизводство минерально-сырьевой базы при разработке этих месторождений.

Налоговая ставка при добыче нефти обезвоженной, обессоленной и стабилизированной составляет 493 рубля (на период с 1 января по 31 декабря 2014 г. включительно), 530 рублей (на период с 1 января по 31 декабря 2015 г. включительно), 559 рублей (на период с 1 января 2016 г.) за 1 т добытой нефти. При этом указанная налоговая ставка умножается на коэффициент, характеризующий динамику мировых цен на нефть (Кц), на коэффициент, характеризующий степень выработанности конкретного участка недр (Кв), на коэффициент, характеризующий величину запасов конкретного участка недр (К3), на коэффициент, характеризующий степень сложности добычи нефти (КД), и на коэффициент, характеризующий степень выработанности конкретной залежи углеводородного сырья (КДВ).

Коэффициент Кц ежемесячно определяется налогоплательщиком самостоятельно по формуле:

Кц = (Ц – 15) × Р/261,

где Ц – средний за налоговый период уровень цеп нефти сорта "Юралс" в долларах США за баррель; Р – среднее значение за налоговый период курса доллара США к рублю Российской Федерации, устанавливаемого ЦБ РФ.

При этом рассчитанные в порядке, определенном ст. 342 НК, коэффициенты Кц и Кв округляются до 4-го знака в соответствии с действующим порядком округления.

Средний за налоговый период уровень цен нефти сорта "Юралс" определяется как сумма средних арифметических цен покупки и продажи на мировых рынках нефтяного сырья (средиземноморском и роттердамском) за все дни торгов, деленная на количество дней торгов в соответствующем налоговом периоде.

Средние за истекший месяц уровни цен нефти сорта "Юралс" на средиземноморском и роттердамском рынках нефтяного сырья ежемесячно в срок не позднее 15-го числа следующего месяца доводятся через официальные источники информации в порядке, установленном Правительством РФ. Такой порядок установлен распоряжением Правительства РФ от 19 августа 2002 г. № 1118-р.

При отсутствии указанной информации в официальных источниках средний за истекший налоговый период уровень цен нефти сорта "Юралс" на средиземноморском и роттердамском рынках нефтяного сырья определяется налогоплательщиком самостоятельно.

Среднее значение за налоговый период курса доллара США к рублю, устанавливаемого ЦБ РФ, определяется налогоплательщиком самостоятельно как среднеарифметическое значение курса доллара США к рублю, устанавливаемого ЦБ РФ за все дни в соответствующем налоговом периоде.

Коэффициент, характеризующий степень выработанности запасов конкретного участка недр (Кв), определяется в следующем порядке.

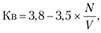

В случае если степень выработанности запасов конкретного участка недр больше или равна 0,8 и меньше или равна 1, коэффициент Кв рассчитывается по формуле:

где N – сумма накопленной добычи нефти на конкретном участке недр (включая потери при добыче), по данным государственного баланса запасов полезных ископаемых, утвержденного в году, предшествующем году налогового периода; V – начальные извлекаемые запасы нефти, утвержденные в установленном порядке с учетом прироста и списания запасов нефти и определяемые как сумма извлекаемых запасов категорий А, В, С1 и С2 на 1 января 2006 г. и накопленной добычи с начала разработки конкретного участка недр в соответствии с данными государственного баланса запасов полезных ископаемых на 1 января 2006 г.

В случае если степень выработанности запасов конкретного участка недр превышает 1, коэффициент Кв принимается равным 0,3.

В иных случаях коэффициент Кв принимается равным 1.

Степень выработанности запасов конкретного участка недр (Св) рассчитывается налогоплательщиком самостоятельно на основании данных утвержденного государственного баланса запасов полезных ископаемых как частное от деления суммы накопленной добычи нефти на конкретном участке недр (включая потери при добыче) (Л') на начальные извлекаемые запасы нефти (V).

Пример. Предположим, что средний за налоговый период уровень цен нефти сорта "Юралс" в долларах США за баррель составил 75,94.

Среднее значение за налоговый период курса доллара США к рублю, устанавливаемого ЦБ РФ, составило 29,6789.

Таким образом, значение Кц равно 6,9296 ((75,94 – 15) х х 29,6789: 261).

Степень выработанности запасов данного участка недр превышает 1, соответственно, коэффициент Кв принимается равным 0,3.

Таким образом, налоговая ставка составит 1024 руб. 89 коп. за 1 т нефти (493 руб. х 6,9296 х 0,3).