Модель динамичной игры

Можно ли, однако, попытаться смягчить проблему временной непоследовательности монетарной политики ЦБ, не прибегая к жестким и нереальным долгосрочным контрактам?

Ответ на этот вопрос содержится в динамической версии игры.

Рассмотрим более простой вариант[1] целевых функций, который сохраняет все важные моменты поведенческих реакций, но упрощает формализованное представление.

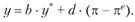

Пусть целевая функция центрального банка представлена в виде

где у – фактический выпуск;  – потенциальный выпуск (выпуск при полной занятости); параметр с > 0 отражает относительную значимость двух вариантов таргетирования – инфляции и выпуска.

– потенциальный выпуск (выпуск при полной занятости); параметр с > 0 отражает относительную значимость двух вариантов таргетирования – инфляции и выпуска.

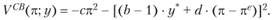

Функция фактического выпуска равна

Параметр 0 < b < 1 характеризует наличие монопольных фирм на продуктовых рынках в экономике; параметр d > 0 измеряет воздействие эффекта неожиданной инфляции на выпуск.

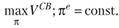

Подставим функцию фактического выпуска в целевую функцию ЦБ:

Цель центрального банка – максимизировать свою целевую функцию при ограничении на уровень ожидаемой инфляции, необходимо поддерживать инфляционные ожидания на постоянном уровне:

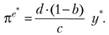

Найдем оптимум стратегии ЦБ в однопериодной игре. Из условия первого порядка целевой функции вычисляем оптимальный темп инфляции, который выбирает ЦБ:

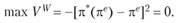

Целевая функция работников (и фирм) может быть записана в таком виде:

Эта функция достигает своего максимума в точке  при

при  , когда текущая инфляция соответствует инфляционным ожиданиям.

, когда текущая инфляция соответствует инфляционным ожиданиям.

Если работники знают оптимальный уровень инфляции, выбираемый ЦБ, тогда они могут выбрать инфляционные ожидания (для последующих контрактов по заработной плате) таким образом, чтобы максимизировать свою целевую функцию благосостояния:

Подставив оптимальное значение целевой инфляции со стороны ЦБ, получим оптимальные инфляционные ожидания работников (и фирм):

Рассмотрим теперь ситуацию в долгосрочном периоде как многопериодную игру. Монетарные взаимодействия центрального банка и экономики (работников и фирм), как правило, продолжаются не один период времени. В бесконечной игре у ЦБ есть две альтернативные стратегии. Стратегия 1 – быть честным всегда, придерживаться своего обещания, объявлять и выбирать уровень инфляции π = 0. Стратегия 2 – объявить о нулевой инфляции, но выбрать в первый период π =π*(0), более высокие темпы инфляции, произвести ценовой "сюрприз" для участников экономики, однако затем фирмы и работники не будут верить ЦБ и выберут для себя вариант

Сравним совокупную выгоду ЦБ от каждой стратегии в долгосрочном периоде. Воспользуемся методом дисконтирования будущей доходности.

Придерживаться стратегии 1 означает для ЦБ получение совокупной дисконтированной доходности в размере

где δ – фактор дисконтирования;  – целевая функция ЦБ в однопериодной игре при нулевой текущей инфляции и нулевых инфляционных ожиданиях.

– целевая функция ЦБ в однопериодной игре при нулевой текущей инфляции и нулевых инфляционных ожиданиях.

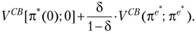

Выбирая стратегию 2, центральный банк в первый период получает более высокую отдачу от экономики, но затем во второй и все последующие периоды – более низкую отдачу в виде более высокой текущей инфляции и более высоких инфляционных ожиданий:

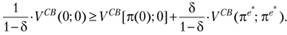

Центральному банку выгодно придерживаться стратегии 1, а не стратегии 2, если общая доходность от первой стратегии будет, по крайней мере, не ниже доходности второго варианта:

Откуда находим пограничное значение для фактора дисконтирования:

Подведем итоги.

При увеличении параметра d ↑ неожиданная инфляция оказывает более значимое воздействие на совокупный выпуск. Следовательно, "искушение" для ЦБ нарушить свое обещание будет также выше.

Вместе с тем при увеличении параметра d ↑ возрастает величина что делает "наказание" для подобной монетарной политики "сюрпризов" ЦБ более болезненным, уменьшая вероятность и желание ЦБ выбирать такой вариант.

что делает "наказание" для подобной монетарной политики "сюрпризов" ЦБ более болезненным, уменьшая вероятность и желание ЦБ выбирать такой вариант.

При увеличении параметра с ↑ текущая инфляция оказывается более пагубной для экономики, что сокращает стимулы ЦБ к использованию политики "сюрпризов".

Однако в то же время при увеличении параметра с Т происходит уменьшение величины  , что означает менее значимое "наказание" для ЦБ от неожиданной инфляции.

, что означает менее значимое "наказание" для ЦБ от неожиданной инфляции.

Таким образом, в зависимости от горизонта планирования деятельности ЦБ (или срока полномочий его председателя), а также от значений и динамики ключевых параметров экономики для монетарных властей может оказаться более выгодным как стратегия добросовестности (стратегия 1), так и стратегия недобросовестности (стратегия 2).

Эта динамическая модель объясняет, почему мы можем видеть такое разнообразие монетарных политик в разных странах мира в разные периоды времени.