Модели ценообразования на рынке акций

Разработанная в 1964–1966 гг. Шарпом, Линтнером и Мосиным модель САРМ (capital asset pricing model) является одним из ключевых результатов теории инвестиций. Ее принципиальным достижением является выявление двух составляющих риска – рыночного и специфического, – и количественная связь между риском и дополнительной доходностью. На практике с помощью САРМ можно определять равновесные ("справедливые") цены всех активов и находить бумаги, недо- или переоцененные рынком.

Модель исходит из следующих предположений, которые аналогичны предположениям теории Марковица и уточняют их (мы воспроизводим авторскую формулировку):

1) инвесторы оценивают активы по характеристикам  , σ;

, σ;

2) при прочих равных условиях каждый инвестор предпочитает бо́льшую доходность;

3) при прочих равных условиях каждый инвестор предпочитает меньший риск;

4) активы бесконечно делимы (т.е. можно приобретать любое, в том числе дробное количество акций);

5) существует единая безрисковая ставка;

6) налоги и операционные издержки не учитываются;

7) период инвестирования для всех участников рынка одинаков;

8) информация, влияющая на цены бумаг, распространяется свободно и мгновенно;

9) инвесторы имеют "однородные ожидания", т.е. одинаково оценивают ожидаемые доходности, риски и ковариации всех активов.

Предположение 4 фактически означает, что речь идет о крупных институциональных инвесторах, управляющих большими по стоимости портфелями. Предположение 8 известно как свойство эффективности рынка.

В параграфе 11.2 мы рассматривали действия отдельного инвестора и предоставляли ему способ выбрать оптимальное для себя инвестиционное решение. Поставим следующий, естественно возникающий вопрос: к какому состоянию должен будет прийти рынок, если все его участники в полной мере воспримут теорию оптимального портфеля и воспользуются ее результатами на практике?

Как следует из рис. 11.6, портфели всех инвесторов могут быть представлены как состоящие из двух активов: безрискового актива и касательного портфеля. Доли этих активов будут разными у разных инвесторов – портфели будут отличаться друг от друга тем, какая часть средств вложена в акции, а какая в облигации, – однако две составляющие будут у всех одними и теми же. Отсюда следует теорема разделения: оптимальная для инвестора комбинация рисковых активов не зависит от его предпочтений по доходности/риску.

Далее, поскольку пропорция рисковых активов в рисковой части портфеля у каждого инвестора одна и та же, а все инвесторы вместе составляют рынок в целом, эта пропорция соответствует относительным капитализациям активов на рынке. Соответствующий портфель называется рыночным портфелем. Таким образом, в равновесной ситуации на рынке каждый инвестор в той части своего портфеля, которая состоит из акций, в миниатюре повторяет рынок акций в целом, и касательный портфель совпадает с рыночный портфелем.

Ожидаемая доходность и риск рыночного портфеля (т.е. рынка в целом) будут далее обозначаться  , σм. На практике они рассчитываются через какой-либо широко дифференцированный, взвешенный по капитализации индекс, например S&P 500, РТС.

, σм. На практике они рассчитываются через какой-либо широко дифференцированный, взвешенный по капитализации индекс, например S&P 500, РТС.

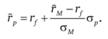

Полученные результаты могут быть записаны в виде формулы – уравнения Capital Market Line (CML): оптимальные портфели всех инвесторов располагаются на плоскости (σ,  ) на линии, уравнение которой имеет вид

) на линии, уравнение которой имеет вид

Таким образом, доходность и риск оптимального портфеля связаны линейным соотношением.

Соотношение между доходностью и риском произвольного актива (например, акции) выглядит иначе. При этом оказывается, что важную роль играет коэффициент бета актива. Для актива с условным номером k

Как известно из курса эконометрики, по этой формуле определяется коэффициент при входной переменной в регрессионной модели, где входной переменной (регрессором) является рыночная доходность, а выходной (откликом) – доходность рассматриваемого актива. Эту модель целесообразно записывать в терминах "дополнительных" (по сравнению с безрисковой) доходностей:

где εk – остаток модели.

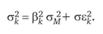

Из известного разложения дисперсии отклика регрессионной модели на "объясненную" дисперсию и дисперсию остатка получается представление риска актива в виде двух слагаемых:

Первое слагаемое в правой части называется рыночным, или систематическим, риском актива, второе – собственным, или несистематическим, или специфическим, риском.

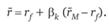

Можно строго доказать, что в предположениях САРМ средняя ожидаемая доходность и бета любого актива (как отдельной бумаги, так и портфеля) связаны уравнением Security Market Line (SML):

Согласно САРМ такая доходность и соответствующая ей цена являются равновесными для любой ценной бумаги и для любого портфеля. Отклонения от SML (т.е. наличие ненулевой альфы) свидетельствуют о неправильной оцененности актива рынком: если реально ожидаемая доходность k-го актива больше, чем правая часть в SML, то актив недооценен, и соответственно наоборот.

Из эквивалентной записи уравнения SML в другой форме (с использованием коэффициента корреляции ρ (rk, rм) = cov rk, rM) : (σkσм):

следует, что дополнительной доходностью справедливо вознаграждается не весь риск актива, а лишь та его часть, которая коррелирует с риском рынка.

Коэффициент βр портфеля вычисляется по известным βk входящих в него бумаг и их долям:

В соответствии со своим названием (САРМ) модель позволяет инвестору оценивать свой портфель, а также инвестиционную привлекательность других, не входящих в него активов, и затем корректировать его, добиваясь улучшения характеристик доходности/риска. Модель широко используется в практике управления инвестициями.