Моделирование корпоративной ценности

Для оценки справедливой ценности могут использоваться различные модели. Например, модель добавленной акционерной ценности (SVA - Shareholders Value Added - добавленная акционерная ценность), модель добавленной рыночной ценности (MVA - Market Value Added -добавленная рыночная ценность), модель экономической добавленной ценности (EVA - Economic Value Added - добавленная экономическая ценность), модель денежной доходности инвестиций (CFROI-Cash Flow Return on Investments - денежный поток на единицу инвестиций) и ряд других. Ориентация на ту или иную модель может достаточно сильно зависеть от специфики бизнеса, капиталоемкости операционной деятельности, ситуации в отрасли и прочих факторов.

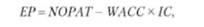

ЕР - экономическая прибыль. Модель экономической прибыли (ЕР - Economic Profit) - самая простая, позволяющая оцепить примерную величину экономической прибыли компании. Ее ОГЛАВЛЕНИЕ раскрывается следующими формулами:

где МОРАТ- чистая прибыль; WACC средневзвешенная стоимость капитала; 1С - инвестированный капитал

где ROIC - доходность инвестированного капитала.

Из формулы (8.1) видно, что экономическая прибыль рассчитывается как разница между величиной чистой бухгалтерской прибыли (скорректированной) и стоимостью капитала. Эта простейшая схема лежит в основе всех новейших показателей, возникающих в ходе измерения и оценки корпоративной ценности. Самое сложное - правильно определить компоненты расчета, чтобы они отражали стратегическое, инвестиционное ОГЛАВЛЕНИЕ бизнеса. В модели экономической прибыли денежный поток (доход, полученный компанией за рассматриваемый период) чаще всего рассчитывается на основе посленалоговой чистой прибыли. В нее вносятся корректировки, исправляющие традиционные бухгалтерские искажения. Существуют несколько вариантов расчета этой посленалоговой чистой прибыли, но чаще всего используются показатели NOPAT или NOPLAT. Инвестированный капитал рассчитывается как сумма денежных и фиксированных активов, а также рабочего капитала на начало периода, или берется среднее значение за период.

Модель экономической прибыли (8.2) представляет наибольший информативный интерес для аналитиков. Она позволяет напрямую сравнить доходность вложенного капитала с его стоимостью. Соответственно финансовые менеджеры получают четкое представление, как выстраивать финансовую политику компании: искать более дешевые источники финансирования или концентрировать усилия на повышении доходности. Следует отметить: экономическая прибыль наиболее общая модель. Ее можно легко модифицировать, не отступая при этом от главной идеи, которая раскрывается в ее уравнении. Поскольку расчет экономической прибыли основывается на бухгалтерских данных, ее можно применять к любым компаниям. Более того, экономическую прибыль в силу ее простоты можно рассматривать как переходный этап к более сложным измерителям приращения корпоративной ценности.

И вновь нематериальные активы. В большинстве компаний существует значительное расхождение между балансовой и рыночной стоимостью активов, которое со временем нарастает. Увеличение данного разрыва отчасти объясняется тем, что возрастает роль нематериальных активов (интеллектуального, человеческого, организационного капитала и т.д.). Помимо этого возникает потребность учитывать "теневые" активы (хорошие отношения с поставщиками и клиентами, ресурсы влияния и проч.). Их также можно оценивать в качестве эквивалентов собственного капитала (equity equivalents). Отсутствие апробированной методологии справедливой оценки нематериальных активов и их представления в финансовой отчетности - основная причина ориентации компаний на современные модели управления корпоративными финансами, основанные на экономической прибыли. По оценкам большинства специалистов, экономическая добавленная стоимость или ценность - наиболее универсальный стоимостной показатель эффективности бизнеса. Он может быть рассчитан не только для компаний, акции которых котируются на рынке, но и для некотируемых или закрытых компаний.

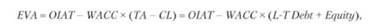

EVA - экономическая добавленная ценность. Показатель EVA определяется по аналогии с экономической прибылью как разница между скорректированной величиной чистой прибыли и стоимостью использованного для ее получения инвестированного капитала компании (собственного и заемного капитала):

где EVA (Economic Value Added) - экономическая добавленная ценность; NOP AT (Net Operation Profit After Taxes) - чистая операционная прибыль после уплаты налогов; WACC (Weighted Average Capital Cost) - средневзвешенная стоимость капитала; 1С (Invested Capital) - сумма инвестированного капитала. Этот показатель представляет собой сумму всех активов, относящихся к оперативному управлению объекта оценки за вычетом краткосрочных операционных обязательств (коммерческих кредитов, задолженностей перед бюджетом и т.п.).

Несмотря на кажущуюся простоту представленной расчетной модели, при определении показателя EVA возникают проблемы корректной оценки и учета эквивалентов собственного капитала. Авторы оригинальной методики расчета EVA предлагают около 160 поправок, позволяющих более полно учитывать стоимость используемых нематериальных активов. В частности, такими поправками могут быть раздельный учет резервов по "плохим" долгам, учет отложенных налогов, учет рисков, связанных с инвестициями в ценные бумаги, финансовые риски, "социальный" имидж компании и проч. Это важно, поскольку в ряде случаев данные активы могут значительно повлиять на рыночную оценку бизнеса.

Показатель EVA может использоваться как для инвестиционной оценки компании в целом, так и для оценки эффективности ее отдельных аналитических объектов: направлений бизнеса, инвестиционных проектов или структурных подразделений компании (SBU - Strategic Business Units). В частности, в ходе применения модели EVA можно использовать существующую в компании финансовую структуру, предусматривающую разделение компании на центры финансовой ответственности.

Увеличение EVA в рассматриваемом периоде может быть связано с возрастанием риска, что выразится в будущей стоимости капитала (как собственного, так и заемного). Поэтому настоящая стоимость всех будущих потоков EVA может уменьшаться даже при условии роста EVA в одном из периодов. Рост данного показателя в каком-либо периоде может быть вызван факторами, имеющими негативные последствия в долгосрочной перспективе. Примером может служить схема оплаты труда, где предусматривается снижение уровня вознаграждения сотрудников. В краткосрочной перспективе данное решение может вызвать сокращение затрат и рост прибыли, что отразится на росте показателя EVA. В долгосрочной же перспективе такой подход может привести к ослаблению конкурентных позиций и в конечном итоге к снижению будущей EVA.

Общая формула расчет EVA может быть представлена следующим образом:

где OMAT (Operation Income After Taxes) - операционная прибыль после уплаты налогов; ТА (Total Assets) - совокупные активы; CL (Current Liabilities) - текущие обязательства L-TDebt. (Long-Term Debt) - долгосрочный долг; Equity - собственный капитал.

В формуле присутствуют все тс же бухгалтерские показатели. Добавленная экономическая ценность определяется путем расчета разницы между операционной прибылью и стоимостью привлеченного долгосрочного капитала, при этом в скобках (L-T Debt + Equity) вычисляется величина долгосрочного капитала, текущие обязательства в расчет не принимаются.

MVA (Market Value Added) - рыночная добавленная ценность. Рыночная добавленная стоимость MVA - самый очевидный критерий оценки создания ценности. MVA рассчитывается как разница между рыночной оценкой капитала и первоначально инвестированным в компанию капиталом. С точки зрения теории корпоративных финансов MVA отражает дисконтированную стоимость всех настоящих и будущих инвестиций компаний.

Показатель, играющий роль критерия принятия решений, должен демонстрировать эффективность принятия решений на всех уровнях управленческой иерархии. Кроме того, он должен служить основой для формирования системы мотиваций топ-менеджеров компании. Показатель MVA не отвечает данным требованиям, поскольку на рыночную ценность оказывают влияние многие факторы, часть из которых неподконтрольна менеджменту компании. Более того, если результаты работы компании оценивать по данному показателю, а мотивационные схемы ставить в зависимость от него, может оказаться, что руководство компании будет принимать решения, позитивные с точки зрения рыночной капитализации за краткосрочный период, но разрушающие ценность в долгосрочной перспективе (например, программы сокращения затрат за счет масштабного сокращения затрат на НИОКР).

MVA - схема расчета. Если EVA позволяет оцепить отдачу от инвестиций с помощью корректировки прибыли, то показатель рыночной добавленной стоимости MVA делает акцент на рыночную капитализацию компании, которая более значима для открытых акционерных обществ, имеющих котировки на фондовых биржах. Цена акций в таких случаях более точно определяет благосостояние акционеров, чем прибыль. В общем виде рыночная добавленная ценность представляет собой разницу между достигнутой за период величиной прироста рыночной стоимости капитала и величиной инвестированного капитана. Другими словами - это прирост рыночной ценности компании за вычетом инвестиционных затрат. Соответственно формула имеет вид

где MVD (Market Value Debt) - рыночная стоимость долга; MVE (Market Value of Equity) - рыночная стоимость собственного капитала; Total Capital - совокупный капитал.

Сумма рыночной стоимости собственного капитала и долга (MVD + MVE) тождественна ценности компании (EV).

Очень часто рыночная стоимость долга не принимается во внимание и используется формула

MVA - проблемы расчета. Во-первых, рыночную стоимость долга сложно определить естественным путем. На биржах могут котироваться только облигации. Остальные компоненты долга (займы, задолженность и т.п.) известны только по бухгалтерской, т.е. балансовой стоимости. Ценность предприятия (EV) - показатель хороший, но все же оценочный, и может содержать некоторые искажения. Кроме того, собственников компании долг обычно интересует лишь как угроза потери кредитоспособности и финансовых затруднений.

Первоначальную сумму инвестиций довольно сложно определить на основании бухгалтерских данных. В связи с этим используется показатель скорректированной стоимости капитала - величина бухгалтерского капитала, к которой добавляются корректировки, направленные на устранение бухгалтерских искажений. При этом требуется вычислить суммарную величину денежных средств, инвестированных в бизнес.

MVA - это абсолютная величина прироста. Показатель интересный, но не очень удобный для интерпретации. Поэтому рассчитывается еще стандартизированная MVA, определяемая как отношение MVA за период к величине собственного капитала, приправленной корректировками:

По итогам расчета стандартизированной рыночной добавленной ценности получается процентная или индексная оценка прироста или сокращения рыночной стоимости компании за период. MVA может быть больше нуля, при том что разница между рыночной стоимостью и совокупными инвестициями будет отрицательной. В этом случае величина данной разницы будет сокращаться, что означает сокращение разрыва. Наоборот, MVA может быть положительной при положительной разнице между рыночной стоимостью и совокупными инвестициями. В этом случае разница будет расти. Лучше всего, конечно, когда стоимость бизнеса превышает инвестиционные вложения, и эта стоимость за период возрастает. Тем не менее следует иметь в виду: на MVA воздействуют два фактора рыночная стоимость компании и инвестиционные вложения в нее. Если растут инвестиционные вложения и рынок положительно оценивает их перспективы, MVA должна вырасти, может быть, с некоторым запаздыванием. Если же рыночная стоимость увеличивается при неизменных инвестиционных вложениях, происходит это, скорее всего, по причине либо высокой операционной доходности, либо удешевления стоимости заемного капитала.

SVA - акционерная добавленная ценность. Еще одна модель ценности компании - модель акционерной добавленной стоимости (SVA - Shareholder Value Added). В работах Альфреда Раппопорта акционерная добавленная стоимость определяется как разница между двумя показателями - стоимостью акционерного капитала после некоторой операции и стоимостью того же капитала до этой операции. Часто в литературе встречается иная трактовка: SVA - это разница между расчетной стоимостью акционерного капитала (рассчитанного, например, методом дисконтированных денежных потоков) и балансовой стоимостью акционерного капитала. Несмотря на существенные различия этих двух подходов, между ними есть общее: для определения SVA необходимо определить рыночную стоимость акционерного капитала. Для этого используются широко известные методы оценки на основе дисконтирования денежных потоков. В упрощенном виде данная оценочная процедура представляет собой некоторую последовательность, состоящую из нескольких этапов. На первом этапе определяются денежные потоки в пределах заданного периода планирования. На этом же этапе определяется ставка дисконтирования. За последнюю принимается средневзвешенная стоимость капитала (WACC) в случае учета денежных потоков всем владельцам капитала или стоимость собственного капитала в случае учета денежных потоков, приходящихся на владельцев акционерного капитала. Далее определяется терминальная, т.е. дисконтированная, стоимость денежных потоков за пределами горизонта планирования, после чего - суммарная дисконтированная стоимость денежных потоков. Данная величина принимается в качестве стоимости всего капитала компании или в качестве стоимости непосредственно акционерного капитала. Все зависит от структуры денежных потоков: в первом случае для получения стоимости акционерного капитала определяется расчетная стоимость заемного капитала, которая вычитается из суммарной стоимости компании. На завершающем этапе к полученной величине, т.е. к стоимости акционерного капитала, применяется ряд корректировок. Например, добавляется стоимость прочих активов, поскольку основные расчеты строятся на предположении, что оценка приведенных денежных потоков определяет стоимость только задействованных в основном операционном процессе активов.

Схема расчета SVA. Расчет SVA может быть представлен следующим образом:

SVA = Расчетная стоимость акционерного капитала -

- Балансовая стоимость акционерного капитала. (8.8)

Основным недостатком дайной модели является трудоемкость расчетов и сложности, связанные с прогнозированием денежных потоков.

Формула А. Раппопорта. Теория Альфреда Раппопорта, лежащая в основе рассматриваемых моделей ценности, посвящена созданию акционерной ценности, в рамках которой объединяются интересы акционеров и менеджеров но единому критерию приращения ценности, измеряемой на основе концепции денежных потоков. Основная формула для расчета ценности, предложенной Раппопортом, в общем виде выглядит следующим образом:

Ценность = Ценность - Стоимость задолженности, (8.9)

где ценность определяется как стоимость прогнозируемых денежных потоков, приведенных к текущему моменту времени с помощью фактора дисконтирования, равного средневзвешенной стоимости капитала.

В связи с этим следует обозначить главный определяющий недостаток всех представленных выше моделей ценности (EP, EVAy MVA, SVA). Он сводится к тому, что все эти модели опираются на балансовые расчеты и игнорируют основной компонент расчета ценности - денежные потоки. В результате в теории и практике современного финансового менеджмента появляется модель ценности компании, основанная иначе - на денежных потоках, - CFROI - денежная доходность инвестиций, иначе модель, ориентированная на расчет показателя CFROI:

CFROI = Скорректированные денежные притоки (cash in) в текущих ценах / Скорректированные денежные оттоки (cash out) в текущих ценах. (8.10)

Порядок расчета CFROI. У данного показателя есть еще одно преимущество. Как и денежные потоки, которые генерируются активами, так и первоначальные инвестиции выражаются в текущих ценах, в результате чего при расчете CFROI учитывается фактор инфляции. Для расчета этого показателя необходимо выполнить следующие действия:

1) выявить денежные притоки, которые генерируются в течение экономического срока службы активов. Данный срок рассчитывается как отношение суммарной стоимости активов к амортизационным отчислениям;

2) рассчитать величину суммарных активов, которая и будет выступать в качестве денежного оттока;

3) скорректировать как денежные оттоки, так и денежные притоки на коэффициенты инфляции, т.е. величину отношения денежных потоков к текущим ценам;

4) внести ряд поправок в расчетные величины (денежные потоки, суммарные активы) для нивелирования различных искажений, вызываемых учетными принципами. Например, для расчета денежных притоков чистая прибыль корректируется на суммы амортизации, процентов по заемному капиталу, выплат по договорам лизинга и т.д. Балансовая стоимость активов корректируется на суммы накопленной амортизации, стоимости имущества, полученного по договорам лизинга, и т.д.;

5) рассчитать CFROI как ставку, при которой суммарные денежные оттоки будут равны суммарным денежным притокам.

Показатель CFROI может использоваться в качестве критерия, с чьей помощью производится оценка качества и эффективности управленческий решений и действий. Если он превышает требуемый инвесторами средний уровень, компания создает ценность, и наоборот, если CFROI оказывается по итогам расчетов ниже требуемой доходности, ценность компании будет снижаться.

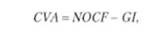

CVA - денежная добавленная ценность. Модель денежной добавленной ценности (CVA - Cash Value Added) или модель остаточного денежного потока (RCF- Residual Cash Flow) создана шведской консалтинговой компанией "Anelda". Она призвана показать разницу между стратегическими и "бухгалтерскими" инвестициями. Идея денежной добавленной стоимости очень проста. Из чистого денежного потока следует вычесть затраты, связанные со стоимостью привлеченного капитала. Данный показатель рассчитывается по той же схеме, что и EVA, только вместо скорректированной операционной прибыли здесь фигурирует денежный поток от операционной деятельности:

VReNOCF(Net Operating Cash Flow) - чистый денежный поток от операционной деятельности, очищенный от налогов; GI (Gross Investments) -валовые инвестиции.

В формулу расчета CVA недостаточно просто подставить чистый денежный поток от операционной деятельности. Если производится оценка инвестиционного проекта и для этого используется денежная добавленная стоимость, нужно непременно учитывать факт, что из бухгалтерской величины денежного потока от операционной деятельности, фигурирующей в отчете о движении денежных потоков, производятся некоторые обязательные выплаты. В связи с этим необходимо определять часть денежного потока от операционной деятельности, которая действительно достанется акционерам.

Остаточный денежный поток. Денежная добавленная ценность называется также остаточным денежным потоком (Residual Cash Flow). Он представляет собой величину денежного потока, который остается акционерам после возмещения затрат на капитал. Данный показатель объединяет положения концепции остаточного дохода (residual income) с преимуществами операционного денежного потока в измерении доходов компании. Такой подход значительно удобнее, чем применяемый в модели EVA. Вычислений требуется намного меньше. Величина операционного денежного потока может быть легко получена из отчета о движении денежных средств, а корректировки практически отсутствуют.

Данные обстоятельства повлияли на популярность остаточного денежного потока. Точность показателя сопоставима с EVA, а по показателю "стоимость внедрения - качество" он до сих пор не имеет себе равных в ряду действующих моделей измерения финансовых результатов.

CVA и стратегические инвестиции. В одном из вариантов расчет денежной добавленной ценности (CVA) принято принимать во внимание только стратегические инвестиции. Операционные расходы и дополнительные затраты, связанные с поддержанием первоначальных стратегических инвестиций не создают ценность. Данный подход разработан Бостонской консалтинговой группой и представляет собой целостную концепцию, позволяя построить систему оценки решений стратегического финансового менеджмента. Текущая ценность бизнеса складывается из текущей ценности бизнеса и стратегической ценности. Текущая ценность сложилась на основе прошлых инвестиционных решений, она не может быть существенным образом изменена, равна дисконтированной величине остающихся денежных потоков, которые обеспечивают произведенные в прошлом инвестиционные решения. Стратегическая ценность бизнеса - это текущая ценность денежных потоков, которые будут генерировать будущие стратегические инвестиции. Последняя составляющая ценности - ожидания рынка относительно перспектив развития компании.

Смысл данного разбиения рыночной капитализации состоит в том, что, осуществляя стратегические инвестиции, можно заранее рассчитать их влияние на рыночную стоимость акций. Рынок оценивает объявленные планы развития компании и реальные этапы их реализации. Поскольку всегда существует риск того, что будущие стратегические инвестиции не состоятся или окажутся не столь доходными, как предполагается, рыночная оценка ценности предстоящих стратегических инвестиций будет включать оценку вероятности и ожидаемой доходности.

Стратегическая ценность. На основе исторических инвестиций можно определить сложившийся потенциал компании в создании ценности. Этот потенциал ограничен остаточными денежными потоками прошлых стратегических решений.

Стратегическая ценность может быть не только положительной, но и отрицательной. Отрицательная стратегическая ценность - суждение рынка о том, что чистая приведенная стоимость будущих инвестиционных решений будет меньше нуля. Будущая стратегическая ценность связана с исторической. Доходность предполагаемых стратегических инвестиций, скорее всего, будет оцениваться рынком. Если компания в прошлом работала не очень удачно, вряд ли она может надеяться на высокую оценку своих будущих инвестиций. Менеджменту очень важно знать точные результаты своей прошлой работы. Это дает ему возможность осознать и исправить ошибки, а также более адекватно оценить свои будущие планы. Менеджеры должны четко представлять, что они делают - создают или разрушают ценность.

Показатели экономической добавленной ценности (EVA) и рыночной добавленной ценности (MVA) связаны между собой. MVA отражает разницу между капиталом, инвестированным в компанию, и ее рыночной стоимостью (оценкой), включающей в себя стоимость будущего роста компании, т.е. дисконтированную стоимость всех будущих потоков EVA.

Показатели денежной добавленной ценности (CVA) и денежной доходности инвестиций (CFROI) не связаны напрямую с показателями EVA и MVA, поскольку рассчитываются на основе денежного потока, однако они увязаны между собой. Так, денежную добавленную стоимость можно выразить следующим образом:

где Capital cost - издержки капитала; GI (Gross Investments) - валовые инвестиции.

Оба показателя активно продвигаются известной консультационной компанией " Boston Consulting Group" и используются в тесном взаимодействии друг с другом.

Генеральная цель. Стержнем парадигмы ценности, которая легла в основу современного финансового менеджмента, является ориентация па максимизацию ценности компании в качестве генеральной корпоративной цели и наличие твердой убежденности топ-менеджеров в том, что целенаправленное и систематическое управления процессом ее создания приведет компанию к успеху. Руководители должны отчетливо осознать: их первоочередная задача состоит в разработке и реализации стратегий, дающих максимально возможный вклад в приращение ценности корпорации. Все другие цели (удовлетворенность потребителя, увеличение доли рынка, наличие известного бренда) начинают играть вспомогательную роль и, как правило, отражают степень влияния стейкхолдеров, претендующих на долю в результатах деятельности компании, и трансформируются в задачу максимизации ценности либо служат ограничениями па пути решения этой критериальной задачи.

Принцип максимизации ценности сам по себе ничего не говорит о том, в каком направлении должен развиваться бизнес, и какую стратегию он должен взять на вооружение. Он не дает ответа на вопросы, где искать и как использовать источники роста ценности компании, как выжить или победить в конкурентной борьбе. Принцип максимизации ценности задает единую траекторию для оценки результатов и создает универсальную систему координат для управления избранной стратегией развития.

При этом выбор "экономического" показателя и модели оценки ценности сам по себе первостепенного значения не имеет. Эффективность концепции управления по критерию приращения ценности определяется не только выбором конкретного показателя, будь то "продвинутая" CFROI, "патентованная" EVA или популярная сбалансированная система показателей, но и эффективным использованием возможностей и информации, которые этот показатель предоставляет.

Вообще говоря, менеджмент, основанный на ценности, предопределяет, по сути, новую парадигму современных финансов и соответственного современного финансового менеджмента.

Главная цель - максимизация прироста ценности.

Главная функция - прирост ценности компании.

Главное правило - правило чистой приведенной ценности.

Объединяя базовые характеристики, следует сформулировать заключение, согласно которому ориентация на приращение ценности для акционеров требует от финансистов совокупности действий, направленных на получение акционерами доходности, превышающей стоимость их капитала. Реализуется эта доходность, как мы знаем, через возросшую ценность и дивиденды.

Необходимо иметь в виду то, что в мире не один десяток крупных компаний вооружились новой идеологией управления, которую все сегодня называют менеджментом, основанным на ценности. Многим из них удалось добиться исключительно высокой ценности для своих акционеров. В последние годы философия менеджмента, основанного на ценности, начинает в той или иной степени применяться и в российских компаниях. Среди нескольких сот корпораций менеджмент, основанный па ценности, получил признание как новый вид, позволяющий обеспечить более эффективный результат деятельности, измеряемый экономической прибылью или ее версиями и представляющий достижение доходности инвестированного капитала, превышающей его средневзвешенную стоимость. Этот показатель подсчитываете как внутренний финансовый измеритель, который в практике управления постепенно начинает играть значительную роль. Правда, зачастую ему приписывают чрезмерное значение. В то же время достижение главной финансовой цели - устойчивого приращения ценности - требует в рамках менеджмента, основанного на ценности, чего-то большего, нежели несложный подсчет одного из множества возможных внутренних финансовых измерителей.

Множество измерителей ценности. Современный финансовый менеджмент вслед за сбалансированной системой показателей и менеджментом, основанным на ценности, предлагает формировать набор измерителей, привязанных к другим финансовым и нефинансовым измерителям. В настоящее время формируется так называемый общий язык ценности, помогающий создать единое понимание того, что необходимо делать в рамках всей корпорации для достижения главной цели - приращения ценности, правда, при условии, что весь сформированный набор измерителей по ходу дела успешно будет встроен в корпоративный бизнес.

Все измерители ценности представляет собой многочисленное семейство показателей, значительная часть которых широко известна. Другая же часть лишь начинает внедряться в практику финансового менеджмента и относится к категории новых показателей.

Все семейство измерителей ценности подразделяется на три крупных категории: учетные показатели, показатели, основанные на применении метода дисконтирования денежных потоков, и так называемые рыночные измерители. Учетные показатели играют до сих пор главенствующую роль в оценке. Их бухгалтерский генезис, несмотря на хронические недостатки, связанные с недоучетом рисков, времени и реальной стоимости, тем не менее делает их удобными и понятными в употреблении. Измерители, основанные на методе дисконтирования денежных потоков, представляют собой новое поколение показателей, а их использование расширяется. Помимо экономической прибыли они включают ее модификации, а также показатели суммарной доходности акционеров и бизнеса, добавленной ценности корпорации. Суммарная доходность акционеров (TSR - Total Shareholder Return) измеряет историческую доходность инвесторов-акционеров. Это внешний, или обращенный к рынку показатель. Суммарная доходность бизнеса (TSB- Total Return on Business) измеряет историческую доходность, заработанную компанией, и представляет пороговую ставку доходности для будущих показателей доходности. Этот измеритель обращен внутрь компании. Добавленная ценность (EV+) внешне схожа с экономической прибылью, так как является абсолютным измерителем. Данный показатель спроектирован как обращенный в будущее измеритель ценности, которую компания могла бы иметь при условии, если окажется способной получить прибыль и денежные потоки в соответствии с прогнозами финансовых аналитиков.