Международный кредит

Вторая строка рис. 8.1 показывает, что Вперед важная форма мировых экономических отношений – международный кредит. Он предполагает предоставление странами друг другу денежных или товарных ресурсов в долг, т.е. на условиях возвратности, платности и срочности. При этом в качестве кредиторов и заёмщиков могут выступать как отдельные частные фирмы и госучреждения, так и правительства стран, регионов, городов, а также различные международные организации. К примеру, от России в 1990-х годах активно занимали за рубежом не только федеральные власти, но и Республика Саха́ (Якутия), Ставропо́льский край, Нижегородская область.

Ведущими финансово-кредитными центрами мира являются следующие четыре (табл. 8.2). Так, Международный валютный фонд, или МВФ (англ. International Monetary, Fund, IMF – Ай-Эм-Эф), – это специализированное учреждение ООН, призванное содействовать торговому, валютному и кредитному сотрудничеству входящих в него стран (в конце 2000 года их было уже 182 против 49 в 1947 году).

Таблица 8.2

Основные финансово-кредитные центры мира

|

Название международного финансового института |

Год вступления в действие |

Число членов в конце XX века |

|

Международный валютный фонд (МВФ) |

1947 |

182 |

|

Международный банк реконструкции и развития (МБРР), или Всемирный банк |

1947 |

181 |

|

"Парижский клуб" стран-кредиторов |

1056 |

18 |

|

"Лондонский клуб" банков-кредиторов |

- |

>600 |

Капитал МВФ составляют взносы государств-членов. При этом каждое имеет определённую квоту (долю) в капитале, исходя из своего места в мировой экономике. Поэтому львиная доля в средствах Фонда, а значит, и наибольшее число голосов принадлежит передовым странам Запада. Именно они решают вопросы о предоставлении кредитов странам-заёмщикам. К примеру, наивысший процент голосов (на 1 октября 2000 года) сосредоточен у США и Японии (соответственно 17,3 и 6,2%). Доля России пока скромнее – 2,78%.

С МВФ тесно связан Международный банк реконструкции и развития (МБРР), или Всемирный банк (англ. International Bank for Reconstruction and Development, World Bank), – тоже учреждение ООН, основанное одновременно с МВФ и специализирующееся на содействии странам-участницам (а их 181) в кредитах и инвестициях. Заметим, что подобные Всемирному банку финансово-кредитные институты существуют и на региональных уровнях. Например, в Европе – Европейский банк реконструкции и развития (ЕБРР).

Важную роль в сфере международного кредитования играют также два "клуба" (объединения) тех государств или частных банков, которые дают кредиты иностранным заёмщикам и хотели бы совместными усилиями обеспечивать надёжность их возврата. В частности, "Парижский клуб" стран-кредиторов был организован в 1956 году ^западноевропейскими государствами, а в 1999 году объединял уже 18 участников. Он занимается реструктуризацией (урегулированием) внешней задолженности развивающихся стран членам клуба (списание или отсрочка долгов, изменение условий их погашения, пересмотр кредитных процентов, распределение убытков от неплатёжеспособности стран-заёмщиков и пр.).

В том же направлении действует и другой подобный финансовый институт – "Лондонский клуб" банков-кредиторов, который на временной и переменной основе объединяет группу из нескольких сотен (в 2000 году – около 600) коммерческих банков разных стран с целью совместного улаживания зарубежных долгов этим банкам.

Россия тоже принимает участие в работе Парижского и Лондонского клубов (с 1997 года) с той целью, чтобы регулярно уточнять и упорядочивать свои денежные выплаты этим кредиторам по советским и собственным долгам (при разделе оставшегося от СССР наследства Российская Федерация взяла на себя его внешние долги, получив взамен часть бывшей общесоюзной собственности).

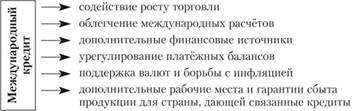

Положительная роль международного кредита (рис. 8.9) проявляется прежде всего в том, что он содействует росту торговли между странами и облегчает денежные расчёты между ними (так как продажа в кредит не требует немедленной оплаты поставок наличной валютой). Кредит, кроме того, даёт дополнительные финансовые источники для решения странами неотложных социально-экономических проблем (расширение и модернизация производства, развитие здравоохранения и образования, поставки продовольствия и пр.), что особенно важно для развивающихся государств.

Рис. 8.9. Позитивная роль международных кредитов

Внешние займы, далее, служат целям финансовой стабилизации. Они, в частности, помогают урегулировать пассивный платёжный баланс той или иной страны (когда отрицательное сальдо баланса покрывают денежной ссудой), а также способствуют поддержанию устойчивости курса валют и борьбе с инфляцией (для этого страны создают за счёт кредитов специальные стабилизационные фонды финансовых средств). Наконец, кредитование может быть дополнительно полезным для страны-кредитора, когда она предоставляет так называемые связанные кредиты, т.е. с условием закупки на них продукции её же производителей.

К примеру, Япония использует связанные кредиты при строительстве трубопрово́дов в Китае с одновременными поставками туда своих груб. В результате японская сторона получает дополнительные рабочие места в своих сталелитейной и машиностроительной отраслях и гарантированный сбыт предназначенной для Китая продукции.

Однако наряду с положительным внешние заимствования способны порождать и отрицательные эффекты. Так, злоупотребление кредитами, их экономически необоснованное или неэффективное использование могут превратить страну в несостоятельного должника, и тогда кредиторы могут нести потери. К примеру, убытки того же ЕБРР от российского моратория-дефолта и девальвации рубля 1998 года составили около 240 млн долл.

Кроме того, чрезмерные внешние долги, с учётом их дорогостоящего обслуживания (значительных процентных выплат и погашения), истощают страну-дебито́ра, порождая финансовые кризисы бедность и подрывая перспективы её развития.

Причём в условиях современной глобализации хозяйственной жизни даже локальные[1] (скажем, где-нибудь в Мексике или па Тайване) финансовые кризисы несут угрозу всем странам. Своими банкротствами, долговыми мораториями и дефолтами они могут вызывать обвалы курсов акций и валют, биржевые потрясения, неплатежи, взлёт цен и другие нарушения повсюду в мире.

Вот почему экономически сильные государства (доноры[2] МВФ и Мирового банка) так "возятся" со странами-получателями кредитов или финансовой помощи (реципиенРеципие́нт (от лат. recipere – получать, принимать) – тот, кто получает, принимает что-либо в качестве дара, помощи; получатель.}}), продолжая кредитовать их даже в ситуации банкротства, рефинансируя их долги, удлиняя сроки возврата, частично списывая задолженности и пр.

И вот почему ΜВФ контролирует ряд экономических показателей своих дебиторов (собираемость налогов, доходы и расходы бюджета, степень рыночности и эффективности экономики), требуя от них "финансовой прозрачности", проведения независимого аудита, соблюдения определённых правил и норм. В случае же нарушения последних (к примеру, нецелевого использования заёмных средств) МВФ может подвергнуть страну-заёмщика санкциям[3] (скажем, приостановит кредитование). Всё тут логично, ибо увязшему в долгах следует быть готовым уступать кредитору. Не зря Библия остерегает: "должник делается рабом заимодавца" (36-Пр 22:7).

В конце 1990-х годов выявилась группа из двадцати основных мировых кредиторов и дебиторов – так называемая "большая двадцатка". В неё входят 7 стран-доноров, которые уже известны нам как "большая семёрка" (с. 292), Европейский союз (тоже выступающий в качестве донора) и 12 реципиентов – стран с развивающимися рынками (Бразилия, Индонезия, Китай, Корея, Россия и др.).

И всё же плюсы международного кредитования несомненно перевешивают возможные минусы, поэтому оно стремительно развивается. Наряду с увеличением кредитных потоков через традиционные каналы Западной Европы и Северной Америки набирают силу новые крупные финансово-кредитные центры в развивающихся странах [Сингапур, китайский Сянга́н (бывший Гонконг), Кувейт и др.] появляются новые формы кредитных отношений.

В частности, возрастает число так называемых кредитных линий, т.е. долгосрочных соглашений между кредиторами и заёмщиками, благодаря которым последние получают гарантированное кредитование своих хозяйственных проектов на длительную перспективу. Такой "линейный" кредит осуществляется порциями (или тра́ншами[4]), периодически поступающими к заёмщику либо по специальному графику, либо по мере необходимости, когда "приготовленные" кредитные суммы "ждут своего часа" в так называемом режиме "стэнд бай" (от англ, stand by – быть наготове, в резерве), т.е. в состоянии постоянной готовности к использованию.