Методы преодоления валютно-кредитных кризисов

История валютно-кредитных кризисов указывает на ключевую роль антикризисных мер, направленных на скорый выход из кризиса и смягчение его последствий. Опыт национальных властей и денежно-кредитных регуляторов по выходу из валютно-кредитных кризисов свидетельствует об использовании похожих методов и инструментов антикризисной политики. К антикризисным мерам относят: методы денежно-кредитного (монетарного) стимулирования, методы поддержки уязвимых кредитно-финансовых институтов (финансового сектора), методы фискального стимулирования экономики (рис. 14.1). Соответственно, антикризисными инструментами являются все кредитно-финансовые инструменты, которые используются в случае кризиса для снижения его негативного влияния на субъекты экономики (ставки кредита, налоги, льготы, бюджетные субсидии, бюджетные кредиты, формы валютно-финансового и кредитно-банковского оздоровления, госгарантии, реструктуризация активов и др.).

Использование тех или иных методов, его масштабы зависят от уровня экономического развития страны, макроэкономической политики, валютно-финансовых возможностей государства (наличие достаточных средств – международные резервы центробанков, стабилизационные фонды и др.).

Монетарное стимулирование экономики осуществляется центральными банками и другими денежно-кредитными властями. Традиционно оно сочетает в себе смягчение монетарной политики и предоставление ликвидности кредитно-банковским институтам. Рассмотрим основные методы монетарного стимулирования.

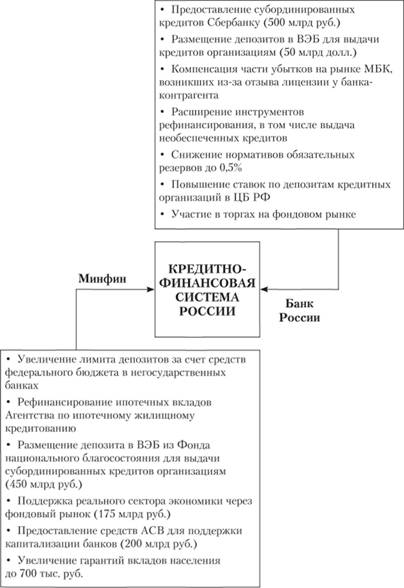

Рис. 14.1. Методы преодоления валютно-кредитного кризиса

Снижение официальных ставок центрального банка. Как показывает история, это один из наиболее действенных методов на начальном этапе финансового кризиса, который следует применять как можно быстрее. Например, во время Великой депрессии ФРС США только через 4 месяца после краха на Wall Street снизила учетную ставку с 6 до 4%. Во время глобального кризиса США прибегли к самому масштабному вмешательству в экономику со времен Великой депрессии и изменению всей американской финансово-кредитной и банковской системы. Американское правительство и ФРС часто вмешиваются в ситуацию на рынках, когда в этом есть необходимость. Однако во времена прежних кризисов это вмешательство ограничивалось снижением учетной ставки. Например, бывший глава ФРС А. Гринспен после разорения компаний отрасли информационных технологий в начале 2000-х гг. снизил учетную ставку до 1%, что оказалось достаточным для постепенной стабилизации рынков и преодоления рецессии.

Центральным банкам принадлежит ключевая роль в преодолении кризисов. После окончания первой волны глобального финансового кризиса центральные банки приступили к новому снижению процентных ставок в связи с ухудшением ситуации в мировой экономике (табл. 14.2). В мае 2012 г. центральные банки Австралии, Бразилии и Вьетнама снизили спои ставки, а центральный банк Дании снижал ставки дважды. Народный банк КНР снизил официальную процентную ставку впервые с 2008 г. До этого процентная ставка повышалась несколько раз в 2011 г. на фоне роста инфляции.

Таблица 14.2

Официальные процентные ставки центральных банков

|

Центральный банк |

Ключевая процентная ставка |

Текущая ставка, % |

Дата последнего изменения |

|

ФРС США |

Federal Funds Rate |

0,00-0,25 |

16.12.2008 г. |

|

ЕЦБ |

Refinancing Tender |

0,75 |

05.07.2012 г. |

|

Банк Англии |

Bank Rate |

0,50 |

05.03.2009 г. |

|

Банк Японии |

Overnight Call Rate Tatget |

0,00-0,10 |

19.12.2008 г. |

|

Банк Канады |

Overnight Rate |

1,00 |

08.09.2010 г. |

|

Центральный банк Швеции (Riksbank) |

Repo Rate |

1,00 |

20.02.2013 г. |

|

Резервный банк Австралии |

Cash Rate |

3,00 |

05.12.2012 г. |

|

Резервный банк Новой Зеландии |

Official Cash Rate |

2,50 |

09.03.2011 г. |

|

Центральный банк Норвегии |

Sight Deposit Rate |

1,50 |

14.03.2012 г. |

Расширение рефинансирования кредитно-финансовых институтов предполагает удлинение сроков выдаваемых кредитов, расширение списка активов, принимаемых в качестве обеспечения, снижение процентных ставок, увеличение размера кредитов. Например, в начале последнего глобального кризиса Банк России организовал беззалогопое кредитование. А ФРС США разработала ряд программ для предоставления краткосрочных обеспеченных кредитов ключевым институтам финансовой системы. С сентября 2008 г. была запущена программа кредитования паевых инвестиционных фондов под залог ценных бумаг (Asset-Backed Commercial Paper Money Market Mutual Fund Liqudity Facility, AMLF). С октября 2008 г. ФРС приступила к реализации двух кредитных программ: для коммерческих банков – программы дополнительного кредитования под залог ценных бумаг (Commercial Paper Funding Facility – CPFF); программы кредитования инвесторов денежного рынка (Money Market Investors Funding Facility – MMIFF). Банк Англии позволил банкам обменять неликвидные ипотечные ценные бумаги на бумаги Казначейства Великобритании на срок до трех лет.

Крупномасштабная покупка центральными банками государственных и корпоративных бумаг. Как правило, после снижения официальных ставок центральные банки начинают проводить операции на открытом рынке с целью повышения ликвидности банковской системы. Например, Банк Японии проводил программы покупки во время финансового кризиса 1990-х гг. и 2007–2009 гг., приобретая государственные и корпоративные облигации, коммерческие бумаги, биржевые фонды акций, бумаги инвестиционных компаний, работающих на рынке недвижимости. ФРС США провела две масштабных программы покупки казначейских бумаг, бумаг ипотечных агентств, обеспеченных ипотечными кредитами, а также долговых ценных бумаг ипотечных агентств. С ноября 2008 г. началась реализация крупнейшей для ФРС программы выкупа ипотечных облигаций, выпушенных или гарантированных государственными ипотечными агентствами (Mortgage Backed Securities Purchase Program). В марте 2009 г. стартовала программа выкупа казначейских обязательств, объем которой составил 300 млрд долл.

ЕЦБ осуществлял покупку частных ипотечных облигаций, а также государственных облигаций некоторых стран еврозоны. Банку Англии в 2011 г. пришлось увеличить объемы покупки средне- и долгосрочных государственных ценных бумаг, опасаясь очередного замедления экономического роста.

Предоставление валютной ликвидности банкам и другим кредитно-финансовым институтам за счет валютных резервов или своп-линий между центральными банками. Международные резервы Банка России росли впечатляющими темпами до августа 2008 г. (596,5 млрд долл.). В связи с мировым финансовым кризисом ежемесячно международные резервные активы Банка России уменьшались, что было связано и со снижением мировых цен на нефть, и погашением долгов российских компаний, и колебаниями курса доллара по отношению к евро. Только за сентябрь – октябрь объем резервов сократился почти на 98 млрд долл. Это было вызвано продажей Банком России иностранной валюты на валютном рынке на сумму 57,5 млрд долл. для поддержания курса рубля. Во время кризиса в результате валютных интервенций Россия потеряла более 200 млрд долл. валютных резервов или около 13% ВВП.

Своп-линия между центральными банками (swap line) – это соглашение между центральными банками о покупке на короткий срок иностранной валюты в обмен на национальную, с обратной операцией в будущем по фиксированным курсам. ФРС США организовала своп-линии с ЕЦБ, Банком Англии, Банком Японии, Банком Канады и Национальным банком Швейцарии. Центральные банки покупали у ФРС доллары в обмен на национальную валюту. Далее они предоставляли национальным финансовым институтам долларовые займы по ставкам выше рыночных. По наступлении срока платежа центробанки продавали ФРС доллары по тому же курсу в обмен на национальную валюту и уплачивали проценты. За период с декабря 2007 г. по февраль 2010 г. все своны были выплачены, и ФРС получила процентов на сумму 5,8 млрд долл. По данным МВФ и Всемирного банка, на конец октября 2008 г. объем расходов денежных властей на преодоление кризисов банковских систем составил: в Нидерландах – 44% ВВП, Великобритании – 25% ВВП, Германии и Франции – 19% ВВП, России – 10% ВВП, США – 8% ВВП.

Снижение нормы резервирования. Этот метод был основным для России в начале глобального кризиса 2007–2009 гг. К середине октября 2008 г. нормативы обязательных резервов по всем категориям обязательств были снижены до 0,5% (с 4,5% по обязательствам перед банками-нерезидентами; с 1,5% – по обязательствам перед физическими лицами в рублях; с 2,0% – по иным обязательствам). И только 1 мая 2009 г. Банк России их повысил до 1%.

Методы поддержки уязвимых кредитно-финансовых институтов (финансовое оздоровление) включают повышение капитализации в том числе рекапитализацию, покупку проблемных активов и государственные гарантии по активам и обязательствам (в первую очередь, гарантии по вкладам в банках).

Повышение капитализации предполагает увеличение капитала финансового института путем предоставления ему субординированного кредита и (или) приобретения акций. Субординированный заем (кредит) – заем (кредит), привлеченный кредитной организацией на срок не менее пяти лет, который не может быть истребован кредитором ранее окончания срока действия договора, если заемщик не нарушает его условия. Проценты по данному кредиту не могут превышать размера официальной ставки центрального банка и не могут меняться в течение срока договора.

Рекапитализация кредитно-финансового института представляет собой его частичную национализацию за счет средств государства. Оно получает либо блокирующий пакет акций (от 25%), который позволяет оказывать существенное влияние на работу института, либо контрольный пакет (50% + 1 акция или более), обеспечивающий полный контроль. В результате финансовый институт, как правило, возвращается в стабильное состояние при росте основных своих показателей. Происходит рост цен на его акции. Через несколько лет государство продает свой пакет акций.

Приведем примеры оказания помощи кредитно-финансовым институтам, оказавшимся на грани банкротства во время глобального кризиса 2007–2009 гг. В марте 2008 г. ФРС спасла от банкротства инвестиционный банк Bear Steams, предоставив срочный кредит на его покупку банкуJP Morgan в объеме 30 млрд долл. В конце августа 2008 г. правительство США решило национализировать ипотечные агентства Fannie Мае и Freddie Mac. Кроме того, стартовала Программа предоставления банкам дополнительного капитала (Capital Purchase Program – СРР), на которую было выделено 250 млрд долл. Первыми получили дополнительный капитал восемь крупнейших американских коммерческих банков, включая Bank of America и Citigroup. Государство приобретало привилегированные акции финансовых институтов на неопределенный срок. Получатели средств должны выплачивать Казначейству США дивиденды в размере 5% по привилегированным акциям первые пять лет после получения взносов в капитал и 9% в последующие годы. В январе 2009 г. была начата Программа выдачи государственных гарантий по активам (Asset Guarantee Program – AGP). Ее суть состояла в предоставлении гарантий крупнейшим американским финансовым институтам по потерям в связи с наличием на балансе "плохих" активов. Со временем гарантии были отозваны, и программа оказалась прибыльной для правительства. Citigroup заплатил за предоставленные гарантии 2,2 млрд долл. в виде ценных бумаг, Bank of America – 425 млн долл.

Бельгийско-голландская финансовая группа Fortis стала первой европейской компанией, получившей крупную финансовую помощь от государства. Foriis является не только крупнейшей финансовой группой (более 1,5 млн семей, т.е. около половины населения Бельгии, являются ее клиентами), но и крупнейшим работодателем в частном секторе страны. Считая, что коллапс банка такого масштаба недопустим, 28 сентября 2008 г. правительства Голландии, Бельгии и Люксембурга предоставили Foriis средства в размере 11,2 млрд евро (крупнейший вклад – 4,7 млрд евро – был сделан Бельгией, Голландия и Люксембург внесли 4 и 2,5 млрд евро соответственно) в обмен на его частичную национализацию. За Fortis вскоре последовал один из основных его конкурентов – франкобельгийский банк Dexia, являющийся одним из крупнейших кредиторов местных органов власти. Обеспокоенность, вызванная ситуацией вокруг Fortis, а также слухи о финансовых проблемах, возникших у Dexia в результате значительных убытков от операций на американском рынке, привели к снижению стоимости его акций на 30% за один день. На следующий день правительства Франции, Бельгии и Люксембурга приняли решение о выделении 6,4 млрд евро на поддержание капитала банка и восстановление доверия к нему. Два этих случая заставили экономическое сообщество говорить об опасности возникновения "эффекта домино".

В последующие дни стало известно, что еще несколько крупных банков Европы оказались в крайне затруднительном положении. Было объявлено об экстренной национализации британского ипотечного банка Bradford & Bingley (табл. 14.3). В Германии второй по величине банк в секторе коммерческой недвижимости – Hypo Real Estate Group – столкнулся с нехваткой средств и оказался на грани неплатежеспособности. После достаточно длительных переговоров 5 октября 2008 г. было принято решение о том, что Бундесбанк и консорциум частных банков Германии предоставят Hypo Real Estate особую кредитную линию в размере 50 млрд евро под государственную гарантию.

Таблица 14.3

Меры государственной помощи "проблемным" банкам Великобритании

|

Банк |

Меры |

Дата |

|

Northern Rock |

Национализирован |

22.02.2008 г. |

|

Bradford & Bingley |

Национализировано ипотечное подразделение, розничное продано группе Santander |

29.09.2008 г. |

|

Heritable Bank |

Продан ING Direct N. V. |

07.10.2008 г. |

|

Kaupthing Edge |

Продан ING Direct N. V. |

08.10.2008 г. |

В Ирландии 30 сентября 2008 г. было принято решение о предоставлении государственных гарантий по обязательствам (розничным и коммерческим депозитам и облигациям) шести крупнейших банков страны (в их числе Allied Irish Banks) на срок два года. Сумма таких гарантий оценивается в 400 млрд евро. Это решение мгновенно вызвало критику со стороны правительства Соединенного

Королевства, обеспокоенного тем, что подобная мера дает ирландским банкам преимущество по сравнению с их британскими конкурентами, имеющими дочерние компании в Ирландии (в их числе такие крупные банки, как Royal Bank of Scotland и HBOS). Великобритания настаивала на необходимости распространить гарантию на обязательства действующих в Ирландии филиалов британских банков. В результате большинство британцев начало переводить свои сбережения в ирландские банки, что привело к оттоку капитала из британской кредитно-банковской системы. Британские власти после этого заявили о планах по расширению госгарантий по депозитам в отечественных банках. Правительство Германии 5 октября 2008 г. также объявило о готовности предоставить полную гарантию по сберегательным вкладам физических лиц, не затрагивающую счета компаний. Подобные шаги предприняли правительства Греции, Австрии, Дании, Швеции, Исландии и других стран (табл. 14.4).

Таблица 14.4

Размеры страхового возмещения по вкладам

|

Страна |

Сумма страхового возмещения |

|

Великобритания |

85000 £ с 2011 г. С октября 2008 г. 50 000 £ вместо 35 000 £ |

|

США |

250000$ вместо 100000$ (действие до декабря 2013 г.) |

|

Япония |

10000000 ¥ (без изменений) |

|

Франция |

100 000 € с 31.12.2010 г. |

|

Финляндия |

100 000 € с 31.12.2010 г. |

|

Австрия |

Без ограничений |

|

Германия |

Без ограничений по вкладам населения |

|

Ирландия |

Без ограничений |

|

Греция |

100 000 € с 31.12.2010 г. |

|

Россия |

700000 RuR (= 22580$) вместо 400000 RuR с октября 2008 г. |

Повышение размера страхового покрытия положительно повлияло на настроения граждан, что позволило избежать паники населения и значительного оттока капитала.

План Г. Полсона (по имени автора – министра финансов США) или TARP (программа освобождения от проблемных активов – Troubled Asset Relief Program) предполагал выкуп Минфином США проблемных ипотечных ценных бумаг у банков и других финансовых компаний на общую сумму 700 млрд долл.

В России было определено, что средства Фонда национального благосостояния (ФНБ) в размере 450 млрд руб. размещаются в депозиты во Внешэкономбанке до 31.12.2019 г. под 7% годовых. За счет этих средств Внешэкономбанк предоставляет субординированные кредиты кредитным организациям на срок не менее пяти лет под 8% годовых. Банк России предоставил Сбербанку России субординированные кредиты без обеспечения на общую сумму 500 млрд руб. Государственная корпорация "Агентство по страхованию вкладов" (АСВ) была наделена функциями по финансовому оздоровлению банков. В целях поддержания стабильности банковской системы и защиты интересов вкладчиков и кредиторов банков при наличии признаков неустойчивого финансового положения банков Банк России и АСВ вправе осуществлять меры по предупреждению банкротства банков, являющихся участниками системы обязательного страхования вкладов физических лиц в банках РФ. К этим мерам относятся:

1) оказание финансовой помощи лицам, приобретающим акции (доли в уставном капитале) проблемного банка в размере, позволяющем определять решения банка по вопросам, отнесенным к компетенции общего собрания его учредителей;

2) оказание финансовой помощи банкам, приобретающим имущество и обязательства проблемного банка или их часть;

3) оказание финансовой помощи банку при условии приобретения АСВ и (или) инвесторами акций банка;

4) организация торгов по продаже имущества, являющегося обеспечением исполнения обязательств проблемного банка, в том числе перед Банком России и др.

Законом определены два механизма финансовой поддержки проблемных банков:

– полномасштабная санация с участием частных инвесторов или АСВ в качестве покупателя акций при отсутствии инвесторов на первоначальном этапе;

– передача части обязательств и активов из проблемного банка в устойчивый с последующей ликвидацией проблемного банка.

Первый механизм был задействован при санации 15 из 18 банков, столкнувшихся с проблемами в конце 2008 г. Были найдены инвесторы, которым АСВ оказывало финансовую помощь на условиях возвратности и платности. Выкуп проблемных активов осуществлен в восьми банках. В трех банках был применен второй механизм. К началу 2012 г. успешно завершена санация 12 банков.

Рис. 14.2. Меры по поддержке финансовой системы России

13 октября 2008 г. Президент РФ Д. А. Медведев подписал пакет законов, направленных на преодоление кризисных явлений. Пакет мер по преодолению кризиса можно разделить на пять частей, адресованных пяти получателям: корпоративному сектору, банковской системе, фондовому рынку, частным вкладчикам банков, системообразующим банкам. Законы предусматривали выделение правительством в 2008–2009 гг. около 2,45 трлн руб. для преодоления финансового кризиса. Еще 2,3 трлн руб. составила поддержка банковской системы Банком России и Минфином России (рис. 14.2).

Во время долгового кризиса в Еврозоне особо пострадавшие страны вынуждены оказывать поддержку кредитно-банковскому сектору. Например, в июле 2012 г. Еврокомиссия одобрила программу рекапитализации ряда испанских банков. Рекапитализация банков является одним из требований, выдвинутых Евросоюзом в обмен на обещание выделить Испании до 100 млрд евро на оказание помощи финансовому сектору.

Фискальное (бюджетно-налоговое) стимулирование экономики во время финансовых кризисов призвано заменить падающий совокупный спрос спросом со стороны государственного бюджета. Фискальное стимулирование необходимо, когда финансовый кризис распространяется на реальный сектор экономики, начинаются рост безработицы, сокращение производственных мощностей.