Методы дисконтирования денежных потоков и капитала

Одним из методов учета финансовых бизнес-рисков является дисконтирование денежных потоков и капитала. Коэффициент пересчета, используемый для приведения будущего денежного потока к текущей стоимости и отражающий ожидаемую или требуемую ставку дохода, называют ставкой дисконтирования (в российской практике встречаются синонимичные названия показателя – ставка дисконта, коэффициент дисконтирования, норма дисконтирования). Другими словами, ставка дисконта – это уровень приемлемой доходности капитала при вложении его в конкретную операцию или бизнес-проект.

Расчет ставки дисконтирования зависит от типа денежного потока: для собственного капитала ставка дисконтирования равна требуемой собственником ставке отдачи на вложенный капитал (наиболее применимы методы кумулятивного построения и модель оценки капитальных активов – САРМ); для всего инвестированного капитала – на уровне средневзвешенной стоимости капитала (модель WACC).

Метод кумулятивного построения (метод суммирования, кумулятивный метод) основан на формировании ставки дисконта как суммы безрисковой ставки дохода и надбавок за риск инвестирования в конкретное предприятие. Метод наилучшим образом учитывает все виды рисков инвестиционных вложений, связанных как с макроэкономическими и отраслевыми факторами, так и со спецификой бизнеса.

Расчет ставки дисконтирования методом кумулятивного построения осуществляется по формуле

где DR – ставка дисконтирования; DRB – безрисковая ставка дохода; RI – премия за риск вида I, N – количество рисков, принимаемых в расчет.

Под нормой дисконта понимается безрисковая норма дисконта, выраженная в долях единицы. Норма дисконта отражает скорректированную с учетом инфляции минимально приемлемую для инвестора доходность вложенного капитала при альтернатив-

ных доступных на рынке безрисковых направлениях вложений. В современных российских условиях таких направлений практически нет, поэтому норма дисконта обычно считается постоянной во времени и определяется путем корректировки доходности доходных альтернативных направлений вложения капитала с учетом факторов инфляции и риска.

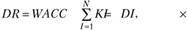

Для оценки коммерческой эффективности инвестиций зарубежные специалисты по управлению финансами рекомендуют использовать коммерческую норму дисконта, установленную на уровне средневзвешенной стоимости капитала, как сумма взвешенных ставок отдачи на собственный капитал и заемные средства, где в качестве весов выступают доли собственных и заемных средств в структуре капитала:

где DR – ставка дисконтирования (средневзвешенная стоимость капитала WACC); KI – стоимость привлечения капитала из источника I, DI – доля капитала из источника I в общей структуре капитала предприятия; N – количество источников капитала, принимаемых в расчет.

Обычно данную формулу раскладывают по отдельным составляющим капитала на заемный капитал, скорректированный на ставку налогообложения (если расходы предприятия по обслуживанию заемных средств учитываются в себестоимости и потому нс облагаются налогом), и на акционерный капитал отдельно по обыкновенным и привилегированным акциям.

Как известно, на практике самой распространенной процедурой является выбор процентной ставки для расчета текущей стоимости исходя из ставок, преобладающих на денежном рынке страны по состоянию на текущий момент. Применительно к инвестиционным ресурсам государственных органов управления часто используется ставка дисконтирования на уровне ставки рефинансирования ЦБ РФ, что не всегда оправдано. Некоторые российские ученые для определения стоимости инвестиционных ресурсов и соответственно коэффициента дисконтирования предлагают ориентироваться на показатели инфляции и изменение рейтинга ценных бумаг.

Для оценки надбавок за риск широко используется метод экспертного определения премий за риск. Ставка дисконтирования определяется как сумма безрисковой ставки дохода и суммы экспертных оценок премий за риск и может быть представлена характеристикой учитываемых параметров риска (табл. 6.8).

Таблица 6.8

Расчет ставки дисконтирования с помощью кумулятивного метода и характеристика премий за риск, связанных с инвестированием в конкретное предприятие

|

Направления оценки риска |

Характеристика параметров риска |

Вероятный интервал значений, % |

Наиболее вероятное значение, % |

|

Безрисковая ставка дохода (без учета инфляции) |

Устанавливается на уровне доходности безрисковых государственных ценных бумаг конкретного территориального образования |

0-6 |

5,7 |

|

Руководящий состав: ключевая фигура, качество управления |

Наличие квалифицированного управленческого персонала, характеристика ключевой фигуры (личностные, деловые качества, влияние на политику компании), оценка сложившейся практики управления |

0-5 |

2 |

|

Размер компании |

Крупное, среднее, малое предприятие; монопольная или конкурентная форма рынка с позиции предложения, (чем больше размеры объекта оценки и степень монополизации в данном сегменте рынка, тем меньше риск) |

0-5 |

4 |

|

Финансовая структура (источники финансирования предприятия, зависимость от внешних источников) |

Устанавливается по данным финансового анализа оптимальность структуры капитала в совокупности с учетом и оценкой конкретной сферы деятельности (показатели оборачиваемости), размерами предприятия, соотношением постоянных и переменных затрат, формой институционального управления (политикой руководства), в сопоставлении со среднеотраслевыми показателями в данном регионе |

0–5 |

1 |

|

Товарная и территориальная диверсификация |

Оценка структуры товарной специализации бизнеса: наличие сегментов бизнеса (территориальных или операционных); оценка рыночных факторов работы компании в конкретных сегментах рынка (коммуникационная доступность и качество транспортных и логистических услуг, дружественность местных органов управления и регулирования в данной сфере деятельности, уровень монополизации). Для монопольного бизнеса премия за риск равна 0 |

0–5 |

2 |

|

Диверифицированность клиентуры |

Изучение клиентской базы путем опросов, анкетирования, анализа договоров и контрактов: наличие постоянных клиентов, количество различных категорий потребителей, зависимость от крупных заказчиков |

0-5 |

1 |

|

Уровень и прогнозируемость доходов |

Оценка ретроспективных финансовых результатов за 3–5 лет работы компании, установление обоснованности бизнес-плана компании в сравнении с динамикой и тенденциями развития конкретной сферы деятельности в стране и регионе |

|

4 |

|

Прочие особенные риски |

Оценка специфических (форма собственности, нахождение или использование аренды имущества, ненадежность поставщиков) и при необходимости макроэкономических рисков (государственная поддержка, фондовый рынок, отсутствие стабильности в развитии сферы деятельности). Страновые риски, как правило, учитываются в безрисковой норме дохода |

0–5 |

2 |

|

Ставка дисконтирования |

21,7 |

||

Кумулятивный метод имеет как достоинства, так и недостатки. Главными его недостатками можно назвать субъективность оценок по поводу различных рисков конкретного объекта оценка и размытость учета прочих рисков, что на практике иногда приводит к неточным результатам. Однако все же данный метод имеет ряд веских преимуществ по сравнению с некоторыми другими методами. Это прежде всего детальный учет основных факторов риска, связанных с инвестированием средств в конкретное предприятие. И, наконец, данный метод применяется для определения ставки дисконтирования в странах со слабо развитым фондовым рынком, поэтому наиболее распространен в России.

Другим методом расчета ставки дисконтирования денежных потоков, широко применяемым в экономической практике, является модель оценки капитальных активов – САРМ У. Шарпа (см. параграф 5.4), им же была разработана модель оценки доходности финансовых активов.

Ставка дисконтирования по модели Шарпа определяется по формуле

где  – требуемая (ожидаемая) норма дохода на собственный капитал анализируемого предприятия;

– требуемая (ожидаемая) норма дохода на собственный капитал анализируемого предприятия;  – доходность безрисковых (абсолютно надежных, обычно государственных) ценных бумаг;

– доходность безрисковых (абсолютно надежных, обычно государственных) ценных бумаг;  – доходность за текущий период в среднем на рынке ценных бумаг; β – коэффициент, отражающий уровень риска вложений в данное предприятие, рассчитывается на основе статистических данных;

– доходность за текущий период в среднем на рынке ценных бумаг; β – коэффициент, отражающий уровень риска вложений в данное предприятие, рассчитывается на основе статистических данных;  – дополнительная норма дохода за риск инвестирования в конкретную компанию (несистематические риски);

– дополнительная норма дохода за риск инвестирования в конкретную компанию (несистематические риски);  – дополнительная норма дохода за риск инвестирования в малое предприятие; С – дополнительная норма дохода, учитывающая страновой риск.

– дополнительная норма дохода за риск инвестирования в малое предприятие; С – дополнительная норма дохода, учитывающая страновой риск.

Данная модель основана на анализе обширного статистического материала по фондовым рынкам и положении, что доходность ценных бумаг связана с риском прямой зависимостью: чем выше доходность, тем выше риск.

На фондовом рынке выделяются два вида рисков: несистематический (диверсифицируемый, в основном предпринимательский и финансовый, который проявляется в том, что предприятию не удастся получить ожидаемый уровень доходности из-за особенностей, присущих данному конкретному предприятию) и систематический (недиверсифицируемый, который влияет на все компании, акции которых обращаются на фондовом рынке, он определяется макрофакторами, влияние которых полностью устранить диверсификацией инвестиционных вложений нельзя).

Для учета фактора чувствительности конкретных предприятий к макроэкономическим изменениям в модели Шарпа используется показатель систематических рисков β. Большинство β-коэффициентов находятся в интервале 0,5÷2,0. При β = 1 акции компании имеют среднюю степень риска. Если β < 1, то ценные бумаги анализируемого предприятия можно считать менее рисковыми, чем в среднем на рынке. При β > 1 ценные бумаги предприятия более рисковые, чем в среднем на рынке. Если в динамике β-коэффициент увеличивается, то вложения становятся более рисковыми, но и увеличивается их доходность.

Коэффициент β может рассчитываться статистическим методом на основе информации по динамике акций на фондовом рынке и фундаментальным методом, основанным на мнении эксперта- оценщика о состоянии сферы деятельности данного бизнеса и экономики страны и региона в целом.

Из-за ограниченности информационной базы фондового рынка для открытых (публичных) компаний, а также полного отсутствия информации по закрытым компаниям возможности применения данного метода в России пока ограничены.

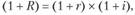

Для расчета реальной процентной ставки по кредитным ресурсам можно воспользоваться также формулой И. Фишера:

где R – номинальная ставка дисконтирования; r – реальная ставка дисконтирования; i – темп инфляции (индекс инфляции).

Для анализа и оценки бизнес-рисков могут использоваться также различные процедуры системного анализа, которые основываются на субъективных методах экспертных оценок, суждений или личного опыта, с использованием эвристических правил и представляют совокупность логических приемов отыскания истины.

Методы экспертных оценок основаны на обобщении мнений специали- стов-экспертов о вероятностях риска. Экспертами являются высококвалифицированные специалисты в определенных предметных областях. Они могут выражаться в содержательной, количественной или качественной форме.

При всем многообразии типовых схем проведения экспертиз практика часто ставит задачи, решение которых требует от организаторов проведения экспертиз применения нетрадиционных оригинальных подходов. Главная цель организации экспертизы – принятие наиболее эффективного решения, обеспечивающего адекватность оценки и выбор единственно оптимального из нескольких альтернативных вариантов.

Для подбора экспертной команды используются специальные методы (самооценки, взаимной оценки, документационный, тестирование и др.), позволяющие выявить такие обязательные черты эксперта, как: компетентность, креативность, отношение к экспертизе, конформизм, конструктивность мышления, коллективизм, самокритичность.

В качестве интегральной оценки, полученной альтернативным путем, возможно применение коэффициента достоверности суждений эксперта, полученного как отношение числа случаев выдачи экспертом рекомендаций, приемлемость которых подтверждена практикой, к общему числу случаев участия эксперта в выработке решений (рекомендаций).

Эвристические методы находят широкое применение в финансовом анализе при диагностике и оценке степени финансовых рисков.

Однако следует учитывать, что экспертная оценка уровня риска – это не решение, а лишь полезная информация, помогающая выбрать правильное решение. Назовем некоторые разновидности метода экспертных оценок: "мозговая атака" ("мозговой штурм"), Дельфи, "ПАТТЕРН" и др.

Обработка экспертных оценок при проведении групповой экспертизы проводится с целью получения обобщенных данных, а также выводов о качестве проведенной экспертизы и причинах возможных расхождений мнений экспертов. Для обработки экспертных оценок используются статистические методы, ранжирование на основе применения различных методов формирования интегральной оценки, рассчитываются коэффициент вариации, коэффициент парной ранговой корреляции (Спирмена и Кендалла), коэффициент конкордации для оценки степени согласованности мнений членов экспертной группы.

Коэффициент конкордации изменяется в пределах от 0 до 1. Чем ближе к 1 значение коэффициента конкордации, тем более согласованным является мнение экспертов относительно решаемой проблемы[1].