Методы анализа финансовых рисков

Финансовый риск - это риск, возникающий в процессе осуществления финансовых операций.

Оценка финансовых рисков проводится с целью определения вероятности и размера потерь, характеризующих величину (или степень) риска. Эта оценка может осуществляться различными методами, объединенными в три основные группы:

1) качественный анализ;

2) количественный анализ;

3) комплексный анализ.

Качественный анализ имеет своей главной задачей определить возможные виды риска, факторы, влияющие на уровень риска, а также и потенциальные области риска.

Все факторы, влияющие на степень риска, можно подразделить на внешние и внутренние. К внешним факторам относятся политическая и экономическая ситуация в стране и за ее пределами, законодательно-правовая основа предпринимательской деятельности, налоговая система, конкуренция, стихийные бедствия и др. К внутренним факторам можно отнести экономическую стратегию фирмы, степень использования ресурсов в производственно-хозяйственной деятельности, квалификацию работников, качество менеджмента и др.

В условиях рыночной экономики можно выделить пять основных областей риска в деятельности любой фирмы:

1) безрисковая область (фирма ничем не рискует и получает, как минимум, расчетную прибыль);

2) область минимального риска (фирма рискует частью или всей величиной прибыли );

3) область повышенного риска (фирма рискует тем, что в худшем случае произведет покрытие всех затрат, а в лучшем - получит прибыль намного меньше расчетной);

4) область критического риска (фирма рискует не только потерять прибыль, но и недополучить предполагаемую выручку. Масштабы деятельности фирмы сокращаются, она теряет оборотные средства, влезает в долги);

5) область катастрофического риска (деятельность фирмы приводит к банкротству).

Качественный анализ может производиться различными методами, важнейшими из которых являются метод использования аналогов и метод экспертных оценок.

Метод использования аналогов заключается в поиске и использовании сходства, подобия между явлениями, предметами, системами. Он часто применяется в том случае, если использовать другие методы оценки риска не представляется возможным. Однако применение этого метода характеризуется субъективизмом, так как большое значение имеют знания и опыт аналитика.

Метод экспертных оценок реализуется путем обработки мнений опытных предпринимателей и специалистов, выступающих в качестве экспертов. Каждому отдельно работающему эксперту предоставляется перечень возможных рисков и предлагается оценить вероятность их наступления. Затем оценки экспертов подвергаются анализу на их противоречивость: максимально допустимая разница между оценками двух экспертов по любому виду риска не должна превышать 50, что позволяет устранить кардинальные различия в оценках экспертами вероятности наступления отдельного вида риска. В результате получают экспертные оценки вероятностей допустимого критического риска или оценки наиболее вероятных потерь. При этом методе большое значение имеет правильный подбор экспертов.

Количественный анализ представляет собой определение размеров отдельных рисков, производимое математическими и статистическими методами. Могут использоваться следующие методы количественного анализа:

■ статистический;

■ оценки вероятности ожидаемого ущерба;

■ минимизации потерь;

■ математический;

■ использования дерева решений;

■ оценки риска на основе анализа финансовых показателей деятельности предприятия.

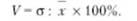

Суть статистического метода заключается в том, что изучается статистика потерь и прибылей, имевших место на данном предприятии за определенный промежуток времени, устанавливается величина и частота получения определенного результата; на основе этого составляется прогноз на будущее. С этой целью рассчитывают коэффициент вариации, который характеризует изменение (колеблемость) количественной оценки признака при переходе от одного варианта к другому. Коэффициент вариации (V) - относительная величина, поэтому на его размер не оказывают влияния абсолютные значения изучаемого показателя. Он представляет собой отношение среднего квадратического отклонения (а) к средневзвешенному значению события ( х ) и определяется в процентах:

Чем больше значение коэффициента вариации, тем сильнее колеблемость анализируемого признака. Эмпирически установлена Вперед качественная оценка различных значений коэффициента вариации:

■ до 10% - слабое изменение;

■ от 10 до 25% - умеренное изменение;

■ свыше 25% - высокое изменение.

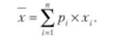

Среднее ожидаемое значение события ( х ) является средневзвешенной величиной из всех возможных результатов с учетом вероятности наступления каждого результата и определяется по формуле

где хх - абсолютное значение /-го результата;

р, - вероятность наступления /"-го результата; п - число вариантов исхода события.

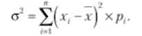

Средняя величина представляет собой обобщенную количественную характеристику и не позволяет принять решение в пользу какого-либо варианта. Для окончательного решения необходимо измерить колеблемость показателей, т.е. степень отклонения ожидаемого значения от средней величины. Мерами абсолютной колеблемости является дисперсия (а2) и среднее квадратическое отклонение (а).

Дисперсия представляет собой среднее взвешенное из квадратов отклонений действительных результатов от средних ожидаемых:

Дисперсия сигнализирует о наличии риска, но при этом скрывает направление отклонения от ожидаемого значения, так как разность берется в квадрате, а предпринимателю важен знак (±) этого отклонения, чтобы знать, прибыль (+) или убыток (-) наиболее вероятно получить при сделке.

Среднее квадратическое отклонение определяется но формуле

Оно измеряется в тех же единицах, что и варьирующий признак. Статистический метод может применяться и в несколько упрощенном виде. Известно, что количественно риск инвестора характеризуется оценкой вероятной величины максимального и минимального доходов. При этом чем больше диапазон между ними при равной их вероятности, тем выше степень риска.

В этом случае для расчета дисперсии можно использовать формулу

где Pmax>min - вероятность получения максимального и минимального доходов;

хтлх,min- максимальная, минимальная величина дохода; х- средняя ожидаемая величина дохода.

Преимуществами статистического метода оценки предпринимательского риска является его точность и несложность математических расчетов, а явным недостатком - необходимость большого количества исходных данных. Кроме того, им невозможно воспользоваться для оценки предпринимательского риска новых предприятий.

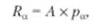

Метод оценки вероятности ожидаемого ущерба основан на том, что степень риска (R) определяется как произведение ожидаемого ущерба на вероятность того, что этот ущерб произойдет. Наилучшим является решение с минимальным размером рассчитанного показателя. Математически суть этого метода можно выразить в виде формулы

где Л - ущерб при принятии решения;

р" - степень вероятности получения ущерба.

Метод минимизации потерь основан на расчете возможных потерь при выборе определенного варианта решения задачи. С этой целью выделяют два вида потерь:

1) потери, вызванные неточностью изучаемой модели (объекта), или так называемый риск изучения (/?") (нельзя эффективно управлять объектом, о котором у менеджера существуют неясные представления);

2) потери, вызванные неточностью и неэффективностью управления, или "риск действия" (#л) (он связан с возможностью принятия неверных решений и возникновением потерь в процессе исполнения этих решений).

Средние потери в настоящем и будущем дает сумма этих потерь:

Важное значение для оценки предпринимательских рисков имеет математический метод. Суть математического метода заключается в использовании для оценки риска критерия математического ожидания, критерия Лапласа и критерия Гурвица. Основным из них является критерий математического ожидания.

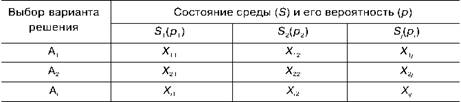

Исходные данные для расчета обычно представляются в виде таблицы (табл. 5.1).

Таблица 5.1. Данные для расчета критериев

В таблице Ху обозначает результат, который можно получить от /-го решения при том состоянии среды. Критерий математического ожидания определяется но формуле

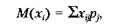

где М(.г,) - математическое ожидание результата для 1-й строки. Математическое ожидание рассчитывается по формуле

где р) - вероятность у-го состояния среды.

Оптимальным считается то решение, которому соответствует наибольший результат.

Если все состояния среды имеют равную вероятность, то для расчетов используется критерий Лапласа:

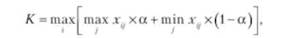

Критерий Гурвица рассчитывается но формуле

где niaxx~ - лучший результат; min х.. _ худший результат; а - параметр оптимизма.

Решение принимается по максимальному значению критерия Гурвица.

Величина параметра а принимается равной от 0 до 1 в зависимости от оценки ситуации менеджером: при оптимистическом подходе значение с/ принимается больше 0,5, при пессимистическом подходе значение а берется меньше 0,5. Если а = 1, критерий Гурийца называется максимакс, или критерий азартного игрока. При а = 0 он называется максимин, или критерий пессимиста.

Использование критерия Гурвица субъективно, так как параметр а выбирается индивидуально.

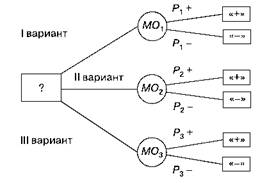

Еще одним важным методом исследования риска является моделирование задачи выбора с помощью дерева решений. Данный метод основан на графическом построении вариантов решений. Его используют тогда, когда решение принимается поэтапно или когда с переходом от одного варианта решения к другому меняются вероятности.

Дерево решений - прием, позволяющий наглядно представить логическую структуру принятия решений. Дерево решений создается при движении слева направо, а анализируется справа налево. По ветвям дерева соотносят субъективные и объективные оценки возможных событий. Следуя вдоль построенных ветвей и используя специальные методики расчета вероятностей, оценивают каждый путь и выбирают менее рискованный.

При создании дерева пункты принятия решения обозначаются квадратами, а узлы возникающих неопределенностей - кружками (рис. 5.1).

Для каждого разветвления неопределенности рассчитывается вероятность положительного и отрицательного результата, а в конце каждой финальной ветви указывается ожидаемый результат. При обратном анализе для каждого узла неопределенности на основе математического метода рассчитывается математическое ожидание (МО). Для каждого пункта принятия решения результат максимизируется. Лучшее решение принимается по максимальному результату (МО",ах).

Рис. 5.1. Дерево решений

Недостатками данного метода являются его трудоемкость и отсутствие учета влияния факторов внешней среды.