Консультирование по анализу рисков инвестиционных проектов

Подбор параметров, которые обеспечивают эффективность и финансовую реализуемость конкретного инвестиционного проекта в некоторых наиболее вероятных условиях, является базой для последующего анализа рисков. Рекомендуется строить базисный сценарий как "умеренно пессимистический". Однако консультант должен понимать сам и уметь доходчиво объяснять своим клиентам, что при реализации проекта все параметры базисного сценария изменятся. При этом реальным риском следует считать такие изменения, которые приводят либо к потере эффективности проекта, либо к нарушению условий финансовой реализуемости.

Анализ рисков предусматривает как использование количественных методов, так и изучение содержательной стороны последствий возможных изменений параметров или их неточной оценки при формировании базисного сценария.

В частности, для нашего примера следует выделить риск превышения размера инвестиций над суммой свободных средств, предназначенных для реализации проекта. Любое удорожание оборудования, строительно-монтажных работ или других затрат делает проект финансово нереализуемым. Если же этот этап будет успешно преодолен, то рисками будут падение объемов производства, снижение цен на производимую и реализуемую продукцию и повышение затрат на производство и сбыт. Риски могут быть связаны также с погодными условиями и другими обстоятельствами.

В качестве первого примера рассмотрим:

1) общее снижение цен на продукцию;

2) снижение цен на продукцию в первом году реализации проекта;

3) снижение цен на продукцию в четвертом году реализации проекта;

4) общий рост затрат на производство и сбыт продукции;

5) рост затрат на производство в первом году реализации проекта;

6) рост затрат на производство в четвертом году реализации проекта.

Часть рисков (в данном перечне 2, 3, 5, 6) связана с условиями конкретного года, например с погодой. В то же время риски общего роста затрат и общего снижения цен (1, 4), вероятнее всего, связаны с ошибками прогноза. Необходимо контролировать влияние изменений на показатели эффективности проекта и его финансовой реализуемости.

Результаты анализа представлены в табл. 9.4. Эффективность участия в проекте наименее устойчива к изменению значений параметров. Например, при снижении общего уровня цен всего на 2,1% (до 97,9% от уровня, заложенного в базисный сценарий) NPV проекта "после финансирования" становится равным нулю. Пороговым (или переключающим) значением по уровню затрат в четвертом году проекта является их рост всего на 11,28%. Аналогичные изменения в первом году реализации проекта меньше сказываются на показателях эффективности, поскольку масштаб производства еще незначителен.

Таблица 9.4

Переключающие значения параметров проекта (в % от значений, использованных в базисном сценарии)

|

Параметры |

По эффективности |

По реализуемости "после финансирования" |

|

|

"до финансирования" |

"после финансирования" |

||

|

Цены реализации – всего |

97,3 |

97,9 |

97,6 |

|

Цены реализации в первом году проекта |

57,2 |

68,9 |

89,9 |

|

Цены реализации в четвертом году проекта |

89,1 |

91,4 |

88,3 |

|

Затраты на производство – всего |

103,7 |

102,8 |

103,2 |

|

Затраты на производство в первом году проекта |

158,3 |

143,9 |

115,1 |

|

Затраты на производство в четвертом году проекта |

1,148 |

1,112 |

117,6 |

По реализуемости проект наиболее чувствителен к общему снижению цен и общему росту затрат на производство. Изменение цен и затрат, связанное с погодными условиями первого года проекта, влияет на реализуемость в большей степени, чем аналогичные изменения после выхода на проектную мощность.

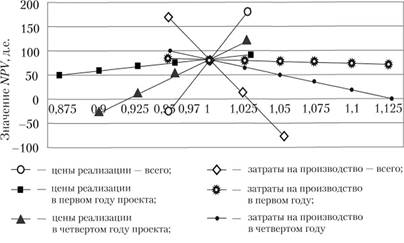

Для наглядности консультант может представить результаты анализа чувствительности в форме графиков зависимости эффективности участия в проекте от различных параметров (рис. 9.6).

В центральной точке при значениях параметров, включенных в базисный сценарий, NPV проекта равно +83,7 д.е. Чем больше угол наклона линии, характеризующей влияние параметра, тем сильнее это влияние. Точки пересечения линий с осью абсцисс соответствуют переключающим значениям параметра. Например, хорошо видно, что наиболее важным является параметр "Цены реализации – всего", для которого переключающее значение равно примерно 0,979 значения в базисном сценарии.

Ряд программных продуктов (Project Expert, "Альт-Инвест" и др.) позволяют строить аналогичные графики не только по NPV, но и по другим показателям эффективности проекта. Однако консультант, используя эти средства, должен понимать, что IRR, срок окупаемости или PI проекта являются более сложными в интерпретации показателями. При этом ничего нового такой анализ не может дать, поскольку при достижении переключающего значения по любому из параметров одновременно NPV = 0, IRR = Rate, PI = 1, а срок окупаемости в точности равен продолжительности расчетного периода.

Рис. 9.6. Зависимость NPV проекта "после финансирования" от изменения основных параметров

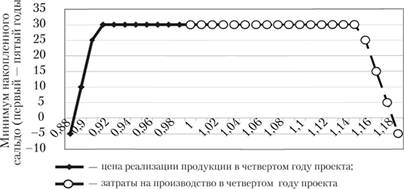

Особый интерес вызывает анализ переключающих значений по реализуемости. Типичной является картина, когда до какого-то предела изменение показателя не влияет на значение минимума накопленного сальдо. Затем с определенного момента такое влияние возникает, и в дальнейшем изменения приводят к ситуации, когда минимум накоплений становится отрицательным числом и выявляется потребность в дополнительном финансировании (рис. 9.7).

Рис. 9.7. Зависимость минимума накопленного сальдо от изменения цен и затрат на производство в момент выхода на проектную мощность

Консультант должен проявлять повышенное внимание к таким комбинациям влияний параметров на эффективность и реализуемость проектов. Общая схема анализа при нескольких участниках может быть представлена таблицей, где можно найти "истинное" переключающее значение параметра (табл. 9.5). Если хотя бы один из участников проекта не может принять участие в проекте или не видит выгоды от такого участия, то проект не состоится. Высокая эффективность и устойчивость для других участников (включая бюджет и общество) уже не имеют значения. Нужен поиск компромиссного решения, при котором все потенциальные участники заинтересованы и способны участвовать в проекте. При этом важно помнить, что для любого проекта требуется не только оценка коммерческой эффективности с позиций непосредственных участников, но и оценка проекта с позиций экономики страны. Допускается реализация только таких инвестиционных проектов, которые обеспечивают экономике страны (обществу), а также экономике региона и отрасли положительный эффект[1].

Консультант должен уметь пользоваться не только техникой проведения анализа чувствительности, но и другими приемами анализа рисков. Так, достаточно часто анализ чувствительности к погодным условиям фактически превращается в анализ сценариев. Моделируя влияние погодных условий на затраты и (или) на выручку в одном году, необходимо не упустить из виду, что проверяется влияние погоды, а не влияния изменений средних многолетних данных. Таким образом, корректным будет включение в модель ухудшения условий в одном году при равноценном улучшении в каком-то другом. Фактически возникает сценарий, т.е. факторы рассматриваются не "при прочих равных", а во взаимосвязи.

Анализ сценариев – достаточно сложный метод, требующий привлечения специалистов в той отрасли, к которой относится проект. Любой сценарий должен отражать такое сочетание параметров, которое может возникнуть в реальности. Обобщая полученные результаты, можно получить важную информацию о вероятных проблемах с будущей реализацией проекта.

В определенной мере метод сценариев используется и при анализе рисков потери эффективности или нарушения условий реализуемости проектов под влиянием инфляции. Здесь речь идет не о прогнозе удорожаний и инфляции, а именно о поиске пороговых значений, при которых инфляция станет препятствием для успешной реализации проекта.

В табл. 9.6 представлены денежные потоки проекта, который мы уже рассматривали, в прогнозных ценах и с учетом включения инфляции в ставку дисконта.

Таблица 9.5

Схема анализа переключающих значений проекта с несколькими участниками (на условном примере, в % от значений, принятых в базисном сценарии)

|

Параметр |

С позиции общества (по эффективности) |

С позиций участника А |

С позиций участника N |

С позиций бюджета |

Для проекта в целом (и для общества) |

||||||

|

по эффективности |

по реализуемости |

в целом |

по эффективности |

по реализуемости |

в целом |

по эффективности |

по реализуемости |

в целом |

|||

|

Объем производства основной продукции |

-65 |

-29 |

-32 |

-29 |

-18 |

-16 |

-16 |

-54 |

X |

-54 |

-16 |

|

Цена реализации основной продукции на внутреннем рынке |

X |

-25 |

-27 |

-25 |

-33 |

-49 |

-33 |

-51 |

X |

-51 |

-25 |

|

Затраты на единицу основной продукции |

+44 |

+27 |

+21 |

+21 |

в 2,9 раза |

в 3,6 раза |

в 2,9 раза |

X |

X |

X |

+21 |

|

Субсидирование процентной ставки по кредитам (2/3 в базисном сценарии) |

X |

-55 |

-10 |

-10 |

X |

X |

X |

X |

+25 |

+25 |

-10 (+25) |

Таблица 9.6

Оценка эффективности и реализуемости проекта в прогнозных ценах, д.е.

|

Показатель |

Полугодие/Год |

|

||||||||||

|

II/0 |

I/1 |

II/1 |

I/2 |

II/2 |

I/3 |

II/ 3 |

I/4 |

II/4 |

I/5 |

II/5 |

|

|

|

Чистые выгоды (прирост) в рамках проекта |

-1000 |

-207 |

317 |

-769 |

1120 |

-1165 |

1782 |

-1236 |

1891 |

-1311 |

2006 |

|

|

Накопленное сальдо (в рамках проекта) |

-1000 |

-1207 |

-890 |

-1659 |

-539 |

-1704 |

78 |

-1158 |

732 |

-579 |

1427 |

|

|

Потребность в финансировании |

1704 |

- |

- |

- |

- |

- |

- |

- |

- |

- |

- |

|

|

Скорректированное сальдо (в рамках проекта) |

-1000 |

-207 |

0 |

-452 |

0 |

-45 |

546 |

0 |

579 |

0 |

2006 |

|

|

Скорректированное сальдо с учетом дисконтирования |

-1000 |

-192 |

0 |

-359 |

0 |

-31 |

344 |

0 |

312 |

0 |

927 |

|

|

То же нарастающим итогом |

-1000 |

-1192 |

-1192 |

-1550 |

-1550 |

-1581 |

-1237 |

-1237 |

-925 |

-925 |

+2 |

|

|

Сальдо по финансовой деятельности |

0 |

250 |

-15 |

485 |

-45 |

-45 |

-295 |

-30 |

-530 |

0 |

0 |

|

|

Сальдо по всем видам деятельности |

-1000 |

42,97 |

301,7 |

-284 |

1075 |

-1210 |

1487 |

-1266 |

1361 |

-1311 |

2006 |

|

|

Накопленное сальдо (все виды деятельности) |

-1000 |

-957 |

-655 |

-939 |

135,8 |

-1074 |

412,8 |

-853 |

507,5 |

-804 |

1202 |

|

|

Ранее накопленные средства |

1000 |

– |

- |

- |

- |

- |

- |

- |

- |

- |

- |

|

|

Накопленное сальдо с учетом ранее накопленных средств |

0 |

43 |

345 |

61 |

1136 |

-74 |

1413 |

147 |

1507 |

196 |

2202 |

|

|

Минимум накопленного сальдо = |

-74 |

(проект финансово нереализуем) |

||||||||||

|

Скорректированное сальдо (все виды деятельности) |

-1000 |

42,97 |

17,95 |

0 |

0 |

-135 |

221,1 |

0 |

49,36 |

0 |

2006 |

|

|

То же с учетом дисконтирования |

-1000 |

40 |

15 |

0 |

0 |

-92 |

139 |

0 |

27 |

0 |

927 |

|

|

То же нарастающим итогом |

-1000 |

-960 |

-945 |

-945 |

-945 |

-1037 |

-898 |

-898 |

-871 |

-871 |

+56 |

|

|

Ставка дисконта с учетом инфляции = |

8,03% |

- |

- |

- |

- |

- |

- |

- |

- |

- |

||

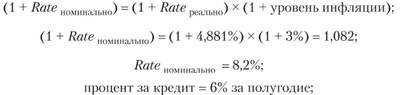

Приведенный выше вариант денежных потоков проекта по смыслу представляет переключающее значение по эффективности проекта в целом для параметра "уровень инфляции" при заданных отклонениях удорожания ресурсов и продукции от этого уровня. В расчетах принято, что удорожание ресурсов опережает инфляцию, а удорожание продукции отстает от нее на 0,5%. В целом разрыв составляет 1%. При этом сам уровень инфляции в 3% за полугодие приводит к тому, что проект в целом практически становится неэффективным (точное переключающее значение этого параметра при заданных условиях равно 3,073%).

Здесь интересны два момента:

1) поскольку включенный в расчет поток по финансовой деятельности не пересматривается (считается, что инфляционные ожидания банкира учтены в ставке процента за кредит), NPV проекта "до финансирования" меньше, чем "после финансирования"; этот результат связан с формальным превышением расчетной ставки дисконта предприятия над банковским процентом;

2) проект не является финансово реализуемым, поскольку минимум накопленного сальдо с учетом всех средств опускается ниже нуля в нервом полугодии третьего года проекта (-74 д.е.); переключающим значением для финансовой реализуемости является уровень инфляции 0,5% за полугодие.

Консультанту следует обратить внимание клиентов на то, что влияние инфляции на показатели эффективности сравнительно невелико даже тогда, когда речь идет о существенном отставании выручки от затрат. Если принять темпы удорожания ресурсов и удорожания продукции равными инфляции, то пороговым значением по эффективности проекта в целом будет уровень инфляции 4,56% за полугодие. В то же время инфляция на уровне 1,09% уже сделает проект финансово нереализуемым.

Подводя итог, можно отметить, что консультант, владеющий основами анализа инвестиционных проектов, может существенно снизить вероятность принятия сельскохозяйственными товаропроизводителями нерациональных инвестиционных решений. Последовательное применение известных методических приемов позволяет своевременно заметить проблему и оценить предлагаемые способы ее решения.