Компромиссная теория структуры капитала

Второе несовершенство реального рынка капитала, которое снимается в теоретических моделях, — издержки финансовых затруднений или издержки финансовой неустойчивости.

Финансовая неустойчивость — состояние невозможности для компании обслуживания долгов из-за издержек, которые возникают при наличии большой долговой нагрузки. Эти финансовые издержки традиционно обозначаются FD (financial distress costs). Их приведенная оценка к текущему моменту времени — PVFD. В русскоязычной литературе издержки финансовой неустойчивости часто называются издержками банкротства. Это не совсем корректно. Финансовая неустойчивость, дефолт и банкротство — разные этапы взаимоотношений компании с ее кредиторами. Под банкротством понимается признанная судом невозможность со стороны компании расплатиться по взятым обязательствам. В классических исследованиях (например, Э. Альтмана) под моментом банкротства понимается дата возбуждения судебного дела о банкротстве. Финансовая неустойчивость не всегда ведет к банкротству. Ее можно диагностировать:

• по неосуществимости очередных выплат по долгу (например, когда EBITDA /Interest < 1);

• невозможности привлечь заемный капитал или получить денежные поступления от продажи активов;

• началу переговоров с кредиторами о реструктуризации долгов.

Любое банкротство и финансовая неустойчивость сопряжены с издержками. В данном учебнике будем рассматривать финансовое банкротство, которое вызвано высоким долговым бременем, а не бизнес-причинами (например, действиями конкурентов).

Следует различать издержки, возникающие вследствие финансовой неустойчивости (проблем с обязательствами по заемному капиталу), и издержки экономической неустойчивости (costs of economic distress). Экономическая неустойчивость компании возникает из-за подвижек на макроэкономическом уровне (переход от стадии роста к стагнации) или в отрасли (приход крупного игрока, например сетей в торговле). Финансовая неустойчивость возникает исключительно из-за наличия долга.

Важный вывод корпоративных финансов — ситуация даже гипотетической финансовой неустойчивости приводит к падению цен акций. "Издержки финансовой неустойчивости оплачиваются из кошельков акционеров. Кредиторы предвидят издержки и предвидят, что им придется покрывать эти издержки в случае неплатежеспособности фирмы. За это они заранее требуют компенсацию в виде более высоких доходов в период, когда фирма платежеспособна, т.е. они требуют более высокой обещанной процентной ставки. Это снижает возможные доходы акционеров и снижает приведенную рыночную стоимость их акций".

На совершенном рынке капитала если компания не может расплатиться с кредиторами, то через процедуру банкротства контроль над активами и денежными потоками переходит от старых собственников к кредиторам. Эта смена собственников не приводит к снижению стоимости бизнеса, так как отсутствуют издержки, связанные с передачей контроля. На несовершенном рынке с асимметрией информации при необходимости оплачивать услуги юристов, адвокатов и другие издержки переход контроля порождает как прямые (видимые), так и косвенные потери в денежных потоках.

Экономисты говорят об издержках финансовой неустойчивости и выделяют среди них прямые и косвенные, связанные с утратой возможностей в ситуации невозможности расплачиваться по долгам. Наиболее простые примеры снижения операционных потоков — из-за снижения лояльности покупателей, особенно для продукции с гарантийным обслуживанием, ухода ключевых работников, разрыва отношений с поставщиками. Чем более несовершенен рынок, тем больше теряют собственники при переходе контроля над компанией к кредиторам или новым собственникам, готовым погасить обязательства.

При прочих равных условиях, прямые издержки финансовой неустойчивости больше у компаний: 1) с высокими коммерческими (операционными) рисками, когда нестабилен спрос на предлагаемую продукцию; 2) производителей сложной техники, требующей гарантийного обслуживания или инновационной поддержки, а также у компаний со значимым интеллектуальным капиталом в основном капитале. Крупные компании имеют возможность задействовать эффект масштаба, компенсировать потери за счет других подразделений. Чем больше у компании активов интеллектуального капитала или чем больше у нее возможностей роста, тем выше будут издержки финансовых затруднений. В среднем прямые издержки финансовых затруднений составляют порядка 3—6% ликвидационной стоимости активов.

Ожидаемые прямые издержки финансовой неустойчивости несут собственники бизнеса. Когда долг слишком большой, он становится рискованным и увеличивается плата за пего, что снижает привлекательность финансового рычага.

Косвенные издержки финансовой неустойчивости диагностируются по утраченным возможностям компании, прежде всего, дальнейшего развития, они могут оказаться существенно больше прямых издержек. Самое яркое проявление косвенных издержек — потеря инвестиционных возможностей, отказ от инвестиций или искажение рационального инвестиционного выбора. Косвенные издержки — результат нарастания конфликта интересов различных участников (менеджеров и собственников, кредиторов и собственников, различных групп кредиторов).

При прочих равных условиях, косвенные издержки будут высоки у компаний: 1) с высокими возможностями роста; 2) с наемным менеджментом, слабо заинтересованным в защите интересов прежних владельцев; 3) со сложной структурой капитала (наличие субординированных долгов, т.е. имеющих различную очередности погашения), когда конфликты интересов различных кредиторов порождают дополнительные издержки.

Проявление косвенных издержек финансовой неустойчивости — специфические подвижки в инвестиционной политике. Например, возможны переход к высокорискованным проектам и изменение инвестиционного портфеля компании в сторону включения нехарактерных для данного бизнеса направлений. В академической литературе такие эффекты получили название "замещения активов". Компании, реализующие такую политику "переинвестирования", отказываются от рационального пути ликвидации компании и своевременной продажи активов. Мотивом изменения инвестиционной политики в таком ключе служит попытка за счет высокорискованных инвестиций вывести компанию из финансового кризиса. В основе лежит поговорка: "Либо пан, либо пропал". Часто такая политика реализуется компаниями, во главе которых стоят амбициозные собственники, не желающие признавать очевидных ошибок.

Компромиссная (trade-off) статичная теория структуры капитала определяет оптимальный уровень финансового рычага таким образом, чтобы в каждый момент времени предельные налоговые выгоды работы на заемном капитале уравновешивались предельными издержками ситуации финансовой неустойчивости.

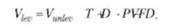

Компромиссная теория обращает внимание на выгоды налогового щита от долгового финансирования и на растущие с долгом издержки финансовой устойчивости, т.е. ситуации невозможности платить по долгам. Справедливая стоимость компании в рамках компромиссной теории:

Теория рекомендует компаниям разрабатывать различные механизмы, защищающие интересы кредиторов и снижающие издержки финансовой неустойчивости. Это могут быть дополнения в кредитных договорах о распределении прибыли, об инвестиционных решениях, о структурировании требований к активам. Возможны разработки сложных конвертируемых финансовых активов.

Динамические компромиссные модели структуры капитала отстаивают наличие для каждой компании целевого уровня финансового рычага, который учитывает оптимальный уровень и будущие подвижки в операционной и инвестиционной деятельности. Менеджмент компании должен быть нацелен на систематическую работу но устранению отклонений фактических значений финансового рычага от целевого уровня.