Комплекс маркетинга на рынке ценных бумаг

Товаром (продуктом), т.е. объектом маркетинга на рынке ценных бумаг, является "финансовый продукт", представляющий собой продукт особого качества услуг брокерско-дилерских компаний или ценные бумаги.

Ценная бумага — обособленная целостность, характеризуемая специфическими показателями цены, она не имеет ни вещественной, ни денежной потребительной стоимости, т.е. не является ни физическим товаром, ни услугой. Ценную бумагу можно рассматривать с позиции прав на имущество, как базовый актив эмитента.

Специфика отличия материального товара от ценной бумаги состоит в том, что ценную бумагу сложно отделить от компании, представляющей ее. Ценная бумага не является продуктом потребительского рынка, рассчитанного на массового потребителя.

Потенциальный клиент на рынке ценных бумаг — тот, кто имеет свободные денежные средства, и это обстоятельство сразу очерчивает определенный круг клиентов. Возможно также, что клиент российского рынка ценных бумаг находится в определенной возрастной категории, например 30—60 лет. Также очевидно, что обладание ценными бумагами приводит к определенному риску потери своих сбережений.

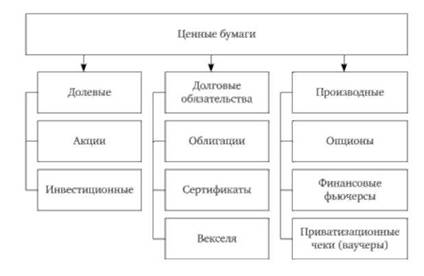

Рассмотрим основные виды современных ценных бумаг, обращающихся на российском фондовом рынке. На рис. 4.5 представлена классификация основных видов ценных бумаг.

Рис. 4.5. Классификация основных видов ценных бумаг

В целом ценные бумаги можно классифицировать по следующим признакам:

• срок существования: срочные (краткосрочные, среднесрочные, долгосрочные и отзывные) и бессрочные;

• форма существования: бумажная (документарная) или безбумажная (бездокументарная);

• порядок фиксации владельца: именные (владелец фиксируется на бланке или в специальном реестре), предъявительские (владельцем признается непосредственный держатель), ордерные (обязательство исполняется по приказу оговоренного лица, которое может передать право приказа другому лицу). В качестве ордерных ценных бумаг могут обращаться, например, векселя, коносаменты, чеки;

• форма обращения (порядок передачи): передаваемые по соглашению сторон (путем вручения, путем цессии) или ордерные (передаваемые путем приказа владельца — индоссамента);

• форма выпуска: эмиссионные или неэмиссионные;

• регистрируемость: регистрируемые (государственная регистрация или регистрация Банком России) и нерегистрируемые;

• национальная принадлежность: российские или иностранные;

• вид эмитента: государственный (федеральный или муниципальный) и негосударственный (корпоративный или частный);

• обращаемость: рыночные или нерыночные;

• цели использования: инвестиционные (цель — получение дохода) или неинвестиционные (обслуживают оборот на товарных рынках);

• уровень риска: безрисковые или рисковые (в том числе низкорисковые, среднерисковые или высокорисковые);

• наличие начисляемого дохода: бездоходные или доходные (процентные, дивидендные, дисконтные);

• номинал: постоянный или переменный. Например, ценная бумага — акция может быть выпущена

в документарной (выполненной на бумаге) или же бездокументарной форме, когда права собственности каждого акционера учитываются в виде записей в реестре акционеров на его лицевом счете. Большинство акций в настоящее время выпускается в бездокументарной форме в виде записи на счетах в реестре. Бездокументарная форма является предпочтительной, поскольку у одного эмитента может быть выпущено очень большое количество акций (например, 1 млрд акций). А сделки с ценными бумагами одного эмитента осуществляются пакетами (лотами) в количестве от нескольких десятков тысяч до нескольких миллионов акций. Естественно, покупать или продавать такое количество акций на бумажных носителях крайне неудобно, особенно если покупатель и продавец акций находятся в разных городах.

В то же время для осуществления сделки купли-продажи акций в бездокументарной форме достаточно внести изменение в реестр по счету продавца и по счету покупателя. Именно так и работает современный фондовый рынок.