Коэффициентный анализ ликвидности

Итак, на этапе экспресс-диагностики ликвидности используются такие абсолютные показатели, как текущие активы, текущие обязательства, рабочий капитал и коэффициенты, рассчитанные на их основе. Источником информации для их получения служит бухгалтерский баланс. Однако в процессе детализированного анализа качество аналитической работы и ее результатов во многом будет зависеть от того, насколько корректно рассчитаны указанные показатели. Если исходить из самого определения ликвидности компании, то оценка финансового состояния дается с точки зрения краткосрочной перспективы. Следовательно, при нахождении величины ключевых показателей необходимо подвергнуть их корректировке, снимая тем самым угрозу завышения степени ликвидности компании в процессе ее оценки.

Рассмотрим отдельные корректировки, касающиеся уточнения величины текущих активов компании, балансовое значение которых уменьшается на величину долгосрочной дебиторской задолженности, неликвидных запасов, сумму сомнительных долгов и др.

Корректировке подлежат и текущие обязательства компании: из их состава рекомендуется исключить доходы будущих периодов, резервы предстоящих расходов и платежей (по сути они являются собственными средствами компании); кроме того, в соответствии с рекомендациями МСФО в состав краткосрочных обязательств необходимо включить текущую часть долгосрочных обязательств, частичное погашение которых должно произойти в ближайшие 12 мес.

Корректировка основных элементов баланса:

Текущие активы (баланс)

- Долгосрочная дебиторская задолженность

- Сумма сомнительных долгов в составе краткосрочной дебиторской задолженности

- Задолженность участников по взносам в уставный капитал

- Неликвидные запасы

- Расходы будущих периодов

Скорректированные текущие активы

Текущие обязательства (баланс)

Капитал и резервы (баланс)

+ Доходы будущих периодов

+ Резервы предстоящих расходов

- Задолженность участников по взносам в уставный капитал

Скорректированный собственный капитал

Долгосрочные обязательства (баланс)

+ Целевое финансирование - Текущая часть долгосрочных обязательств Скорректированные долгосрочные обязательства

В дальнейшем все коэффициенты, характеризующие ликвидность и платежеспособность компании, должны рассчитываться на базе скорректированных значений текущих активов и текущих обязательств. Проведенные корректировки повлекут за собой изменения в величине собственного и заемного капитала. Так, собственный капитал возрастет на величину доходов будущих периодов и может уменьшиться за счет списания на убытки неликвидных запасов. Долгосрочные обязательства скорректируются на величину текущей части долгосрочных обязательств (в случае, если бухгалтером не проведена преклассификация обязательств).

Таким образом, изменятся итоги каждого из разделов баланса, что позволит более точно рассчитать значения коэффициентов ликвидности компании.

Один из вариантов формы баланса после корректировок представлен в табл. 5.2.

После корректировок следующий этап анализа ликвидности компании - оценка изменений динамического ряда совокупности финансовых коэффициентов, представляющих

+ Текущая часть долгосрочных обязательств

- Доходы будущих периодов

- Резервы предстоящих расходов

Скорректированные текущие обязательства

Таблица 5.2. Скорректированный аналитический баланс

собой относительные показатели финансового положения предприятия. Они характеризуют способность предприятия удовлетворять претензии кредиторов в краткосрочном периоде.

Анализ ликвидности проводится на базе расчета ряда соотношений и дальнейшей интерпретации их динамики. Однако при различных методиках анализа ликвидности на практике коэффициенты во многих случаях используются в виде неупорядоченной и бессистемной совокупности. Это приводит к тому, что аналитическое заключение становится громоздким, содержит дублирующие друг друга показатели; кроме того, возникает вероятность "потерять" наиболее значимые коэффициенты.

Для точной и полной характеристики ликвидности компании и тенденций ее изменения в действительности достаточно иметь небольшое количество коэффициентов (5-8). Важно, чтобы каждый из них отражал наиболее существенные стороны состояния исследуемого объекта.

Как правило, для оценки ликвидности компании используются три базовых относительных показателя ликвидности, которые различаются набором активов, рассматриваемых в качестве покрытия краткосрочных обязательств (коэффициенты текущей, быстрой и абсолютной ликвидности). Они дополняются характеристиками оборачиваемости всех текущих активов и элементов, входящих в их состав (запасов, дебиторской задолженности, денежных средств). От скорости оборота зависит величина будущих поступлений денежных средств в форме погашения обязательств контрагентами и возврата средств, "замороженных" в остатках запасов. Чем меньше длительность оборота текущих активов, тем ниже вероятность появления дефицита денежных средств и ухудшения финансового состояния компании в целом.

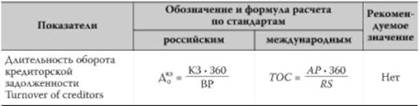

Показатели, традиционно используемые в финансовой модели оценки ликвидности, представлены в табл. 5.3.

Таблица 5.3. Показатели ликвидности