Классификация и ОГЛАВЛЕНИЕ инвестиционных и инновационных рисков

В научной и учебной литературе существует большое разнообразие классификационных признаков, по которым группируют все многообразие существующих рисков. В настоящее время в трудах различных авторов риски представлены более чем 220 видами в различных классификационных комбинациях. Однако выделение определенных классификационных признаков является достаточно сложной проблемой и в настоящее время универсальной классификации инновационных рисков не существует. В данном случае мы остановимся лишь на рассмотрении классификации и содержания рисков, связанных с инвестиционной и инновационной деятельностью, так как именно эти риски в своей совокупности определяют конечный результат инновационной деятельности.

Инновационный риск – это вероятность потерь, возникающих при вложении инвестиционных средств (капитала) в производство новых товаров и услуг, которые, возможно, не найдут ожидаемого спроса на рынке.

Инновационные риски возникают при условии:

1) внедрения более дешевого метода производства товара или услуги по сравнению с уже существующим. В этом случае предприниматель может получать временную сверхприбыль до тех пор, пока организация монопольно применяет новую технологию. В данной ситуации предприниматель сталкивается лишь с одним видом риска – риском появления конкурентов. Появление такого риска связано с неадекватной (необъективной) оценкой спроса на производимый товар на рынке;

2) создания нового товара на старом оборудовании. В этом случае создаются условия появления рисков неправильной оценки спроса на производимый продукт и риска несоответствия качества товара в связи с использованием старого оборудования;

3) производства нового товара при помощи новой техники и технологии. В этом случае создаются условия появления рисков:

– произведенный продукт нс покупают;

– новое оборудование и технология не соответствуют требованиям для производства новой продукции;

– невозможно продать оборудование и переориентировать его для производства другой продукции.

Инновационные риски возникают не только в рамках инновационной деятельности, но и при проектировании и инвестировании инновационного проекта. Поэтому в научной литературе часто рассматриваются отдельно риски, связанные с инвестиционной деятельностью, риски, связанные с инновационной деятельностью, и риски, связанные с инновационными проектами. Поэтому охватить весь сектор возникающих при инновационной и инвестиционной деятельности рисков практически невозможно, так как они находится во взаимосвязи (коррелированны между собой). Изменения в одном из них вызывают изменения в другом, что влияет на результаты инвестиционной и инновационной деятельности.

Инвестиционная деятельность всегда связана с большим количеством рисков, так как зависит от общей социально-экономической и политической обстановки в государстве.

Под инвестиционным риском понимается вероятность возникновения незапланированных финансово-экономических убытков при неопределенности условий инвестирования.

Прежде всего, рассмотрим лишь те инвестиционные риски, которые оказывают влияние па формирование инвестиционного климата в стране, а следовательно, и на реализацию инвестиций в инновационную деятельность (табл. 6.1.).

Таблица 6.1

Классификация основных инвестиционных рисков

|

Признак |

Вид риска |

Условия возникновения рисков |

|

По сферам проявления |

1. Экономические риски |

Факторы неопределенности, возникающие при инвестиционной деятельности: – состояние экономики; – проводимая государством экономическая, бюджетная, финансовая, инвестиционная и налоговая политика; – рыночная и инвестиционная конъюнктура; – цикличность развития экономики и фазы экономического цикла; – государственное регулирование экономики; – зависимость национальной экономики; – инфляция, дефолты и т.п. |

|

2. Политические риски |

Факторы неопределенности, возникающие при инвестиционной деятельности: – выборы различных уровней; – изменения в политической ситуации; – изменения в осуществляемом государством политическом курсе; – политическое давление; – административное ограничение инвестиционной деятельности; – внешнеполитическое давление на государство; – ухудшение отношений между государствами и т.д. |

|

|

3. Социальные риски |

Факторы неопределенности, возникающие при инвестиционной деятельности: – социальная напряженность; – забастовки; – выполнение социальных программ; – служебные отношения; – моральные и материальные стимулы; – существующие и возможные конфликты и традиции, в том числе личностный риск, обусловленный человеческим фактором, и т.п. |

|

|

4. Экологические риски, в том числе: техногенные, социально- бытовые, природно-климатические |

Факторы неопределенности, влияющие на деятельность инвестируемых объектов: – загрязнение окружающей среды; – радиационная обстановка; – экологические катастрофы; – экологические программы и экологические движения (например, GreenPeace и т.п.) |

|

|

5. Законодательно-правововые риски |

Факторы неопределенности, оказывающие влияние на реализацию инвестиционного проекта: – изменения действующего законодательства; – противоречивость, неполнота, незавершенность, неадекватность законодательно-правовой базы; – законодательные гарантии; – отсутствие независимости судопроизводства и арбитража; – некомпетентность или лоббирование интересов отдельных групп лиц при принятии законодательных актов; – неадекватность существующей в государстве системы налогообложения и т.д. |

|

|

По формам инвестирования |

1. Риски реального инвестирования |

Факторы неопределенности, влияющие на инвестиционную деятельность: – со срывами поставок материалов и оборудования; – изменением цен на товары; – недобросовестными подрядчиками и т.д. |

|

2. Риски финансового инвестирования |

Связаны с факторами неопределенности в связи: – с непродуманным выбором финансовых инструментов; – непредвиденные изменения условий инвестирования и т.д. |

|

|

По источникам возникновения |

1. Систематические риски, в том числе: рыночные и недиверсифицируемые |

Для всех участников инвестиционной деятельности и всех форм инвестирования определяются сменой стадий экономического цикла, уровнем платежеспособного спроса, изменениями налогового законодательства и другими факторами, на которые инвестор не может повлиять при выборе объекта инвестирования |

|

2. Несистематические риски, в том числе: специфический и диверсифицируемый |

Возникают в процессе инвестирования конкретного проекта. Сюда включаются: компетенция работников, усиление конкуренции на рынке и т.д. Риск можно минимизировать, диверсифицировав проекты, выбрав оптимальный портфель инвестиций, а также за счет повышения эффективности проектного управления |

Как следует их табл. 6.1, все основные виды инвестиционных рисков оказывают влияние на инновационное развитие не только страны в целом, но и каждого субъекта инновационной деятельности (инновационное предпринимательство). Лишь при стабильных и предсказуемых экономических, политических, социальных и законодательно-правовых условиях в стране можно осуществлять эффективное инновационное развитие.

Кроме того, существует ряд инвестиционных рисков, связанных с реализацией инвестиционной деятельности, которые в свою очередь связаны с общей экономической и финансовой обстановкой в стране, к ним относятся:

• инфляционный – характеризирует вероятность убытков, которые может понести предприниматель вследствие инфляционных процессов. Объектами риска выступает стоимость инвестиций, материальных и нематериальных активов;

• дефляционный – характеризует вероятность убытков, которые может понести предприниматель вследствие снижения цен и ухудшения экономической обстановки для инновационной деятельности. При этом происходит повышение ставки рефинансирования, процентных ставок, сокращаются бюджетные расходы и рост сбережений;

• рыночный – это вероятность снижения стоимости активов предприятия в результате изменения рыночных экономических факторов. Сюда можно отнести изменение процентных ставок, колебания курсов валют, высокую волатильность фондового рынка. К рыночному риску относятся такие формы риска, как: фондовый, процентный, товарный и валютный риски;

• операционный инвестиционный – характеризует вероятность убытков от инвестиционной деятельности по причинам технических операционных ошибок, действий персонала (умышленных и случайных), различных сбоев в программном, аппаратном обеспечении и информационных системах и т.д.;

• функциональный инвестиционный – характеризует вероятность убытков от инвестиционной деятельности, возникших из-за ошибок на этапе формирования и в процессе управления инвестиционным портфелем;

• селективный инвестиционный – это вероятность неверного выбора (селекции) объектов инвестирования;

• ликвидности – это вероятность потерь, вызванная задолженностью по погашению обязательств перед контрагентами по активам и пассивам;

• кредитный инвестиционный – это вероятность потерь для инвестора, в случае если заемщик отказывается выполнять свои договорные обязательства в отношении условий возврата полученных инвестиционных средств;

• страновой риск – характеризует вероятность убытков для инвестора, если действия или бездействие страны, в которой действует заемщик, могут помешать последнему исполнить свои обязательства. Чем более неустойчивое социально-экономическое, финансовое и политическое положение в стране, тем выше страновой риск;

• упущенной выгоды – характеризует вероятность несения опосредованных финансовых убытков (неполучения дохода) вследствие неосуществления каких-либо действий.

Исходя из анализа содержания представленных выше инвестиционных рисков, можно говорить о наличии причинно-следственных связей между инвестиционной и инновационной деятельностью.

Классификация инновационных рисков пока не имеет завершенного вида. Это объясняется тем, что для России инновационная деятельность является пока новым и достаточно сложным видом деятельности. Однако многие ученые и специалисты определяют те или иные подходы для систематизации признаков классификации.

Риск в инновационной деятельности – это опасность того, что цели, поставленные в инновационном проекте, могут быть не достигнуты полностью или достигнуты частично.

Приведем некоторые признаки классификации таких рисков. Например, некоторые ученые выделяют три основных подхода к определению и классификации рисков инновационной деятельности, исходя из сферы их возникновения:

– риски условий инновационной деятельности, влияющих на достижение цели;

– риски процесса инновационной деятельности;

– риски продукта инновационной деятельности.

Риски условий реализации инновационной деятельности могут быть внешние и внутренние, которые по характеру воздействия можно разделить на простые и составные.

Простые риски определяются полным перечнем непересекающихся событий, т.е. каждое из них рассматривается как не зависящее от других[1].

К простым рискам можно отнести:

– отсутствие необходимых специалистов; недостаточность квалификации имеющихся кадров;

– удаленность технических средств;

– несвоевременную поставку оборудования;

– несовершенство системы управления.

Составные риски представляют собой композицию простых рисков.

По месту возникновения в процессе инновационного процесса риски делятся на научные, конструкторские, технико-технологические, производственные, коммерческие, финансовые, конкурентные и т.п.

Инвестирование в инновационные проекты должно учитывать традиционные особенности формирования инновационного предпринимательства и специфику правовых и экономических условий российской действительности[2].

Помимо классификации традиционных инвестиционных рисков (рис. 6.1), связанных с вложениями в инновационное предпринимательство, существует целый ряд рисков, специфичных для развития российского инновационного предпринимательства. Следует отметить, что ряд инвестиционных рисков, связанных с предпринимательством, имеют одинаковое ОГЛАВЛЕНИЕ.

Рис. 6.1. Классификация инвестиционных рисков, связанных с инновационной деятельностью

Риск снижения доходности – это вероятность потерь из-за снижения размеров процентных выплат по кредиту, вкладу, портфельным инвестициям (пакету ценных бумаг с высокой доходностью, которые включаются в стратегический план инновационного развития фирмы).

Риск прямых финансовых потерь – это риск, связанный с потерей капитала при неудаче инновационного проекта.

Процентные риски – это вероятность убытков для инвесторов вследствие изменения процентных ставок. К примеру, при несовпадении срока погашения требований и обязательств.

Кредитные риски – риски отказа ио кредитным платежам и платежам по обслуживанию долга со стороны заемщика.

Биржевые риски – вероятность потерь от биржевых сделок.

Риск банкротства – риск потери вложенных инвестиционных средств как следствия банкротства заемщика.

Дополнительные риски, возникающие в процессе инвестирования, создания и развития инновационной деятельности, отражают сложность, несовершенство или недостаточно глубокую проработку на законодательном уровне критериев инновационной деятельности и инновационных продуктов.

Инновационные риски представляют собой целую систему рисков, элементами которой могут быть: экономические, сбыта, социально-политические, инвестиционные, качества, обеспечения ресурсами, бюджетные, природные, экологические, криминальные и т.п.

Основными видами инновационных рисков, связанных с реализацией инновационного проекта, являются:

– риски ошибочного выбора инновационных проектов;

– риски необеспеченности инновационного проекта достаточным уровнем ресурсов и инвестирования;

– риски неисполнения хозяйственных договоров;

– маркетинговые риски текущего снабжения и сбыта;

– риски, связанные с обеспечением прав собственности.

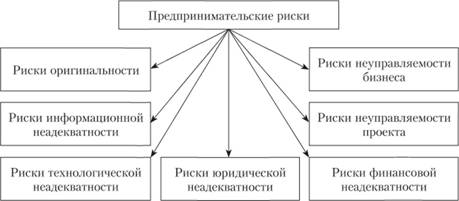

На рис. 6.2 приведена классификация рисков, связанных с инновационной деятельностью. Данная классификация не исчерпывает все многообразие рисков, которые характерны для российских рыночных условий формирования и развития инновационного предпринимательства.

Рис. 6.2. Классификация рисков, связанных с инновационным предпринимательством в России

Риски оригинальности. Как уже неоднократно подчеркивалось, инновационная деятельность является очень рисковой. Оригинальные, инновационные идеи могут быть не приняты рынком или временем. Часто для проверки успешности идеи и создания прототипа необходимо затратить значительные временны́е и финансовые ресурсы, осуществить вложения в фундаментальные и прикладные исследования без гарантий будущего результата.

Риски информационной неадекватности. ОГЛАВЛЕНИЕ такого риска связано с тем, что накопленный в России информационный банк данных о созданных технологических разработках, которые долгие годы были не востребованы, но интерес к этим разработкам существует на данный период. Авторы разработок считают их реально существующими, и даже демонстрируют образцы, полученные 5–15 лет назад. Однако зачастую оказывается, что оборудование, на котором были сделаны образцы, за прошедшие годы пришло в негодность, часть коллектива разработчиков отсутствует и технология нс воспроизводима. Часто разработчики для того, чтобы больше заинтересовать инвестора, пытаются выдать прототип за опытную партию, идею – за лабораторный образец и т.д., не понимая, что до того, как инвестор даст хотя бы рубль, он обязательно проверит, что же есть на самом деле. И если он увидит, что с самого начала отношения складываются информационно неадекватно, вряд ли он будет вникать в суть технологии. Если же инвестор видит, что реальное состояние соответствует тому, о чем ему говорят, то он может инвестировать в такой инновационный проект[3].

Риск международного сотрудничества. Выход на иностранный рынок помимо новых перспектив, возможностей сбыта и расширения, также предполагает и новые сложности и вопросы.

Очень внимательно необходимо подходить к фиксации договоренностей. Как известно, в отличие от многих европейских стран и США, в России используется континентальная система права, основой которой является нормативный правовой акт (НПА). Российские компании строят свою деятельность на целой системе НПА. Это и федеральные законы, и подзаконные правовые акты, в частности Гражданский, Налоговый, Трудовой и прочие кодексы. Договоры, заключаемые с контрагентами, должны соответствовать соответствующим нормативным правовым актам. При выходе на зарубежный рынок необходимо помнить, что в данной стране может использоваться англосаксонская правовая система, где основную роль играет правовой прецедент. Также там могут использоваться иные принципы договорной деятельности, иные правовые обычаи. Незнание всех этих нюансов и отсутствие их детальной проработки в начале международного сотрудничества могут привести к определенным проблемам в будущем. Также с осторожностью нужно относиться к устным договоренностям и стараться все закреплять на бумаге. В развитых странах договоренности, изложенные по электронной почте, также могут играть существенную роль при возможных будущих конфликтах. Суд принимает их во внимание.

Риски технологической неадекватности. Существует принципиальная разница между технологией как продуктом интеллектуальной деятельности и технологией как объектом инвестирования. Технология становится инвестиционной привлекательной не тогда, когда она есть, и даже не тогда, когда она может быть реализована промышленно (что не всегда возможно обеспечить), а тогда, когда она будет востребована потребителями рынка. Когда разработчик с гордостью сообщает, что его уникальная технология не имеет аналогов, возникает естественный вопрос, а может быть, эта технология вообще не нужна, если в этом направлении никто в мире нс работал. Всестороннее сопоставление предлагаемой технологии с мировым научно-техническим уровнем в этой области позволяет определить не только степень оригинальности и эффективности предлагаемого решения, но и вероятность ее технологической реализации и коммерческой ценности. Рынок может оказаться нс готовым к восприятию предлагаемой технологии нс только в прагматическом смысле, но и в психологическом. Хорошо известны классические примеры с застежкой "молния" и шариковой ручкой, которые были изобретены раньше, чем они получили реальное воплощение в производстве. Востребованность инновационной технологии является основным фактором для уменьшения риска технологической неадекватности.

Риски юридической неадекватности заключается в недостатке правовой грамотности участника инновационной деятельности в отношении особенности интеллектуальных прав на производимый продукт. Практика показывает, что на начальном этапе создания инновационного продукта предприниматель может не уделять достаточного внимания защите создаваемой интеллектуальной собственности. В частности, не заключаются договоры авторского заказа с авторами, интеллектуальный продукт не регистрируется на саму компанию, затягиваются или оставляются вообще без внимания вопросы получения патентов на товарные знаки и домены, не учитываются специфика будущего выхода на зарубежные рынки. В итоге продукт оказывается слабо защищенным по направлениям:

• внешнего воздействия. Подразумевает действия конкурентов по копированию продукта. Это может быть: захват доменного имени киберсквоттерами (лицами, массово регистрирующими домены для перепродажи), регистрация товарного знака конкурентами, регистрация аккаунтов, групп и каналов в популярных социальных сетях, видеохостингах и т.д., частичное или полное копирование программного кода;

• внутреннего воздействия. При отсутствии должной юридической проработки документальных соглашений с разработчиками и сотрудниками компания рискует столкнуться с проблемами в будущем. Авторское право является неотъемлемым и неотчуждаемым правом, принадлежащим автору – физическому лицу. Компания же может обладать исключительными правами на производимый инновационный продукт. Эти права необходимо с самого начала четко разделять и учитывать. К примеру, при регистрации созданных мобильных приложений в Google Play – магазине приложений компании Google от компании требуют доказать происхождение предлагаемого приложения с указанием всех авторов.

Риски финансовой неадекватности состоит в несоответствии содержания инвестиционного проекта и финансовых средств, необходимых для его реализации. Основные причины возникновения финансовой неадекватности следующие. Первая состоит в том, что авторы технологии не умеют считать деньги, переоценивая собственный вклад и недооценивая другие расходы. Автор разработок зачастую плохо понимает, что в себестоимости готового изделия на рынке технологическая часть составляет в лучшем случае единицы процентов. Кроме того, разработчики часто переоценивают желание инвестора вложить средства именно в их технологию. У инвесторов наверняка есть альтернативные предложения по вложению средств. Поэтому инвесторы всегда определяют для себя требования по уровню рисков и доходности, но лишь изредка – сферу инвестирования. Наконец, очень важно понять психологически разный уровень рисков инвестора и разработчика. Первый в случае неудачи теряет деньги, второй же – только собственное время и иллюзии, оставаясь со своей технологией. Перечисленные причины являются общими для разработчиков во всем мире, поскольку отражают общие закономерности человеческого характера творческих личностей.

Риски неуправляемости бизнеса состоит в том, что каждый проект представляет собой сложную систему, включающую в себя участников, взаимоотношения между ними, внешнюю среду и прочие факторы. Важно с самого начала определить всех участников проекта и уровни их вовлеченности.

Любой проект имеет своего идеолога – лицо, которое изначально "вынашивает" идею проекта, формирует его цели, задачи и рассчитывает получить определенный результат. Важным здесь является тот факт, что только этот участник знает, что в действительности представляет собой проект. Для достижения этого им необходимо как минимум стать самим идеологом, иметь его опыт, участвовать во всех событиях, каким-либо образом произошедших на этапе формирования идеи и целей проекта[4].

Инвестор (учредитель, идеолог) ставит перед созданным предприятием стратегические цели и задачи, в то время как исполнитель (директор, руководитель) – тактические. Непонимание исполнителем глобальных, стратегических целей идеолога может сопровождаться явным или завуалированным отторжением и нежеланием решать соответствующие задачи.

Риски неуправляемости проекта. В процессе реализации проекта могут возникнуть управленческие проблемы. Речь может идти о недостаточном опыте управления, если предприниматель начинающий, либо о недостаточной квалификации на определенном этапе развития проекта. Важным является и то, как реализуются задачи разных уровней проекта. Под уровнем проекта понимают некую совокупность лиц, обособленную ситуационно от других по отношению к данному проекту и имеющую в рамках проекта собственные задачи и интересы. В случае сознательного или несознательного игнорирования держателем проекта наличия таких уровней и, соответственно, различных интересов участников уровней конфликт между ними неизбежен[5].

Также важен аспект управления инновационным проектом. Идейный основатель может не иметь соответствующего опыта и квалификации для руководства людьми и продвижения компании на рынке. Опыт научных открытий совсем не обязательно будет достаточным для управления бизнесом, равно как и преподавательский опыт.

Современные социально-экономические условия, в которых формируется инновационное предпринимательство, характеризуются большим количеством рисков. Это обстоятельство требует разработки специальных методов и способов учета, оценки и снижения рисков, т.е. осуществления управления рисками.