Каковы методы сравнительного подхода к оценке бизнеса?

В рамках сравнительного подхода могут быть использованы три основных метода: метод компании-аналога, метод сделок, метод отраслевых коэффициентов.

Технологически все три метода схожи, и различаются они только по целям и объектам оценки:

• в методе компании-аналога базой для сравнения служит цена одной акции акционерных обществ открытого типа, т.е. в чистом виде данный метод используется для оценки неконтрольного пакета акций;

• метод сделок применяют при оценке контрольного пакета акций или целиком небольших объектов;

• метод отраслевых коэффициентов основан на использовании рекомендуемых соотношений между ценой и определенными финансовыми параметрами, которые рассчитываются на основе длительных статистических наблюдений за соотношениями между стоимостью собственного капитала предприятия и его важнейшими производственно-финансовыми характеристиками. Однако в отечественной практике такой опыт практически отсутствует.

Суть сравнительного подхода при определении стоимости предприятия заключается в следующем.

1. Выбирается предприятие, аналогичное объекту оценки, которое было недавно продано за известную цену.

2. Определяется соотношение между ценой продажи аналога и каким-либо его финансовым показателем (ценовой мультипликатор').

3. Рассчитывается стоимость объекта оценки путем умножения ценового мультипликатора на соответствующий финансовый показатель оцениваемой компании.

Объектом-аналогом объекта оценки признается объект, принадлежащий той же отрасли и сходный с объектом оценки по основным экономическим, материальным, техническим и другим характеристикам, определяющим его стоимость.

В оценочной практике чаще всего используются два типа мультипликаторов: интервальные и моментные.

К интервальным мультипликаторам относятся:

• соотношение Цена/Прибыль;

• соотношение Цена/Денежный поток;

• соотношение Цена/Дивидендные выплаты;

• соотношение Цена/Выручка от реализации.

К моментным мультипликаторам – соотношение Цена/Стоимость активов (балансовая или чистая).

Для формирования окончательной величины стоимости применяется метод взвешивания. Поскольку оценщик стремится использовать максимальное число всех возможных вариантов мультипликаторов, в процессе расчета будет получено такое же количество вариантов стоимости. В зависимости от конкретных условий, целей и объекта оценки, степени доверия к той или иной информации, оценщик придает каждому мультипликатору свой вес, в результате чего получается итоговая величина стоимости, которая может быть взята за основу для проведения последующих поправок.

Пример 10.3

Определим рыночную стоимость компании "Саша", аналогом которой является компания "Маша". Компания "Маша" была недавно продана за 500 000 ден. ед. По компаниям имеются следующие данные (табл. 10.1).

Таблица 10.1

Расчетные данные для компаний "Саша" и "Маша", ден. ед.

|

Показатели |

Компания "Маша" |

Компания "Саша" |

|

Выручка от реализации |

150 000 |

120 000 |

|

Себестоимость реализованной продукции |

90 000 |

70 000 |

|

Сумма уплаченных процентов по кредиту |

7000 |

9000 |

|

Сумма уплаченных налогов |

10 000 |

6000 |

|

Амортизация |

20 000 |

15 000 |

Рассчитаем чистую прибыль и денежный поток для обоих предприятий.

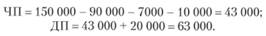

"Маша":

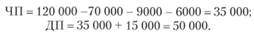

"Саша":

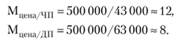

По данным компании "Маша" рассчитаем мультипликаторы Цена/ Чистая прибыль и Цена/Денежный поток:

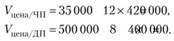

Используя эти мультипликаторы, найдем два варианта стоимости компании "Саша":

Оба мультипликатора принимаются с равным весом 0,5. Исходя из этого, рассчитаем стоимость компании "Саша":