Каковы методы доходного подхода к оценке бизнеса?

В рамках доходного подхода наиболее часто используются два метода: метод дисконтированных денежных потоков и метод капитализации прибыли.

Метод дисконтированных денежных потоков (DCF, ДДП) является ключевым методом оценки бизнеса, так как он в наибольшей степени реализует основную предпосылку оценки и наиболее теоретически обоснован. В соответствии с методом DCF, при определении стоимости предприятия нужно решить две задачи: проанализировать и спрогнозировать будущие потоки денежных доходов с точки зрения их структуры, величины, времени и частоты поступлений и определить для них ставку дисконтирования.

Процесс оценки методом DCF включает следующие основные этапы.

1. Выбор модели денежного потока.

2. Определение длительности прогнозного периода.

3. Ретроспективный анализ финансовых результатов деятельности оцениваемого объекта за ряд предыдущих лет; прогноз изменения денежного потока на будущее.

4. Определение ставки дисконтирования.

5. Расчет текущих стоимостей денежных потоков в прогнозный период.

6. Определение стоимости бизнеса в постпрогнозный период.

7. Предварительный расчет стоимости бизнеса.

8. Внесение итоговых поправок.

9. Определение окончательной рыночной стоимости объекта.

Остановимся подробнее на каждом этапе.

1. При оценке бизнеса можно применять одну из двух моделей денежного потока (CF): CF для собственного капитала и CF для всего инвестированного капитала. Существуют два основных метода расчета величины денежного потока: прямой и косвенный. Прямой метод основан на анализе движения денежных средств по статьям прихода и расхода, т.е. по бухгалтерским счетам. Косвенный метод анализирует движение денежных средств по направлениям деятельности (CF от основной деятельности (1), CF от инвестиционной деятельности (2), CF от финансовой деятельности (3)).

Согласно этому методу, CF для собственного капитала рассчитывают следующим образом:

(1) : Чистая прибыль + Амортизация ± Уменьшение (увеличение) дебиторской задолженности ± Уменьшение (увеличение) производственных запасов ± Увеличение (уменьшение) кредиторской задолженности;

(2) : – Прирост основных средств – Прирост капитального строительства + Прибыль от продажи основных средств и капитальных вложений;

(3) : ± Уменьшение (увеличение) долгосрочной задолженности ± Уменьшение (увеличение) краткосрочной задолженности.

При расчете CF для всего инвестированного капитала отличие состоит в том, что в этом случае условно можно не различать собственный и заемный капитал, и считать совокупный CF, только при этом расчет начинать не с чистой прибыли, а с прибыли до уплаты налогов и процентов. Кроме того, поскольку в данной модели условно не различают собственный и заемный капитал, изменение долгосрочной задолженности при расчете CF не учитывается.

2. Поскольку, согласно методу DCF, стоимость предприятия основывается на будущих денежных потоках, задачей оценки является разработка прогноза денежного потока на какой-либо будущий временной период, начиная с текущего года. В качестве прогнозного берется период, продолжающийся до тех пор, пока темпы роста предприятия не стабилизируются (предполагается, что в постпрогнозный период должны иметь место стабильные долгосрочные темпы роста или бесконечный поток доходов). В российских условиях длительность прогнозного периода, как правило, не превышает 3–5 лет.

3. Анализ финансовых результатов деятельности предприятия предусматривает следующие этапы:

• анализ и прогноз валовой выручки от реализации;

• анализ и прогноз расходов;

• анализ и прогноз инвестиций.

4. Для расчета ставки дисконтирования обычно применяют следующие методы:

• для денежного потока для собственного капитала: модель оценки капитальных активов, модель кумулятивного построения;

• для денежного потока для всего инвестированного капитала: модель средневзвешенной стоимости капитала.

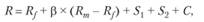

На основе модели оценки капитальных активов (САРМ) ставку дисконтирования можно рассчитать следующим образом:

(10.1)

(10.1)

где R – ожидаемая инвестором ставка дохода; Rf – безрисковая ставка дохода; β – коэффициент бета (мера систематического риска, вызываемого макроэкономическими факторами); Rni – среднерыночная ставка дохода. Часто эта модель дополняется еще тремя элементами: S1; S2 – премия для малых предприятий и за риск, характерный для отдельного предприятия соответственно (по сложившемуся инвестиционному обычаю эти поправки назначаются экспертно в интервале до 5/6 от безрисковой ставки); С – страновой риск (характерен для иностранных инвесторов), который обычно оценивают экспертным путем. В частности, для России страновой риск принимается равным 7–10%.

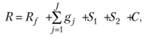

Согласно модели кумулятивного построения ставка дисконтирования равна

(10.2)

(10.2)

где j, J – множество учитываемых по отношению к данному бизнесу факторов риска; gj – премия за отдельный риск по фактору с номером j.

Отличие от модели оценки капитальных активов состоит в том, что в ее структуре учитываются не систематические риски, вызванные макроэкономическими факторами, а несистематические, относящиеся именно к данному бизнесу. Например, риски "ключевой фигуры" в составе менеджеров компании; риски качества управления, размера компании; риски недостаточной финансовой устойчивости; риски недостаточной хозяйственной деятельности; риски недостаточной диверсифицированности рынков сбыта продукции и т.д.

Согласно методу средневзвешенной стоимости капитала (WACC) ставка дисконтирования равна

(10.3)

(10.3)

где dCK – доля собственного капитала предприятия; RCK – ставка дисконта для собственного капитала, определенного по методу оценки капитальных активов или по методу кумулятивного построения; dЗK – доля заемного капитала; RКР – процентная ставка по заключенным или намеченным кредитным соглашениям; h – ставка налога на прибыль.

5. Денежные потоки, рассчитанные для каждого года прогнозного периода, приводятся к текущему виду с использованием определенной на предыдущем этапе ставки дисконтирования.

6. Согласно методу DCF, кроме текущих стоимостей денежных потоков в прогнозный период, необходимо определить стоимость бизнеса в постпрогнозный период, а именно – на начало постпрогнозного периода (так называемую остаточную стоимость).

В зависимости от перспектив развития предприятия в постпрогнозный период используют тот или иной способ расчета постпрогнозной стоимости:

• метод расчета по ликвидационной стоимости (если ожидается банкротство предприятия, используется ликвидационная стоимость активов на конец прогнозного периода);

• метод расчета по стоимости чистых активов (используется ожидаемая остаточная стоимость активов на конец прогнозного периода);

• модель Гордона (используется в случае, если ожидается, что и в постпрогнозный период объект по-прежнему будет приносить прибыль). Эта модель предполагает ряд допущений:

– владелец компании не меняется,

– в остаточный период величины износа и капиталовложений равны,

в постпрогнозный период должны сохраняться стабильные темпы роста. Расчет производится по формуле

(10.4)

(10.4)

где V(n+1) – стоимость в постпрогнозный период; СF(n+1) – денежный поток доходов за первый год постпрогнозного периода; R – ставка дисконтирования; g – долгосрочные темпы роста денежного потока.

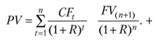

7. Предварительный расчет величины стоимости бизнеса по методу DCF состоит из двух составляющих: определения текущей стоимости денежных потоков в течение прогнозного периода и текущего значения стоимости в постпрогнозный период:

(10.5)

(10.5)

8. Для получения окончательной величины рыночной стоимости объекта необходимо внести итоговые поправки. Среди них наиболее важными являются две: поправка на величину стоимости нефункционирующих активов и на изменение величины собственного оборотного капитала.

9. Выводится окончательная величина рыночной стоимости компании с учетом внесения итоговых поправок.

Пример 10.1

Требуется рассчитать стоимость компании "Солнышко" методом дисконтированных денежных потоков, имея следующие данные.

Прогнозный период составляет три года. Ставка дохода по государственным облигациям – 11%; среднерыночная ставка дохода – 16%; коэффициент бета для оцениваемой компании – 1,2. В постпрогнозном периоде предполагается, что объект по-прежнему будет приносить прибыль, ожидаемые долгосрочные темпы роста прибыли – 2%. Исходя из ретроспективных данных, прогнозируемые по компании денежные потоки предприятия следующие:

• 1-й год – 200 000 ден. ед.;

• 2-й год – 250 000 ден. ед.;

• 3-й год – 280 000 ден. ед.;

• 4-й год – 300 000 ден. ед.

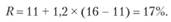

1. Рассчитаем ставку дисконтирования по модели САРМ:

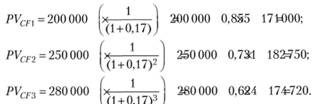

2. Рассчитаем текущую стоимость денежных потоков на три прогнозных года:

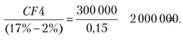

3. По модели Гордона рассчитаем стоимость бизнеса в постпрогнозный период:

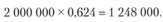

4. Рассчитаем текущую стоимость бизнеса в постпрогнозный период:

5. Находим стоимость бизнеса как сумму текущих стоимостей всех будущих денежных потоков и стоимости бизнеса в постпрогнозный период:

Метод капитализации прибыли используется гораздо реже метода DCF (в основном, для мелких предприятий), поскольку он может быть применим лишь в том случае, если предприятие в течение длительного времени будет получать примерно одинаковые величины прибыли и темпы ее роста умеренны и предсказуемы.

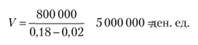

Сущность данного метода выражается формулой

(10.6)

(10.6)

где V – стоимость компании; D – прибыль; С – коэффициент капитализации.

Процесс оценки методом капитализации прибыли включает следующие основные этапы.

1. Анализ финансовой отчетности.

2. Выбор величины прибыли, которая будет капитализирована.

3. Расчет коэффициента капитализации.

4. Предварительное определение величины стоимости.

5. Внесение поправок.

Чаще всего коэффициент капитализации рассчитывается на основе ставки дисконтирования путем вычитания из нее среднегодовых темпов роста прибыли:

(10.7)

(10.7)

где С – коэффициент капитализации; R – ставка дисконтирования; g – долгосрочные темпы роста прибыли.

Пример 10.2

Требуется определить стоимость салона-парикмахерской "Виктория" по следующим данным. Компания расположена в "спальном" районе города, работает на рынке 8 лет, обслуживает примерно одинаковый круг клиентов и имеет последние 6 лет из года в год примерно одинаковую прибыль в размере 800000 ден. ед. Долгосрочные темпы роста прибыли составляют 2%, ставка дисконтирования, рассчитанная по модели САРМ, составляет 18%.

Стоимость компании будет равна