Какие функции выполняет институт банкротства?

Институт банкротства организует взаимодействие субъектов, упорядочивает социально-экономические отношения, возникающие при неспособности должника удовлетворить в полном объеме требования кредиторов, и имеет следующую структуру.

1. Законодательство, главная функция которого заключается в установлении "правил игры".

2. Судебная система как механизм осуществления банкротства.

3. Институт специалистов по проведению процедур банкротства.

4. Государственные органы по банкротству, обеспечивающие выработку и осуществление государственной политики.

5. Общественное мнение.

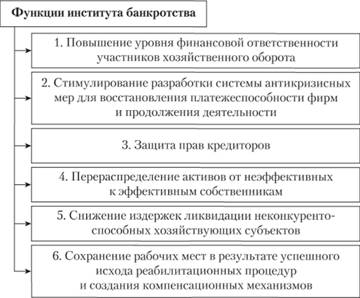

Несмотря на то, что в странах с переходной экономикой господствует традиционное негативное восприятие банкротства как катастрофы или, как минимум, неизбежной распродажи имущества и закрытия бизнеса, системное рассмотрение функций института банкротства (рис. 13.2) позволяет выделить его позитивные черты.

Рис. 13.2. Функции банкротства как института рыночной экономики

Первая функция предполагает, что угроза банкротства стимулирует собственников и руководителей предприятий стремиться к соблюдению финансовой дисциплины и погашению обязательств в срок. Кроме того, наличие угрозы возникновения несостоятельности может способствовать своевременной разработке системы антикризисных мер, направленных на оздоровление бизнеса, преодоление кризисных ситуаций и восстановление регулярности платежей (вторая функция). Надежная защита прав кредиторов способствует снижению их рисков, что позволяет улучшать условия получения кредитов компаниями: удлинять сроки займов, снижать процентные ставки, предоставлять удобные схемы погашения займов. Переход активов к эффективным собственникам посредством применения цивилизованной процедуры банкротства позволяет повысить результативность использования факторов производства и конкурентоспособность предприятия, приводит к улучшению общей экономической конъюнктуры и функционирования рыночного механизма.

Одной из важных функций банкротства также является удешевление конкурсных процедур, аукционов и их сопровождения, к примеру, переход от дорогостоящих объявлений в СМИ к размещению информации о банкротствах на интернет-ресурсах. Социальная функция банкротства заключается как в обеспечении прежнего уровня жизни служащих – при успешном оздоровлении предприятия, так и в осуществлении компенсационных выплат работникам, достаточных для определения дальнейших направлений их профессионального развития, – при банкротстве работодателя.

Таким образом, банкротство является неотъемлемой и неизбежной чертой рыночной экономики и способствует цивилизованному разрешению противоречий участников экономического оборота, в том числе и посредством принятия антикризисных мер в отношении неплатежеспособных компаний.

По каким критериям определяется несостоятельность?

В соответствии с мировой практикой принято выделять три возможных критерия несостоятельности:

1) неплатежеспособность (illiquidity) – отсутствие денежных средств для погашения обязательств, срок исполнения которых наступил ранее;

2) критерий бухгалтерской отчетности или "чрезмерная задолженность" (over-indebtedness) – превышение обязательств над активами или так называемый критерий "неоплатности";

3) "надвигающаяся" или "грозящая неплатежеспособность", "нехватка ликвидности" (impending or imminent illiquidity).

Несмотря на то, что, на первый взгляд, использование второго критерия представляется наиболее точным, в действительности частое несоответствие бухгалтерских показателей реальному положению вещей, сложность оценки стоимости активов компании, особенно в условиях переходной экономики, доказывают его ограниченность. Тем не менее, наряду с первым критерием неплатежеспособности, который наиболее распространен в отношении юридических лиц, он активно применяется для определения несостоятельности предприятий и граждан в ряде стран (табл. 13.1).

Законодательство Германии – одно из немногих – предусматривает равнозначное применение всех трех критериев в отношении компаний. Так, при возникновении непогашенной задолженности перед кредиторами в сумме, составляющей всего 10% от общей величины обязательств компании, она признается неплатежеспособной и, следовательно, подвергаемой процедуре принудительной ликвидации. Обнаружение третьего признака – "надвигающейся неплатежеспособности" – позволяет должнику инициировать процедуру ликвидации или реорганизации еще до наступления реальной неплатежеспособности.

Таблица 13.1

Применение критериев несостоятельности в странах с переходной экономикой и Германии

|

Страна |

Неплатежеспособность (illiquidity) |

Неоплатность (over-indebtedness) |

Надвигающаяся неплатежеспособность (impending or imminent illiquidity) |

|

Болгария |

Да |

Да |

Нет |

|

Хорватия |

Да |

Да |

Да |

|

Чехия |

Да |

Да |

Да, с 2008 г. |

|

Эстония |

Да |

Да |

Нет |

|

Германия |

Да |

Да |

Да |

|

Венгрия |

Да |

Нет |

Нет |

|

Латвия |

Да |

Да |

Да |

|

Литва |

Да |

Да (упоминается в определении несостоятельности) |

Нет |

|

Польша |

Да |

Да |

Только в случае процедуры реорганизации, с 2003 г. |

|

Румыния |

Да |

Да, с 2006 г. |

Да, с 2003 г. |

|

Россия |

Да |

Да, для физических лиц |

Да, с 2002 г. ("предвидение банкротства") |

|

Словакия |

Да |

Да |

Нет |

|

Словения |

Да |

Да |

Нет |

Данные табл. 13.1 свидетельствуют о том, что в последние годы все больше государств вводят данный критерий в свои правовые системы. Таким образом, с одной стороны, обеспечивается некий баланс прав кредиторов и должника, который имеет возможность при своевременном обнаружении финансовых проблем осуществить попытку реорганизации с участием квалифицированных специалистов. С другой – использование показателя приближающейся неплатежеспособности осложняется отсутствием четкого определения данного явления и необходимостью мотивирования менеджеров должника к раннему выявлению признаков несостоятельности и обращению в суд. К примеру, термин "предвидение банкротства" присутствует и в российском законодательстве, однако с его толкованием связано множество частных проблем.

В то же время регулирование в развитых странах предусматривает некоторые экономические стимулы для должников, "играющих на опережение": предоставление возможности сохранения права управления компанией (под контролем администратора) или списание остатка долга, а также вариант проведения финансовой реструктуризации с возможностью самостоятельной разработки плана оздоровления, что предусмотрено правом Германии и Польши.

В России в отношении юридических лиц в настоящее время применяется критерий неплатежеспособности, устанавливающий в качестве признаков банкротства наличие обязательств в сумме 100 тыс. руб., неисполненных в течение трех месяцев с даты, когда они должны были быть исполнены.