Инфраструктура финансовых рынков

Под инфраструктурой финансовых рынков понимается совокупность технологий, используемых на рынке для обеспечения процесса движения финансовых инструментов, материализованная в разных технических средствах, институтах (организациях), нормах и правилах.

Составляющие технологии инфраструктуры финансовых рынков можно классифицировать как три основные группы: регулирующая, информационная и техническая.

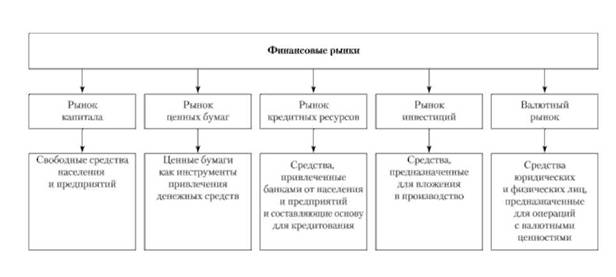

Рис. 3.2. Структура финансового рынка

Регулирующая инфраструктура финансовых рынков - это система нормативно-правового регулирования. По своему значению она относится к доминирующей в общей структуре финансовых рынков, поскольку выполняет функции допуска, работы и контроля для всех его участников (законодательные, регистрационные, лицензионные, надзорные функции). Она реализуется через деятельность органов регулирования, законодательного обеспечения, контроля соблюдения правил работы на финансовых рынках.

Информационная инфраструктура финансовых рынков представляет собой систему обмена информацией между его участниками. Особенность финансовых рынков состоит в том, что собственно обмену финансовых инструментов предшествует обмен информацией о них. Обеспечение данного условия требует наличия информационных потоков, передаваемых через специальных посредников - фондовые биржи, компьютерные рынки, информационно-аналитические агентства, инвестиционных консультантов, составляющих в совокупности информационную инфраструктуру финансовых рынков. К информационной инфраструктуре относится и система специального образования участников финансовых рынков; условия ее функционирования задаются органами государственного управления. Наличие па финансовых рынках специалистов со специальными знаниями, являясь необходимым условием его работы, требует создания специального подразделения информационной инфраструктуры, осуществляющего подготовку и аттестацию специалистов для проведения операций на финансовых рынках.

Техническая инфраструктура финансовых рынков представляет собой систему обеспечения учета, оформления и расчета по сделкам с финансовыми инструментами. В ее состав входят предприятия и организации, обеспечивающие движение информационных потоков, формирующих клирингово-расчетную, депозитарную и регистраторскую сети.

Таким образом, структура финансовых рынков представляет собой систему функционирования составляющих звеньев его инфраструктуры, независимо от типов финансовых рынков и их национальных особенностей.

Развитие инфраструктуры идет параллельно с развитием самих рынков, с ростом оборотов на нем. Пока число сделок невелико и обороты рынка маты, ОГЛАВЛЕНИЕ инфраструктуры обходится дорого, поэтому она остается на примитивном уровне. В частности, процедуры перехода цепных бумаг осложнены, поиск партнера но сделке случаен, гарантии совершения сделки практически отсутствуют. По мере роста оборота выполнение отдельных этапов купли-продажи становится самостоятельным видом бизнеса. Критическим моментом остается возможность за счет стандартизации данного этапа сделки и перехода к "массовому производству" снизить относительные транзакционные издержки настолько, чтобы данный вид бизнеса оказался способным финансировать себя за счет отчислений сторон сделки.

Для организации таких условий торговли акциями создаются структуры, осуществление торговли в рамках которых освобождает от определенных видов риска. Эти риски принимает на себя инфраструктура рынка, причем уменьшение риска происходит вместе со снижением доходности, так как часть затрат требуется для развития инфраструктуры.

Организация инфраструктуры того или иного сегмента рынка зависит от уровня его развитости, объема оборотов, характера его участников и видов обращающихся на нем инструментов. Общие задачи инфраструктуры сводятся к следующему: во-первых, управление рисками на рынке, во-вторых, снижение удельной стоимости проведения операций.

К наиболее важной проблеме при создании инфраструктуры финансовых рынков относятся раскрытие информации и обеспечение информационной прозрачности всех участников рынка. Принцип информационной прозрачности должен реализоваться за счет информирования всех заинтересованных лиц о деятельности профессиональных участников рынка и ее результатах. Это может быть достигнуто за счет:

o единой системы показателей для анализа положения на рынке;

o четкого разграничения информации, составляющей коммерческую тайну, и открытой информации или обязательной к предоставлению по любому требованию как отдельных граждан, так и органов государственной власти;

o обязательного опубликования любых фактов деятельности эмитентов, влияющих на курс ценных бумаг;

o поддержки независимых рейтинговых агентств и введения признанной рейтинговой оценки компаний-эмитентов и цепных бумаг;

o поддержки специализированных изданий, публикующих курсовые котировки акций эмитентов, а также характеристики отдельных предприятий и отраслей экономики как объектов инвестиций;

o формирования центров раскрытия информации;

o повышения ответственности за предоставление недостоверной информации;

o раскрытия информации о ценах и объемах операций с ценными бумагами в торговых системах.

Кроме того, регулирующая структура обеспечивает создание единого стандарта информации, подлежащей раскрытию эмитентами, а также системы ее сбора и распространения. При этом обеспечивается координирующая роль государственного органа власти в лице Федеральной комиссии по финансовым рынкам (ФСФР России) для осуществления взаимодействия информационных агентств, средств массовой информации (СМИ), консультационных фирм и профессиональных участников финансовых рынков но вопросам продвижения подлежащей раскрытию информации на рынок и обеспечения этой информацией конкретных групп инвесторов.