Индексы фондового рынка

Чтобы быть успешным на РЦБ, необходимо всегда отслеживать информацию об изменениях на нем. Но это очень большой объем информации, и анализ занимает много времени. Для облегчения этого процесса используют фондовые индексы.

Индекс фондового рынка – некоторое число, характеризующее его качественное состояние. Причем само по себе значение этого числа не несет в себе существенной информации. Важно не само значение этого числа, а результат его сопоставления с теми значениями, которое оно принимало ранее. Таким образом, индексы представляют собой инструмент оценки поведения РЦБ, отражающий происходящие макроэкономические процессы.

В зависимости от выбора ценных бумаг, информация о которых используется для вычисления индекса, он может характеризовать фондовый рынок в целом, рынок групп ценных бумаг (рынок государственных ценных бумаг, рынок облигаций, рынок акций и т.д.), рынок ценных бумаг какой-либо отрасли (нефтегазового комплекса, телекоммуникации, транспорта, банков и т.д.). Сопоставление динамики поведения этих индексов может показать, как изменяется состояние какой-либо отрасли по отношению к экономике в целом. Если индексы растут, то это свидетельствует о росте цен, а рынок называют рынком "быков". Если они снижаются, то это – рынок "медведей". В мировой практике рассчитывается большое количество индексов, для определения которых принимаются различные выборки компаний и методы расчета.

Фондовые индексы подсчитываются и публикуются различными источниками, в качестве которых, как правило, выступают информационные агентства и фондовые биржи.

Фондовый индекс (индекс акций – stock index, индекс облигаций – bond index) – показатель, рассчитываемый по какому-либо представительному набору обращающихся на РЦБ фондовых инструментов с целью оценки уровня и общего направления движения их стоимости.

Фондовый индекс представляет собой безразмерную величину независимо от метода его расчета. Наиболее употребляемыми считаются три метода расчета фондовых индексов:

1. Метод простой средней арифметической величины.

Базовая формула J =

где J – значение индекса для данного момента времени; Цi – цена i-й ценной бумаги, входящей в состав ценных бумаг для расчета индекса; п – делитель, базирующийся на количестве ценных бумаг (компаний), входящих в индекс.

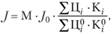

2. Метод среднеарифметической взвешенной величины.

Базовая формула

где М – безразмерный множитель (как правило, 100); J0 – значение индекса для предшествующего момента времени; Цi и Цi0 – цена i-й ценной бумаги соответственно в данный и предшествующий моменты времени; Кi и Кi0 – количество i-й ценной бумаги, находящейся в обращении соответственно в данный и предшествующий моменты времени.

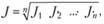

3. Метод средней геометрической.

Базовая формула

где J, – индекс изменения цены i-й ценной бумаги, входящей в состав ценных бумаг, составляющих индекс; п – количество ценных бумаг (компаний), входящих в индекс.

Расчет фондовых индексов по рассмотренным формулам имеет свои достоинства и недостатки, поэтому все эти способы расчета индексов востребованы рынком.

Чем большую историю имеет фондовый индекс, тем большую ценность он представляет для прогнозирования будущей реакции рынка на те или иные события на основе его прошлого поведения. Однако ситуация на рынке постоянно изменяется – слияния и поглощения, банкротства старых компаний и появление новых, стремительно наращивающих свою капитализацию. Поэтому периодически возникает необходимость внести изменения в выборку, на основе которой рассчитывается индекс. Если такие корректировки осуществлять редко, есть опасность, что индекс начнет отставать от развития рынка; если к корректировкам прибегать слишком часто, индекс начнет "терять" историю и, сохраняя прежнее название, отражать изменения уже другого сектора рынка.

В настоящее время существует огромное множество разнообразных фондовых индексов, различающихся как по методу расчета, так и по подбору входящих в них ценных бумаг. Известны индексы, которые рассчитываются раздельно по акциям или облигациям, и композитные индексы, содержащие наборы акций и облигаций в различных сочетаниях.

При всем разнообразии фондовых индексов наиболее употребляемыми признаются индексы со следующими особенностями:

– являются исторически наиболее проверенными; рассчитываются общепризнанными участниками рынка (фондовыми биржами, информационными и рейтинговыми агентствами);

– базируются на наиболее значимых ценных бумагах.

Наиболее значимыми фондовые индексы приведены в табл. 3.7.

Огромное число индексов, существующих сегодня на мировых рынках, объясняется не только различиями в методике их расчета, но и широкими возможностями по формированию выборки акций для их расчетной базы (общерыночные и отраслевые индексы, индексы компаний большой, средней и малой капитализации, индексы акций стоимости и акций роста и т.д.).

Для российского рынка акций эти возможности пока ограничены, однако число отечественных индексов измеряется уже не одним десятком.

Основные черты российских фондовых индексов:

• рассчитываются по методике средневзвешенного арифметического значения;

• перечень предприятий, информация о сделках с ценными бумагами которых используется для расчетов индексов, весьма ограничен. Причем в этом списке основную роль играют не более десятка предприятий ("Газпром", "Лукойл", ГМК "Норильский никель", ОАО "Сбербанк России" и т.д.), сделки, с ценными бумагами которых составляют практически 100% объема сделок на фондовом рынке;

– ограниченность информационной базы и сходные формулы для расчета индексов делают их сильно коррелированными между собой.

Главный недостаток всех российских индексов – их непродолжительная история.

Таблица 3.7

Наиболее значимые фондовые индексы

|

Страна |

Индекс |

ОГЛАВЛЕНИЕ |

|

США |

Группа фондовых индексов Доу-Джонса (Dow Jones) |

Метод расчета – простая средняя арифметическая. Начало расчета – 1884 г.; по современной методике – с 1928 г. Количество компаний, охватываемых индексом, 65, в том числе: промышленный индекс -30, транспортный индекс -20, коммунальный индекс -15 |

|

Сводный индекс Нью-Йоркской фондовой биржи |

Метод расчета – средняя арифметическая взвешенная. База – значение индекса на конец 1965 г. Индекс охватывает акции всех компаний, включенных в листинг биржи (порядка 2000 компаний) |

|

|

Группа индексов Standart & Poor's (S&P) |

Метод расчета – средняя арифметическая взвешенная. База значения индекса за 1941 – 1943 гг. Сводный индекс охватывает 500 компаний (S&P – 500) |

|

|

Группа индексов Национальной ассоциации дилеров по ценным бумагам (NASD) и системы НАСДАК |

Метод расчета – средняя арифметическая взвешенная. База – значение индекса NASD на конец 1980 г. Составной индекс охватывает акции всех компаний, включенных в листинг НАСДАК (более 4000 компаний) |

|

|

Великобритания |

Группа индексов FT-SE (ФУТСИ) |

Метод расчета: FT-SE 30 – методом средней геометрической; FT-SE 100 и др. – методом средней арифметической взвешенной. База – значение индекса FT-SE 30 с 1935 г., остальные индексы с 1984–1985 гг. Индекс FT-SE 30 охватывает акции 30 ведущих компаний Великобритании |

|

Германия |

Группа индексов DAX |

Метод расчета – средняя арифметическая взвешенная. База – значение индекса на конец 1971 г. Наиболее известный индекс DAX-30 охватывает 320 компаний, включенных в листинг Франкфуртской фондовой биржи |

|

Франция |

Группа индексов САС и SBF |

Метод расчета – средняя арифметическая взвешенная. База – значение индекса на конец 1987 г. Наиболее известный индекс СЯС-40. Общий индекс САС охватывает 250 компаний, включенных в листинг Французской фондовой биржи |

|

Япония |

Индекс NIKKEI-225 |

Метод расчета – простая средняя арифметическая. База – значение индекса на конец 1968 г. Индекс охватывает все акции, имеющиеся в котировальном листе Токийской фондовой биржи (более 1000 акций) |

|

Россия |

Индекс ММВБ |

Представляет собой индекс наиболее ликвидных акций российских эмитентов, допущенных к обращению в ЗАО "ФБ ММВБ". Биржа рассчитывает кроме индекса ММВБ индекс ММВБ 10, который определяется как среднее арифметическое изменение цен 10 наиболее ликвидных акций, допущенных к обращению на бирже, а также целую линейку отраслевых индексов. С 16 апреля 2007 г. ММВБ расширила корзину акций для расчета своего основного фондового индекса с 21 до 30. Добавлены обыкновенные акции "Новатэка", "Северстали", НЛМК, ОГК-3, ОГК-5, "Седьмого континента", "ВолгаТелекома", "Иркута" и Банка Москвы. В индексе представлены основные секторы российской экономики. |

|

Доминирующее положение у нефтегазового (53,54%), за ним следуют банки (15,55%), металлургические предприятия (11,62%), компании электроэнергетики (10,11%). Оставшиеся доли принадлежат отраслям информационных технологий, телекоммуникаций, машиностроению, потребительскому и транспортному секторам. Среди отдельных эмитентов самый существенный вклад в динамику индикатора вносят простые акции "Газпрома" (15%), "Лукойла" (15%) и Сбербанка России (13,68%). Новые правила предполагают дальнейший пересмотр индекса дважды в год – 15 октября и 15 апреля. Кроме того, ММВБ будет ежеквартально публиковать список акций – кандидатов на включение в расчеты. Индикатор используется в качестве базового актива для 20 ПИФов, СЧЛ которых приближается к 5,2 млрд руб. Теперь управляющим придется привести структуру вложений в соответствие с новым индексом |

||

|

Индекс РТС |

Вычисляется ежедневно но результатам торговой сессии. Фондовая биржа РТС публикует индекс РТС, РТС-2, отраслевые индексы РТС ("Нефть и газ", "Телекоммуникации", "Металлы и добыча", "Промышленность", "Потребительские товары и розничная торговля"). Официальный индикатор – ОАО "Фондовая биржа "Российская торговая система". В нем учтены котировки 50 наиболее капитализированных российских эмитентов. Рассчитывается в течение торговой сессии с периодичностью 1 раз в 15 с индексом акций эмитентов соответствующей отрасли. К ним относят: РТС – нефть и газ, РТС – телекоммуникации, РТС – металлы и добыча, РТС – промышленность, РТС – потребительские товары и розничная торговля. Количество акций в отраслевом индексе составляет от 10 до 15 |

|

|

Россия |

Индекс акций второго эшелона (сокращенное наименование – РТС-2) |

Индикатор торгов акциями, отнесенными ко второму эшелону по признакам ликвидности и капитализации |

|

Индексы АК&М |

Рассчитываются информационным агентством AК&М, которое одним из первых на российском рынке стало определять собственные фондовые индексы. Сейчас агентство публикует 10 индексов: Сводный индекс АК&М (42 эмитента), индекс акций промышленных предприятий (30 эмитентов), индекс акций второго эшелона АК&М-2 (32 эмитента), индекс депозитарных расписок и 6 отраслевых индексов |

|

|

Индексы Интерфакса/S& Р |

Представлены тремя индексами: банковским, предприятий цветной металлургии и компаний нефтегазового комплекса. В выборку включены акции, которые котируются на фондовом рынке не менее 5 месяцев |

Индексы используются в качестве исходных данных для расчета параметров в ряде экономических моделей. Например, в модели оценки капитальных активов, позволяющей оценить поведение индивидуальных акций по отношению к поведению рынка акций в целом. Фондовые индексы применяются для получения общей картины фондового рынка его участниками для разных целей, в частности: для экономического анализа и прогнозирования цен акций; могут служить экономическими индикаторами конъюнктуры экономики страны в целом; в качестве инструментов управления инвестиционными портфелями ценных бумаг.

Фондовые индексы служат основой торговли производными финансовыми инструментами, базирующимися на этих индексах. Например, на фондовых индексах формируются фьючерсные контракты (индексные фьючерсы) и опционные контракты (биржевые опционы на индексы) на фондовые индексы, опционные контракты на индексные фьючерсы. Эти инструменты используются в спекулятивных целях, для хеджирования портфельных рисков, а также для проведения арбитражной торговли между рынками индексных производных инструментов и РЦБ, входящих в состав соответствующего фондового индекса.