Государственный долг

Функционирование государственного кредита, рассматриваемое с позиции заемщика, ведет к образованию государственного долга. Государственный долг представляет собой сумму задолженности государства кредиторам. В соответствии со ст. 97 Бюджетного кодекса РФ к государственному долгу Российской Федерации относятся долговые обязательства РФ перед физическими и юридическими лицами РФ, субъектами РФ, муниципальными образованиями, иностранными государствами, международными финансовыми организациями, иными субъектами международного права, иностранными физическими и юридическими лицами, возникшие в результате государственных заимствований РФ, а также долговые обязательства по государственным гарантиям, предоставленным РФ.

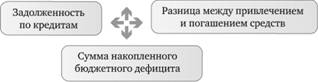

Существует непосредственная и прямая зависимость между бюджетным дефицитом и государственным долгом. Государственный долг возникает чаще всего именно из-за невозможности сбалансировать бюджет. Государственные займы, будучи воплощением государственного кредита и формой государственного долга, являются безынфляционным источником финансирования дефицита бюджета. Государственный долг включает задолженность государства по кредитам, разницу между привлечением и погашением средств по государственным займам и сумму накопленного бюджетного дефицита (рис. 7.2).

Рис. 7.2. Технический состав государственного долга

Каковы границы государственного долга? Государственный долг – сложное и многофакторное явление, обусловленное множеством макроэкономических переменных. В частности, на объемы и динамику государственного долга прямо влияют масштабные публичные социальные обязательства, которые невозможно отменить или секвестровать (сократить). Как правило, в странах с относительно низкими социальными расходами невысок и государственный долг. Поэтому в экономической и финансовой политике, в долговой стратегии государства следует учитывать социальные мандаты, взятые на себя государством.

Ключевые переменные – темпы роста выпуска, сбалансированность бюджета, обменный курс, процентные ставки – становятся в современной экономике все более изменчивыми, волатильными. Поэтому определить приемлемые или критические значения уровня долга (или дефицита бюджета) невозможно. Общепринятый стандарт безопасности указывает на недопустимость превышения уровня 60% к ВВП, а общего долга (включая долги предприятий и граждан) – более 90% ВВП. Однако обоснованность этого уровня статистически не подтверждается: дефолт РФ в 1998 г. произошел на уровне долга 20% к ВВП, а Япония, ныне имея долг 238% ВВП, успешно его обслуживает и рефинансирует.

Тем не менее ориентир безопасности 60% к ВВП остается часто употребимым. В результате последствий мирового финансового кризиса и сильного роста дефицита бюджета большое число стран вышло за пределы безопасности. Рост мирового государственного долга начался в 2007 г., в преддверии кризиса. Поданным "Fiscal Monitor" ("Налогового монитора") МВФ мировой государственный долг в 2013 г. составляет 38,4 трлн долл., в среднем – около 80% ВВП. Но десять экономик, на долю которых приходится 40% мирового ВВП, имеют долг выше 90% ВВП. Это США, Япония, Великобритания и семь стран зоны евро, включая Францию, Италию, Испанию. Долг стран Евросоюза, включающего 28 стран, составил 11,1 трлн евро. Более чем в половине стран ЕС госдолг превышает лимит 60% ВВП. Уровень долга составляет 86% ВВП, а в зоне евро, объединяющей 17 стран, – 93% ВВП.

Мировым лидером по уровню задолженности является Япония. Крупнейшим должником являются также США, чей долг (108% ВВП) превысил исторический максимум 1955 г. (еще в 2007 г. долг находился на безопасном уровне – 62% ВВП). В еврозоне 10 стран из 17 имеют государственный долг выше безопасного предела. Быстрее всего долг рос в Греции, Ирландии, Португалии, Бельгии. Пять государств еврозоны в настоящее время получают помощь международных кредиторов. Высокий уровень долга регистрируется и у развитых стран – Италии (130%), Франции (90%).

Динамика уровня долга разных стран за последние годы характеризуется данными табл. 7.1.

Таблица 7.1. Уровень государственного долга, % к ВВП

|

Страна |

2004 г. |

2005 г. |

2006 г. |

2007 г. |

2008 г. |

2009 г. |

2010 г. |

2011 г. |

2012 г. |

|

Зона евро |

69,6 |

70,3 |

68,7 |

66,4 |

70,2 |

80,0 |

85,6 |

88,1 |

93,1 |

|

Германия |

66,2 |

68,5 |

68,0 |

65,2 |

66,8 |

74,5 |

82,5 |

80,5 |

81,6 |

|

Ирландия |

29,5 |

27,3 |

24,6 |

25,0 |

44,5 |

64,9 |

92,2 |

106,4 |

117,2 |

|

Греция |

98,9 |

101,2 |

107,5 |

107,2 |

112,9 |

129,7 |

148,3 |

170,6 |

161,6 |

|

Испания |

46,3 |

43,2 |

39,7 |

36,3 |

40,2 |

53,9 |

61,5 |

69,3 |

88,4 |

|

Франция |

65,0 |

66,7 |

64,0 |

64,2 |

68,2 |

79,2 |

82,3 |

86,0 |

90,3 |

|

Италия |

103,4 |

105,7 |

106,3 |

103,3 |

106,1 |

116,4 |

119,2 |

120,7 |

127,1 |

|

Порту галия |

61,9 |

67,7 |

69,4 |

68,4 |

71,7 |

83,2 |

93,5 |

108,0 |

120,6 |

|

Велико британия |

41,0 |

42,2 |

43,3 |

44,2 |

52,3 |

67,8 |

79,4 |

85,2 |

89,8 |

|

США |

68,1 |

67,7 |

66,4 |

66,8 |

75,9 |

89,5 |

98,7 |

103,1 |

107,6 |

|

Япония |

180,7 |

186,4 |

186,0 |

183,0 |

191,8 |

210,2 |

215,0 |

232,0 |

237,5 |

Источник: Еврокомиссия.

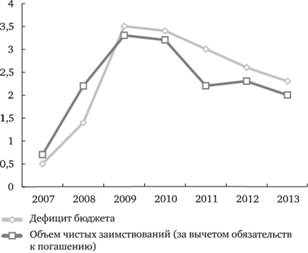

Графическое представление объема долга стран ОЭСР, по оценке МВФ, дано на рис. 7.3.

Рис. 7.3. Чистые государственные заимствования и бюджетный дефицит стран ОЭСР, трлн долл.

Долговую позицию можно выразить и путем подсчета валовых финансовых потребностей – суммы дефицита бюджета и текущих выплат по государственному долгу. Как и по абсолютному уровню долга, среди развитых стран в 2013 г. по этому показателю лидируют Япония (59% ВВП), Италия (27,8% ВВП) и США (25,2% ВВП), среди развивающихся экономик – Египет, Пакистан и Иордания (в диапазоне 32–37%), а также Украина, Бразилия, Индия и Южная Африка.

В результате проводимой после кризиса бюджетной консолидации, т.е. оздоровления государственных финансов, ожидается медленное снижение мирового государственного долга и валовых финансовых потребностей. Это возможно только при возобновлении устойчивого экономического роста. В среднесрочной перспективе в ведущих странах уровень долга будет расти. Пиковые значения ожидаются в 2014–2015 гг., в США – в 2020 г. Маастрихтского критерия 60% ВВП долг зоны евро может достичь только к 2030 г., но и тогда в Греции, Италии, Португалии долг будет выше этого уровня.

Одновременно с ростом долга в странах, наиболее сильно пострадавших во время кризиса, в большинстве стран уровень государственного долга заметно ниже среднемирового. Это Китай, Бразилия, Южная Корея, Мексика, Турция, Малайзия, ЮАР, Индонезия, Саудовская Аравия. Среди этих стран и Россия.

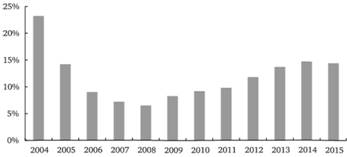

Самый высокий уровень государственного долга РФ последних лет (в 2004 г.) не превышал четверти ВВП. В последние годы он стабилизировался на уровне 12–14%. Совокупный объем государственного долга РФ достигнет к концу 2015 г. 14,4% ВВП (рис. 7.4).

Рис. 7.4. Государственный долг РФ, % ВВП

Целевым ориентиром безопасности для России является уровень не выше четверти ВВП.