Формирование финансовых результатов в бухгалтерском учете

В бухгалтерском учете финансовые результаты деятельности страховщика от страховых операций, операций сострахования и перестрахования, а также прочих операций отражаются в Отчете о прибылях и убытках (форма № 2 - страховщик). Отчет делится на три раздела, в каждом из которых соизмеряются доходы и расходы и выявляется конечный финансовый результат:

- раздел I "Страхование жизни";

- раздел II "Страхование иное, чем страхование жизни";

- раздел III "Прочие доходы и расходы".

В разделе I "Страхование жизни" конечный финансовый результат определяется как разность между суммой начисленных страховых премий (взносов) по договорам страхования, сострахования и по договорам, принятым в перестрахование, увеличенной на доходы по инвестициям, и суммой фактически оплаченных убытков (страховые выплаты), расходов по инвестициям и расходов по ведению страховых операций. При этом страховые премии, оплаченные убытки и расходы на ведение страховых операций корректируются на сумму премий (взносов), начисленных по договорам, переданным в перестрахование.

В разделе II "Страхование иное, чем страхование жизни" отражаются результаты по имущественному страхованию и страхованию ответственности, без учета дохода по капиталовложениям. Конечный финансовый результат определяется как сумма начисленных страховых премий (взносов) по договорам страхования, сострахования и договорам, принятым в перестрахование, увеличенная на изменение страховых резервов и уменьшенная на сумму оплаченных убытков, отчислений в резерв предупредительных мероприятий, расходов по ведению страховых операций. Страховые премии, изменение страховых резервов и расходы по ведению страховых операций также корректируются на сумму начисленных премий (взносов) по договорам, переданным в перестрахование.

Результаты от страховых операций определяются с учетом принятого в перестрахование и за минусом переданного в перестрахование, т.е. нетто-перестрахование.

Доходы и расходы по инвестированию средств страховых резервов, образованных по видам страхования иным, чем страхование жизни, показываются в разделе III "Прочие доходы и расходы".

Таким образом, в Отчете о прибылях и убытках признается тот факт, что результаты страховой и инвестиционной деятельности зависят от видов страхования.

Договоры страхования жизни являются в основном долгосрочными и имеют накопительный элемент. Большая часть дохода, полученного от инвестиций по страхованию жизни, используется в интересах страхователей. Часть дохода от капиталовложений используется для увеличения страховой суммы по договорам страхования жизни, и по этой причине данный доход включается в раздел Отчета "Страхование жизни".

Договоры по имущественному страхованию и страхованию ответственности являются краткосрочными, период страхования обычно составляет один год. В отличие от страхования жизни, в котором зафиксирована сумма выплат, страховые выплаты по иным видам страхования, ограничиваясь страховыми суммами, являются достаточно неопределенными. Преимущественные цели инвестирования в данных видах страхования заключаются в обеспечении ликвидности резервов и получении средств для покрытия возможных убытков от страховой деятельности. Инвестиционные доходы по имущественному страхованию и страхованию ответственности отражаются отдельно по статье "Доходы по инвестициям" в разделе III "Прочие доходы и расходы".

При формировании финансового результата страховой организации учитывается:

а) результат изменения страховых резервов:

- если величина страхового резерва по состоянию на отчетную дату уменьшается, то изменение страхового резерва признается доходом как возврат резерва и увеличивает финансовый результат;

- если величина страхового резерва по состоянию на отчетную дату увеличивается, то изменение страхового резерва признается расходом и уменьшает финансовый результат;

б) результат изменения доли перестраховщика в страховых резервах:

- если величина доли перестраховщика в страховом резерве по состоянию на отчетную дату уменьшается, то изменение доли перестраховщика признается расходом и уменьшает финансовый результат;

- если величина доли перестраховщика по состоянию на отчетную дату увеличивается, то изменение доли перестраховщика признается доходом и увеличивает финансовый результат.

В разделе III Отчета о прибылях и убытках определяется ключевой финансовый показатель деятельности страховщика - чистая прибыль (нераспределенная прибыль (убыток)) отчетного периода.

В отчете подробно описываются элементы, из которых формируется чистая прибыль или убыток после уплаты налогов, отражаемая в балансе как изменение собственного капитала за период. Поэтому Отчет о прибылях и убытках является необходимым дополнением к балансу и отражает воздействие управленческих решений на итоговые результаты деятельности организации за отчетный период.

Порядок формирования финансовых результатов страховой организации рассмотрим на следующем условном примере.

Пример

В страховой организации в журнале учета заключенных договоров страхования зарегистрирован договор имущественного страхования:

|

Договор страхова ния |

Страховая сумма, тыс. руб. |

Стра ховой взнос (премия), тыс.руб. |

Возна граж дение агенту, тыс.руб. |

Дата начала действия договора |

Дата окончания действия договора |

Срок действия договора, мес. |

|

Страхование имущества |

40 000 |

3200 |

200 |

21.06.20ХХ |

20.12.20X1 |

6 |

Расходы по ведению договора составили 50 тыс. руб. Управленческие расходы, приходящиеся на данный договор, составили 30 тыс. руб.

Договор имущественного страхования был передан в перестрахование. Доля перестраховщика составила 30%, комиссия цедента - 10%.

По договору заявлен убыток на сумму 750 тыс. руб., заявление поступило 03.09.20X1. Страховщик убыток урегулировал частично. Страховое возмещение в размере 300 тыс. руб. выплачено 14.09.20X1. Отчетным периодом является третий квартал, т.е. финансовый результат определим по состоянию на 30.09.20X1.

Произведем расчет страховых резервов и их изменения, доли перестраховщика в страховых резервах и ее изменения. Отразим операции в учете и составим Отчет о прибылях и убытках (форма № 2 - страховщик) по состоянию на 30.09.20X1. Последовательность необходимых действий, составляющих расчет прибыли (убытка) страховщика для целей налогообложения, представлена в нижеприведенных таблицах.

Расчет страховых резервов и долей перестраховщика. Договор страхования имущества относится к 6-й учетной группе. В соответствии с учетной политикой страховой организации по данному договору в обязательном порядке формируются резерв незаработанной премии (РНП), резерв заявленных, но неурегулированных убытков (РЗУ), резерв произошедших, но незаявленных убытков (РПНУ), стабилизационный резерв (СР).

Формирование страховых резервов осуществляется на отчетную дату по методикам, представленным в Правилах формирования страховых резервов по страхованию иному, чем страхование жизни (утв. приказом Минфина России от 11 июня 2002 г. № 51н). Доли перестраховщика определяется во всех вышеуказанных резервах, за исключением стабилизационного резерва.

Расчет величины страховых резервов и доли перестраховщика в страховых резервах предыдущего, т.е. на начало III квартала, и за отчетный периоды, т.е. на конец III квартала, с учетом срока действия договора страхования приведен в табл. 10.14.

Таблица 10.14. Расчет величины страховых резервов и доли перестраховщика предыдущего и отчетного периодов

|

Наименование показателя |

Формула расчета, обозначения |

Расчет по данным примера |

|

Резерв незаработанной премии (РНП) |

Метод "pro rata temposit"

где НП - незаработанная премия; БСП - базовая страховая премия; БСП = СБП - В - О, где СБП - страховая брутто-премия; В - вознаграждения агенту за заключение договора страхования; |

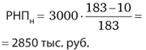

БСП = 3200 - 200 = 3000 тыс. руб.; РНПн - сумма РНП предыдущего отчетного периода: ni = 183 дня; mi = 10 дней;

РНПк - сумма РНП за отчетный период: ni = 183 дня; mi = 102 дня; |

|

О - отчисления, разрешенные законодательством; п, - срок действия договора в днях; mi - истекший срок действия договора в днях |

|

|

|

Доля пе- рестра- ховщи- ка в РНП (Дрнп) |

Дрнп - размер участия перестраховщика в РНП: ДРНП- РНП ПП_ПВ, Рнп СБП ' где ПП - сумма страховой премии (перестраховочная премия), переданной в перестрахование по договору страхования; ПВ - вознаграждение страховщику по договору, переданному в перестрахование |

|

|

Резерв заявленных, но неурегулированных убытков (РЗУ) |

РЗУ = 1,03 (ЗУ + ВСП), где ЗУ - заявленные, но неурегулированные убытки на отчетную дату; ВСП - страховые премии, подлежащие на отчетную дату возврату страхователям или перестрахователям в связи с досрочным прекращением договоров или изменением их условий. Величина РЗУ учитывает расходы по урегулированию заявленных убытков в размере 3% суммы заявленных, но неурегулированных убытков и страховых премии (выкупных сумм), подлежащих возврату по прекращенным договорам |

РЗУн - сумма РЗУ предыдущего отчетного периода: РЗУн = 0; РЗУк - сумма РЗУ за отчетный период: РЗКк = 1,03 (750 - 300) = 464 тыс. руб |

|

Доля перестраховщика в РЗУ (ДРЗУ) |

ДРЗУ определяется в размере доли убытков, подлежащей возмещению перестраховщиком по условиям договора перестрахования: ДРЗУ = 0,3 · ЗУ |

ДРЗУн = 0; ДРЗУк = 0,3 (750 - 300) = 135 тыс. руб. |

|

Резерв произошедших, но неурегулированных убытков (РПНУ) |

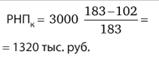

РПНУ = 0,1 · ЗП, где ЗП - заработанная премия: ЗП = СБП + РНПн - РНПк |

РПНУн = 0; РПНУк = 0,1 · (3200 + 2850 - 1320) = 473 тыс. руб. |

|

Доля перестраховщика в РПНУ (ДРПНУ) |

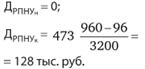

|

|

|

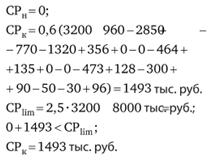

Стабилизационный резерв (СР) |

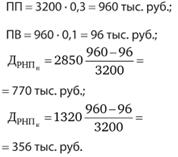

СР за отчетный период принимает значение: СР = 0,6 · ФР, где ФР - финансовый результат за отчетный период при следующих условиях: - если ФР > 0; - если СРн + 0,6 · ФР < СРlim, где СРlim - предельная величина СР : СРlim = 2,5 · СБП. ФР = СБП - ПП + РНПн - ДРНПн - РНПк + ДРНПк + РЗУн - ДРЗУн - РЗУк + ДРЗУк + РПНУн - ДРПНУк - РПНУк + ДРПНУк - СВ + Дсв - РВД - УР + ПВ, где СВ - страховая выплата, произведенная в отчетном периоде; Дсв - доля перестраховщика в страховой выплате; РВД - расходы по ведению договора страхования; УР - управленческие расходы |

|

Результаты расчета страховых резервов и доли перестраховщика в страховых резервах приведены в табл. 10.15.

Таблица 10.15. Результаты изменения величины страховых резервов и доли перестраховщика в страховых резервах

|

Вид резерва |

Размер резерва, тыс. руб. |

Доля перестраховщика, тыс. руб. |

||

|

на 01.07.20X1 |

на 30.09.20X1 |

на 01.07.20X1 |

на 30.09.20X1 |

|

|

2850 |

1320 |

770 |

356 |

|

|

0 |

464 |

0 |

135 |

|

|

0 |

473 |

0 |

128 |

|

|

0 |

1493 |

- |

- |

|

|

2850 |

3750 |

- |

- |

|

|

770 |

619 |

|||

Для учета страховых резервов предназначен счет 95 "Страховые резервы" и соответствующие субсчета к нему. Бухгалтерские записи по учету движения (изменения) страховых резервов приведены в табл. 10.16.

Таблица 10.16. Отражение в учете страховых резервов

|

ОГЛАВЛЕНИЕ операций |

Сумма, тыс. руб. |

Корреспонденция счетов |

|

|

Д |

К |

||

|

Начислен РНП по состоянию на 30.09.20X1 |

1320 |

95,3 |

95,1 |

|

Начислена доля перестраховщиков в РНП по рискам, переданным в перестрахование на 30.09.20X1 |

356 |

95,2 |

95,4 |

|

Отражен РНП по состоянию на 01.07.20X1 |

2850 |

95,1 |

95,3 |

|

Отражена доля перестраховщиков в РНП по состоянию на 01.07.20X1 |

770 |

95,4 |

95,2 |

|

Списано на финансовый результат по окончании отчетного периода кредитовое сальдо по субсчету 95.3 |

1530 |

95,3 |

99 |

|

Списано на финансовый результат по окончании отчетного периода дебетовое сальдо по субсчету 95.4 |

414 |

99 |

95,4 |

|

Начислен РЗУ по состоянию на 30.09.20X1 |

464 |

95,3 |

95,1 |

|

Начислена доля перестраховщиков в РЗУ по рискам, переданным в перестрахование на 30.09.20X1 |

135 |

95,2 |

95,4 |

|

Списано на финансовый результат по окончании отчетного периода дебетовое сальдо по субсчету 95.3 |

464 |

99 |

95,3 |

|

Списано на финансовый результат по окончании отчетного периода кредитовое сальдо по субсчету 95.4 |

135 |

95,4 |

99 |

|

Начислен РПНУ по состоянию на 30.09.20X1 |

473 |

95,3 |

95,1 |

|

Начислена доля перестраховщиков в РПНУ по рискам, переданным в перестрахование на 30.09.20X1 |

128 |

95,2 |

95,4 |

|

Списано на финансовый результат по окончании отчетного периода дебетовое сальдо по субсчету 95.3 |

473 |

99 |

95,3 |

|

Списано на финансовый результат по окончании отчетного периода кредитовое сальдо по субсчету 95.4 |

128 |

95,4 |

99 |

|

Начислен СР по состоянию на 30.09.20X1 |

1493 |

95,3 |

95,1 |

|

Списано на финансовый результат по окончании отчетного периода дебетовое сальдо по субсчету 95.3 |

1493 |

99 |

95,3 |

Отражение операций в течение отчетного периода и формирование прибыли (убытков) в учете представлены в табл. 10.17.

Таблица 10.17. Учет прибыли (убытков)

|

№ п/п |

ОГЛАВЛЕНИЕ операции |

Сумма, тыс. руб. |

Д |

К |

|

В течение отчетного периода |

||||

|

списаны доходы на финансовые результаты: |

||||

|

1 |

Страховые премии по договору страхования |

3200 |

92,1 |

99 |

|

2 |

Вознаграждение по договору перестрахования |

96 |

99,1 |

99 |

|

3 |

Доля перестраховщика в страховой выплате |

90 |

22,4 |

99 |

|

4 |

Возврат РНП |

1530 |

95,3 |

99 |

|

5 |

Доля перестраховщика в РЗУ |

135 |

95,4 |

99 |

|

6 |

Доля перестраховщика в РПНУ |

128 |

95,4 |

99 |

|

списаны расходы на финансовые результаты: |

||||

|

7 |

Страховая выплата по договору страхования |

300 |

99 |

22,1 |

|

8 |

Страховые премии по договору, переданному в перестрахование |

960 |

99 |

92,4 |

|

9 |

Доля перестраховщика в РНП |

414 |

99 |

95,4 |

|

10 |

Отражен РЗУ |

464 |

99 |

95,3 |

|

11 |

Отражен РПНУ |

473 |

99 |

95,3 |

|

12 |

Отражен СР |

1493 |

99 |

95,3 |

|

13 |

Вознаграждение агенту за заключение договора страхования |

200 |

99 |

26 |

|

14 |

Расходы, связанные с ведением договора страхования |

50 |

99 |

26 |

|

15 |

Управленческие расходы |

30 |

99 |

26 |

|

По окончании отчетного периода |

||||

|

16 |

Отражена сумма прибыли (до налогообложения) |

795 |

99 |

84 |

Фрагмент формы № 2 - страховщик "Отчет о прибылях и убытках" (раздел II "Страхование иное, чем страхование жизни") по договору имущественного страхования приведен в табл. 10.18.

Таблица 10.18. Отчет о прибылях и убытках

|

II. Страхование иное, чем страхование жизни |

За отчетный период, тыс. руб. |

|

Страховые премии - нетто-перестрахование |

2240 |

|

страховые премии - всего |

3200 |

|

переданные перестраховщикам |

(960) |

|

Изменение РНП - нетто-перестрахование |

1116 |

|

изменение РНП - всего |

1530 |

|

изменение доли ПС |

(414) |

|

Выплаты по договорам страхования - нетто-перестрахование |

(210) |

|

выплаты по договорам страхования - всего |

(300) |

|

доля перестраховщиков |

90 |

|

Изменение резерва убытков - нетто-перестрахование |

(674) |

|

изменение резерва убытков - всего |

(464 + 473) |

|

изменение доли перестраховщиков - всего |

135 + 128 |

|

Изменение других страховых резервов |

(1493) |

|

Расходы по ведению страховых операций - нетто-перестрахование |

(50) |

|

Результат от операций страхования иного, чем страхование жизни |

929 |

|

III. Прочие доходы и расходы, не отнесенные в разделы 1 и II |

|

|

Управленческие расходы |

(30) |

|

Прочие доходы, кроме доходов, связанных с инвестициями |

96 |

|

Прочие расходы, кроме расходов, связанных с инвестициями |

(200) |

|

Прибыль (убыток) до налогообложения |

795 |