Выбор инвестором портфеля активов (портфельная теория Марковица)

В 1952 г. Гарри Марко́виц (Harry Markowitz) впервые[1] предложил рассматривать цену актива (и его доходность) как случайную величину и показал, как с помощью функции полезности инвестор выбирает тот или иной портфель для инвестирования. За эту работу в 1990 г. Г. Марковиц получил Нобелевскую премию по экономике.

Функция полезности инвестора

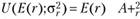

Г. Марковиц предложил использовать функцию полезности, которая зависит только от ожидаемой доходности актива и его дисперсии (стандартного отклонения) и имеет вид  , где А – коэффициент неприятия риска: чем он больше, тем сильнее инвестор не приемлет (избегает) риск, а также он служит калибровочной мерой между доходностью и дисперсией. При А > 0 инвестор любит риск, при А = 0 инвестор нейтрален к риску, а при А < 0 инвестор избегает риска. Чем больше по абсолютному значению коэффициент A, тем сильнее инвестор любит рисковать или предпочитает избегать риск. Мы уже видели, что знания об ожидаемой доходности актива и ее дисперсии дают полную картину относительно актива и его риска. Таким образом, знание только этих двух параметров актива оказывается достаточным для выбора структуры инвестиционного портфеля с заданными предпочтениями по риску.

, где А – коэффициент неприятия риска: чем он больше, тем сильнее инвестор не приемлет (избегает) риск, а также он служит калибровочной мерой между доходностью и дисперсией. При А > 0 инвестор любит риск, при А = 0 инвестор нейтрален к риску, а при А < 0 инвестор избегает риска. Чем больше по абсолютному значению коэффициент A, тем сильнее инвестор любит рисковать или предпочитает избегать риск. Мы уже видели, что знания об ожидаемой доходности актива и ее дисперсии дают полную картину относительно актива и его риска. Таким образом, знание только этих двух параметров актива оказывается достаточным для выбора структуры инвестиционного портфеля с заданными предпочтениями по риску.

Задача выбора портфеля в модели Марковица определяется системой

(5.15)

(5.15)

Решением системы (5.15) будет вектор ( ) – вектор весов соответствующих активов в портфеле. Если задача выбора осуществляется в условиях невозможности коротких продаж, то к системе (5.15) добавляется условие

) – вектор весов соответствующих активов в портфеле. Если задача выбора осуществляется в условиях невозможности коротких продаж, то к системе (5.15) добавляется условие

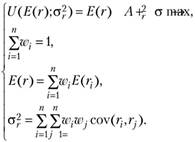

Пример 5.3. В двухпериодной экономике (в которой нет возможностей для коротких продаж) обращаются два актива со следующими характеристиками: ожидаемые доходности  , стандартные отклонения доходностей

, стандартные отклонения доходностей

, коэффициент корреляции между доходностями активов 1 и 2 равен нулю. Какой портфель сформирует инвестор с функцией полезности

, коэффициент корреляции между доходностями активов 1 и 2 равен нулю. Какой портфель сформирует инвестор с функцией полезности  ? Определите долю вложений в каждый из активов.

? Определите долю вложений в каждый из активов.

Решение

Подставляя имеющиеся данные в функцию полезности, получаем следующую задачу (х – доля первого актива в портфеле):

Приравнивая первую производную этой функции по х нулю и решая полученное уравнение относительно х, получаем

Таким образом, оптимальный для инвестора портфель содержит 77% первого актива и 23% второго.

Графическая иллюстрация модели Марковица

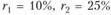

Для квадратичной функции полезности кривые безразличия в координатах "доходность – стандартное отклонение" выглядят как параболы, ветви которых направлены вверх. Степень выпуклости парабол зависит от степени неприятия инвестором риска, чем она выше, тем круче параболы (рис. 5.9). Например, инвестор с функцией полезности  сильнее избегает риска, чем инвестор с функцией полезности

сильнее избегает риска, чем инвестор с функцией полезности  .

.

Рис. 5.9. Выбор портфеля инвестором

Инвестор выбирает тот портфель, где кривая безразличия касается допустимого множества. Также из рис. 5.9 очевидно, что инвестор, избегающий риска, в результате выбирает портфель (точка F), очень близкий к портфелю с минимальной дисперсией. Портфель F характеризуется невысокой доходностью и низким риском. Инвестор со средней степенью избегания риска выберет портфель V, который характеризуется более высоким риском и более высокой доходностью. Инвестору с низкой степенью избегания риска портфель F будет неинтересен, так как он лежит на кривой безразличия, соответствующей меньшему значению его функции полезности  . Полезность на уровне

. Полезность на уровне  инвестором нс может быть достигнута, так как отсутствуют портфели, которые он мог бы для этого использовать (другими словами, нет точек пересечения между кривой безразличия и допустимым множеством портфелей).

инвестором нс может быть достигнута, так как отсутствуют портфели, которые он мог бы для этого использовать (другими словами, нет точек пересечения между кривой безразличия и допустимым множеством портфелей).