Финансовый риск. Эффект финансового рычага

Каждое предприятие использует в своей деятельности заемные средства. Инвестируя заемные средства в производство, предприятие получает прибыль, которая может быть больше или меньше платы за кредит. Возможность увеличить прибыль предприятия путем использования заемных средств получила название финансового рычага или финансового левериджа. В общем случае к финансовому рычагу относят всякое, в том числе отрицательное, влияние заемных средств на доходность предприятия.

Пример 7.4

Рассмотрим три предприятия, имеющих одинаковые чистые активы в 1000 тыс. руб., одинаковую балансовую прибыль до выплаты процентов за кредит (earnings before interests and taxes) в 400 тыс. руб., но различную структуру активов (см. таблицу).

|

Предприятие |

Собственные средства, тыс. руб. |

Заемные средства, тыс. руб. |

Чистые активы, тыс. руб. |

|

А |

1000 |

0 |

1000 |

|

Б |

700 |

300 |

1000 |

|

В |

300 |

700 |

1000 |

Рассчитаем чистую прибыль предприятии при условии ставки за кредит 20%, а ставки налога на прибыль - 30%.

А: 400 х (1 - 0,3) = 280 тыс. руб.

Б: (400 - 300 х 0,2)(1 - 0,3) = 238 тыс. руб.

В: (400 - 700 х 0,2)(1 - 0,3) = 182 тыс. руб.

Вычислим рентабельность собственного капитала но предприятиям.

А: 280/1000 х 100 = 28%.

Б: 238/700 х 100 = 34%.

В: 182/300 х 100 = 60,7%.

Таким образом, акционеры предприятия В получат на свои акции больший доход, чем акционеры фирм А и Б. Менеджеры фирм Б и В достигли увеличения рентабельности собственных средств за счет того, что смогли использовать заемный капитал с большей отдачей, чем цена его приобретения.

Чтобы использовать концепцию финансового рычага в расчетах, введем ее формализованное выражение. Обозначим: N1 - чистая прибыль (после уплаты налогов); Е - собственный капитал; В - долгосрочные обязательства;

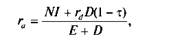

тл - доходность (стоимость) долгосрочных обязательств; ге - доходность собственного капитала, Я = Ш/Е; га - доходность чистых активов, соответствующая доходности собственного капитала, равной г *:

где т - ставка налога на прибыль.

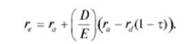

С учетом выражения (7.2) рентабельность собственного капитала

Второе слагаемое в формуле (7.3) показывает эффект финансового рычага, т.е. рост (в общем случае - изменение) рентабельности собственного капитала вследствие различий между рентабельностью активов и скорректированной ставкой по кредитам.

Можно получить выражение для финансового рычага, исходя из прибыли до выплаты налогов и процентов. В этом случае:

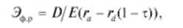

По аналогии с механическим рычагом выделяют два элемента эффекта финансового рычага. Обозначим Эфр -эффект финансового рычага, т.е. прирост рентабельности собственного капитала фирмы за счет увеличения доли заемных средств. Из формулы (7.3) получим:

где D/E - плечо финансового рычага (характеризует силу воздействия финансового рычага). Чем больше доля заемных средств, тем больше плечо финансового рычага; га - гД1 - т) - дифференциал финансового рычага. Он равен превышению рентабельности активов над ставкой процентов по кредиту, скорректированной на налоговую защиту. Он показывает прирост рентабельности собственного капитала за счет привлечения единицы заемных средств. Если га< гкр(1 - т), т.е. дифференциал отрицателен, то прирост заемного капитала уменьшает рентабельность собственного капитала. В примере 7.4 дифференциал равен 14% для гв = 28%.

Дифференциал финансового рычага изменяется при изменении плеча финансового рычага. Так как цена кредита растет при снижении финансовой устойчивости предприятия, то дифференциал снижается при росте плеча финансового рычага.

Наряду с понятием эффекта финансового рычага в финансовом менеджменте используется концепция силы (степени) финансового рычага, объясняющей взаимосвязь показателей в случае большего или меньшего использования предприятием заемных средств.

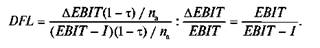

Сила (степень) финансового рычага (degree of financial leverage, DFL) определяется как изменение чистой прибыли, принадлежащей акционерам, вызванное изменением прибыли до выплаты налогов и процентов (т.е. представляет собой соответствующий коэффициент эластичности):

где Д£Р5 - изменение прибыли на одну акцию вследствие изменения прибыли до выплаты налогов и процентов1;

где / - сумма выплаченных процентов по заемному капиталу; яа - число акций.

Так как величина процентов по заемному капиталу остается постоянной (изменений структуры капитала в краткосрочной перспективе не предвидится), то изменение прибыли па акцию определяется только изменением прибыли до выплаты процентов и налогов:

Тогда формулу (7.4) можно переписать:

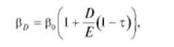

Поскольку увеличение доли заемного капитала увеличивает риск, который принимают собственники компании, следует учесть этот риск, связанный со структурой капитала, в расчетах стоимости собственного капитала. Этот риск индивидуален для каждого предприятия и может быть учтен в бета-коэффициенте:

где р0 - бета-коэффициент при наличии у фирмы финансового рычага с плечом О/Е; р0 - бета-коэффициент аналогичного предприятия, не использующего заемных средств (так называемая "безрычаговая бета"). Эта формула была предложена Р. Хамадой и называется "формулой Хамады" [Наплас1а, 1972].