Факторинговые операции банка

Факторинг (от англ. faktor – агент, посредник) является разновидностью комиссионной операции, связанной с кредитованием оборотного капитала поставщика и переуступкой неоплаченных долговых требований, которые возникают между контрагентами в процессе реализации товаров и услуг.

Основные функции факторинга представлены на рис. 8.3. Финансирование, в результате которого денежные средства предоставляются поставщику, позволяют ему поставлять

Рис. 8.3. Функции факторинга

продукцию своим покупателям с отсрочкой платежа, получая значительную часть от суммы поставки сразу же после этой поставки или по удобному для него графику, заранее зная, в какой день деньги поступят па его счет. Использование факторинга возможно, когда покупателями являются крупные и надежные компании, в том числе иностранные. Например, крупные сетевые магазины, такие как "Ашан", "Седьмой континент", "Метро", работают со своими многочисленными поставщиками по факторинговой схеме.

При факторинге происходит административное управление дебиторской задолженностью, так как факторинговая компания отслеживает состояние этой задолженности, напоминает дебиторам о задержках платежей, а в случае без- регрессного факторинга – взыскивает долги с дебиторов. Факторинг позволяет также провести оценку платежеспособности покупателей, используя различные методы, предоставляя клиентам независимую информацию о дебиторах.

Факторинг как форма финансирования включает в себя гарантии кредитных и валютных рисков, а также информационное, страховое, бухгалтерское, консалтинговое и юридическое сопровождение поставщика и покрывает большую часть его рисков.

Целью факторингового обслуживания является своевременное инкассирование долгов для сокращения потерь вследствие задержки платежа и предотвращение возникновения сомнительных долгов, повышение ликвидности и снижение финансового риска для клиентов.

Эта посредническая операция проводится банком или фактор-фирмой для ускорения оборота и роста ликвидности средств производителей. Процесс движения кредитных ресурсов при факторинге схематически представлен на рис. 8.4.

Рис. 8.4. Схема движения кредитных ресурсов при факторинге: 1 – отгрузка продукции, осуществление работ, услуг; 2 – продажа долговых обязательств на дату, установленную в договоре; 3 – получение кредита в виде оплаты долговых обязательств на дату, установленную в договоре; 4 – погашение кредита, предоставленного клиенту, через оплату обязательств плательщикам

Факторинг, предоставив покупателям льготные условия оплаты товара (отсрочку), дает возможность поставщику получить кредит в размере до 90% стоимости поставляемого товара, увеличить объем продаж, число покупателей и свою конкурентоспособность. Благодаря факторингу поставщику создаются оптимальные условия для концентрации усилий на основной, производственной деятельности, ускорении оборота капитала и увеличении прибыли. У поставщика уменьшается сумма баланса и улучшается структура и оборачиваемости его средств за счет увеличения показателя соотношения собственного и привлеченного капитала. Для покупателя он выгоден, поскольку позволяет ему получить товарный кредит (продавец поставляет товар с отсрочкой платежа до двух месяцев), увеличить объем закупок.

В факторинговых операциях участвуют три стороны (рис. 8.5):

Рис. 8.5. Система факторингового обслуживания: 1 – заключение договора о факторинговом обслуживании; 2 – поставка товара с отсрочкой платежа; 3 – выплата досрочного платежа (до 85% стоимости поставленного товара) сразу после поставки; 4 – плата за поставленный товар; 5 – выплата остатка средств после оплаты покупателем за вычетом комиссионного вознаграждения фактора

1) фактор-посредник, которым может быть факторинговый отдел банка или специализированная факторинговая компания;

2) клиент (поставщик товара) – промышленная или торговая фирма, заключившая соглашение с фактором- посредником;

3) покупатель товара.

В области внешней торговли факторинг предстает как приобретение банком (фактор-фирмой) требований экспортера к импортеру и их инкассацию с рассрочкой платежа по операциям с немедленной оплатой наличными.

Главными экономическими достоинствами факторинга являются: увеличение прибыли его пользователей и превращение их дебиторской задолженности в деньги.

Факторинговые операции подразделяются на внутренние и внешние (международные), открытые и закрытые, с правом и без права регресса, прямые и косвенные (рис. 8.6).

Рис. 8.6. Виды факторинга

Открытый (конвенционный) факторинг связан с переуступкой поставщиком товарораспорядительных документов фактор-фирме с обязательным уведомлением должников (плательщиков) об участии в расчетах факторинговой компании.

Закрытый (конфиденциальный) факторинг характеризуется тем, что должника не информируют о привлечении к востребованию долгов фактор-фирмы. Тариф на конфиденциальное факторинговое обслуживание выше размера оплаты открытых факторинговых услуг.

Факторинговое обязательство с правом регресса. Факторинговая компания вправе потребовать от кредитора (поставщика) возместить ей ранее переведенные суммы при отказе заемщика (плательщика) от выполнения своих финансовых обязательств по погашению кредита или оплате отгруженных товаров. В результате кредитор (получатель) при заключении факторингового соглашения с правом регресса продолжает нести кредитный риск по проданным им факторинговой компании долговым требованиям.

Договор о факторинговом обязательстве без права регресса на практике скорее исключение, чем правило. Факторинговое обязательство без права регресса предусматривает, что факторинговая компания при невыполнении заемщиком (плательщиком) своих финансовых обязательств в течение определенного срока (обычно от 30 до 90 дней) должна оплатить все издержки по взысканию долга в пользу кредитора (поставщика).

В мировой практике, по данным Всемирного банка, внутренний факторинг чаще бывает с регрессом, чем внешний.

В странах Восточной Европы 66% договоров внутреннего и 35% внешнего факторинга заключено с регрессом[1].

Существуют договора факторинга с условием о кредитовании поставщика в форме предварительной оплаты (до 80% переуступаемых им долговых требований), а также с условием оплаты требований к определенной дате или с фиксированным периодом платежа (Fixed Maturity Period – FMP).

В зависимости от страны нахождения участников факторинговой сделки факторинг делится на внутренний и международный.

В практике международной торговли применяются три основные модели международного факторинга, одна из которых (двухфакторная) представлена на рис. 8.7. В этом случае факторинг включает проведение восьми операций.

Рис. 8.7. Двухфакторная модель международного факторинга: 1 – экспортер поставляет товар импортеру. На счетах- фактурах экспортера содержится надпись, уведомляющая импортера о том, что он должен произвести платеж в пользу импорт-фактора; 2 – копии (один из оригиналов) счета- фактуры и транспортного документа направляются экспорт- фактору; 3 – экспорт-фактор оплачивает экспортеру до 90% от суммы поставки за приобретенную дебиторскую задолженность; 4 – экспорт-фактор переуступает дебиторскую задолженность импорт-фактору; 5 – импорт- фактор как владелец дебиторской задолженности должен взыскать сумму долга и в случае неплатежа со стороны импортера принять на себя риск неплатежа и заплатить экспорт-фактору; 6 – импортер производит оплату импорт-фактору; 7 – импорт-фактор переводит платеж импортера в пользу экспорт-фактора или в случае неплатежа импортера производит гарантийный платеж; 8 – экспорт-фактор зачисляет экспортеру оставшуюся часть суммы поставки (10%) за вычетом факторинговых комиссий

Прямой экспортный факторинг. Международный факторинг может осуществляться и без посредничества импорт-фактора. Прямой импортный факторинг. Эта схема предусматривает покупку импорт-фактором у экспортера долговых требований по своей стране.

Конвенционный (открытый) факторинг является универсальной системой финансового обслуживания клиентов, включающей бухгалтерское, информационное, рекламное, бытовое, транспортное, кредитное, страховое и юридическое обслуживание. За клиентом практически сохраняются только производственные функции. Поскольку в этом случае клиенты фактор-фирм могут отказаться от сохранения собственного штата служащих, выполняющих те функции, которые принимает на себя фактор-фирма, то возникает достаточно существенная экономия средств. В сочетании с выгодами от "дисконтирования фактур" она компенсирует высокую стоимость обслуживания (0,75-3% годового оборота в зависимости от размера капитала, финансового положения и кредитоспособности клиента). При конвенционном факторинге поставщик указывает на своих счетах, что требование продано фактор-фирме[2].

Максимальное удовлетворение интересов фактора и его клиента достигается сочетанием различных видов факторинга (рис. 8.8). Коммерческие банки, обладая финансовыми ресурсами для осуществления этого вида финансового обслуживания своих клиентов, реализуют потенциальные возможности по расширению их числа путем предоставления комплексного обслуживания на финансовом рынке.

Факторинговая операция состоит в покупке денежных требований, их инкассации, кредитовании и гарантии от кредитных и валютных рисков. Технически в основе операций факторинга лежит так называемое дисконтирование фактур, т.е. покупка факторинговой компанией основной части счетов-фактур и векселей клиента на условиях немедленной оплаты.

Независимо от поступления долга от дебиторов, оплата остальной части производится в установленный срок. В качестве клиентов банка обычно выступают мелкие и средние торгово-промышленные компании, торговые агенты и дилеры, рассчитывающиеся по открытому счету.

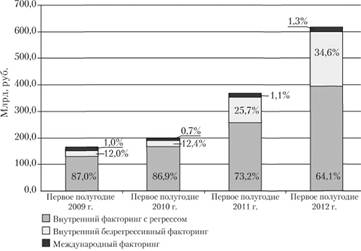

Рис. 8.8. Виды факторингового обслуживания в Российской Федерации (2009–2012 гг.)

В соответствии с принятой в 1988 г. Конвенцией о международном факторинге операция считается факторингом в том случае, если она удовлетворяет как минимум двум из четырех признаков:

• наличие кредитования;

• ведение бухгалтерского учета поставщика;

• инкассирование его задолженности;

• страхование от кредитного риска.

Сегодня факторинг представляет собой универсальную систему обслуживания поставщика, включающую услуги бухгалтерского, информационного, страхового, кредитного и юридического сбытового характера.

В современной российской практике договор факторингового обслуживания заключается, как правило, с соблюдением ряда требований.

Поставки должны осуществляться на условиях стопроцентной отсрочки платежа.

Отсрочка платежа по договору не должна превышать 90–120 дней.

Требуется наличие нескольких (от 4) постоянных покупателей (данное требование может быть снижено в случае, если покупателем является сетевой магазин).

Минимальный планируемый объем финансирования в рамках факторингового обслуживания – от 3 млн руб. в месяц.

Оплата по договору поставки должна предусматривать только безналичный расчет.

В международной торговле факторинговые операции используют двухфакторный, прямой импортный и экспортный факторинг.

Двухфакторный факторинг обеспечивает финансирование и сокращает административные расходы за счет такой схемы: запрос лимита – обеспечение рисков, поставки – рассылка фактуры, финансирование и оплата средств в соответствии с договором.

В этом случае экспортер информирует своего экспорт- фактора о сумме, подлежащей обеспечению. Последний запрашивает у импорт-фактора лимит. Импорт-фактор, в свою очередь, проверяет денежные позиции импортера и предоставляет экспорт-фактору гарантии. Экспорт-фактор информирует экспортера о разрешении на лимит. Затем следует продажа документов, поставка товаров или услуги, передача копии счета экспорт-фактору, который отсылает ее импорт- фактору. Одновременно с направлением товара экспортер отсылает импортеру счет с пометками о переуступке.

Финансирование экспорт-фактором экспортера производится после поставки товара (услуги). Вслед за этим импортер делает полный платеж импорт-фактору, а тот переводит полученную сумму экспорт-фактору, который отсылает экспортеру непрофинансированный остаток требований за вычетом стоимости факторинговых услуг.

Прямой импортный факторинг осуществляет обеспечение платежей, производя: запрос лимита – обеспечение рисков, поставку – рассылку фактуры и оплату средств.

Из-за различий валютно-правовых основ разных стран предварительное финансирование со стороны импорт- фактора затруднительно.

Прямой экспортный факторинг не использует факторинговую фирму в стране импортера, последовательно проводя следующие мероприятия: запрос лимита – обеспечение риска, поставка – рассылка фактуры, финансирование и доплата.

В целях определения риска или перестрахования экспорт-фактор пользуется страхованием кредитов в стране импортера или подстраховывается гарантией государственной организации. Имеется еще вид международного факторинга, где практикуются операции финансирования требований концернов, при котором сделки сходны с комбинацией двухфакторной схемы и стандартного внутреннего факторинга.

Возможности международного факторинга позволяют систематически получать товар с отсрочкой платежа до трех месяцев, по существу предоставляя товарный кредит.

Для российских банков главными клиентами по факторингу выступают российские импортеры, которым приходится делать предоплату, открывать аккредитив или предоставлять платежные гарантии за поставляемый товар (услуги).