Лекция I. Выбор критериев и показателей позиционирования

Позиционирование начинается с выбора критериев[1]. Применяются различные критерии и показатели, позволяющие оценить преимущества и выгоды для потребителей. Это могут быть потребительские признаки товара, его отличительные особенности по отношению к определенному товару-конкуренту, преимущества, предлагаемые товаром и пр.

Так, например, Ф. Котлер выделяет семь критериев для позиционирования товара[2]:

1) важность, т.е. значимость для потребителя;

2) неповторимость, т.е. уникальность по сравнению с товарами конкурентов;

3) превосходство по отношению к товарам-конкурентам;

4) доступность приобретения;

5) преимущества первого хода, затрудняющее быстрое копирование;

6) приемлемость, т.е. возможность оплатить;

7) рентабельность, т.е. экономическая выгода.

При позиционировании бренда специалисты выделяют иные критерии:

– базовую ценность, лежащую в основе бренда;

– обещание бренда, т.е. основную выгоду, которую он обещает потребителю;

– рациональные выгоды бренда, т.е. что получит потребитель, приобретая бренд;

– эмоциональные выгоды бренда, т.е. чувства потребителя при выборе бренда;

– описание бренда через личностные характеристики (например, дружелюбный, открытый или строгий, серьезный).

Позиционирование может проводиться на основе одного или нескольких критериев:

– на основе одного критерия (например, лучшее качество, лучшее обслуживание, самая низкая цена и пр.);

– на основе двух критериев (цена и качество; надежность и долговечность и т.д.);

– на основе трех критериев (цена, надежность, простота в обращении).

Выбранные критерии позиционирования могут быть более полно раскрыты через набор различных показателей. Такие показатели можно выявить в результате проведения анкетирования, рыночного тестирования, фокус-группы, экспертным путем и др.

Так, в случае позиционирования копировальных аппаратов был выбран критерий – важность для потребителя, который определялся при помощи 16-ти показателей, полученными в результате анкетирования потребителей. Это: скорость копирования, наличие масштабирования, количество цветов, формат копии, себестоимость копии, месячный ресурс копирования, цена, потребление электроэнергии, работа па бумаге любой плотности, известность марки, качество и надежность, скорость поставки, возможность покупки в кредит, гарантийное и послегарантийное обслуживание, срок службы и другие характеристики (доступность расходных материалов, качество печати, простота в обращении, габариты) (см. вставку "Практический пример. Позиционирование копировальных аппаратов", с. 83).

Лекция II. Построения карты восприятия

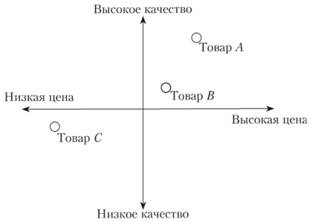

Одним из возможных средств для определения позиции товара на рынке являются карты восприятия (позиционной карты), осями которой являются основные ценности потребителей. Карта восприятия – это способ представления процесса позиционирования с использованием нескольких оценочных показателей. Она характеризует предпочтительные комбинации выгод, которыми руководствуются потребители при выборе того или иного товара (рис. 2.3 и 2.4).

Рис. 2.3. Карта восприятия

Рис. 2.4. Пример карты восприятия, построенной на основе двух показателей: цена и качество

Разработку карты можно представить в виде следующих этапов:

1) определение совокупности конкурирующих марок;

2) определение атрибутов, которыми пользуются потребители при выборе марки путем опроса;

3) проведение маркетингового исследования, в результате которого потребители формулируют понятие "идеального товара", присваивают определенное число баллов важнейшим характеристикам продукта;

4) определение значений характеристик конкурирующих марок;

5) отображение места "идеального товара" на позиционной карте;

6) перенос на карту свойств "идеального товара" и конкурирующих марок.

Таким образом, станет ясно восприятие товара в целевом сегменте и его место но отношению к конкурентам.

Практический пример

Позиционирование копировальных аппаратов[3].

В рамках исследования рынка копировальных аппаратов и определения степени важности их для потребителя, респондентам было предложено оценить по пятибалльной шкале 16 показателей, характеризующих критерий "важность для потребителей". На основе ответов были выведены следующие средние оценки (табл. 2.10).

Таблица 2.10

Средние оценки показателей важности копировальных аппаратов

|

№ п/п |

Показатель |

Оценка важности* |

|

1 |

Скорость копирования |

4,05 |

|

2 |

Наличие масштабирования |

3,55 |

|

3 |

Количество цветов |

1,85 |

|

4 |

Формат копии |

4,08 |

|

5 |

Себестоимость копии |

4,52 |

|

6 |

Месячный ресурс копирования |

4,42 |

|

7 |

Цена |

4,75 |

|

8 |

Потребление электроэнергии |

2,03 |

|

9 |

Работа на бумаге любой плотности |

3,22 |

|

10 |

Известность марки |

3,85 |

|

11 |

Качество и надежность |

4,95 |

|

12 |

Скорость поставки |

2,35 |

|

13 |

Возможность покупки в кредит |

2,35 |

|

14 |

Гарантийное и послегарантийное обслуживание |

4,98 |

|

15 |

Срок службы |

4,12 |

|

10 |

Другие характеристики |

|

|

16.1 |

В том числе: доступность расходных материалов |

5,0 |

|

16.2 |

качество печати |

3,5 |

|

16.3 |

простота в обращении |

5,0 |

|

16.4 |

габариты |

3,8 |

* Оценка важности представлена от 0 (совершенно не значимая) до 5 (очень важная).

Оценки различных характеристик достаточно дифференцированы от 1,85 до 5, но явно видны наиболее значимые характеристики, получившие оценки более 4,5:

• себестоимость копии;

• цена;

• качество и надежность;

• наличие гарантийного обслуживания;

• доступность расходных материалов;

• простота в обращении.

Следовательно, эти характеристики могут быть использованы для сравнительной оценки представленных на рынке моделей копировальной техники.

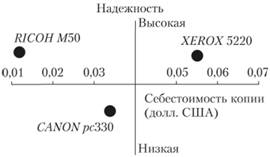

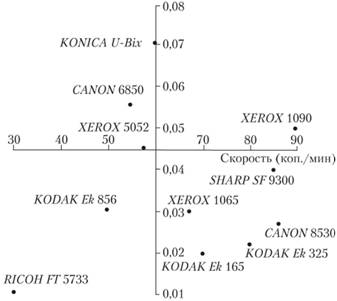

Респондентам было предложено оценить такие характеристики, как простота в обращении и надежность по отношению к используемым в их организациях аппаратам по шкале "высокая, средняя, низкая". На основе этих данных и имеющейся информации об отдельных марках копировальных аппаратов (себестоимость копии, цена, скорость в качестве критерия позиционирования была выбрана также скорость копирования, получившая оценку 4,05).

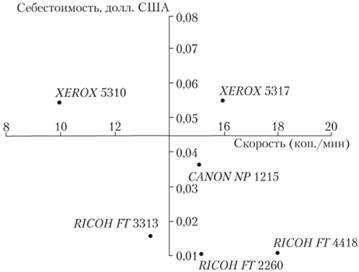

На представленных ниже картах восприятия (рис. 2.5-2.8) видно, что копировальные аппараты RICOH имеют достаточно сильные позиции: при относительно низких ценах и самой низкой себестоимости одной копии аппараты имеют высокую надежность и просты в эксплуатации.

Рис. 2.5. Позиционная карта 1: класс А4 (себестоимость копии/надежность)

Рис. 2.6. Позиционная карта 2: класс А3 (цена/простота в обращении)

Puc. 2.7. Позиционная карта 3: класс профессиональных аппаратов (себестоимость копии/скорость копирования)

Puc. 2.8. Позиционная карта 4: класс настольных аппаратов (себестоимость копии/скорость копирования)

Анализ ответов показал, что спрос на различные модели техники RICOH разделился следующим образом (в процентах от числа опрошенных):

1) RICOH M/50 (А4, 8 копий в минуту, 1150 долл.) – 27,8%;

2) RICOH F73313 (А3 – В4, 13 копий в минуту, масштаб 61 –141%, 2050 долл.) – 1,7%;

3) RICOH FT2260 (А3 – А3, 15 копий в минуту, масштаб 50–200%, 2600 долл.) – 16,7%;

4) RICOH FT4418 (А3 – А3, 18–22 копии в минуту, масштаб 50–200%, 3170 долл.) – 11%;

5) RICOH priport (А3 – А3, 120 копий в минуту, масштаб 50–200%, 15767 долл.) –

2,8%. * 1 2 3

Подобный подход к составлению карт восприятия является традиционным и достаточно простым, однако он имеет недостатки:

1) для оценки товаров в двухмерной плоскости можно использовать только два основных показателя, поэтому при необходимости охвата большего числа показателей нужно разрабатывать несколько карт;

2) из анализа "выпадают" и другие показатели, по которым потребители могут оценивать продукцию. Их влияние не учитывается;

3) большее число показателей, характеризующих товар, может быть описано лишь аналитически. Поэтому для построения карты восприятия, у которой отсутствовали бы указанные выше недостатки, используются методы многомерного шкалирования, которые представляют систему методических приемов и способов сбора и обработки (психологической, социально-психологической и социологической) информации для получения объективных данных о скрытых или явных закономерностях поведения сложных, многомерных объектов.

Мнение специалиста

Пример многомерного шкалирования[4].

В процессе рыночного исследования, которое проводилось в Москве несколько лет назад, была проведена сравнительная оценка розничных сетей салонов сотовой связи.

В качестве объектов для процедуры многомерного шкалирования были отобраны следующие компании – розничные дилеры оборудования и услуг связи в г. Москве: "Евросеть", "Анарион", "Техмаркет", "Мак-Центр", "Мобайл-Центр", "Мобильные советы", "Диксис"[5].

В выборочную совокупность включались лица обоих полов в возрасте от 16 до 65 лет, пользующиеся мобильной связью и имеющие мобильный телефон в момент опроса (как критерий проверки принадлежности к генеральной совокупности).

Опрос проводился путем проведения личного интервью с респондентами. Выборка по данному исследованию составила 650 чел., при этом допустимые отклонения, учитывая оценки результирующих признаков при обработке данных, в среднем не превысили 6,5%.

В качестве совокупности элементов, описывающих 4Р этих сетей, были использованы следующие показатели (табл. 2.11):

• широта ассортимента;

• качество послепродажного обслуживания;

• уровень цен;

• география розничных точек;

• интерьер и POS-материалы (элементы оформления места продаж);

• средства продвижения.

Таблица 2.11

Структура стандартного вопроса к респонденту

|

Характеристика |

"Евросеть" |

"Анарион" |

"Мобильные Советы" |

"Техмаркет" |

"Диксис" |

"Мобайл- Центр" |

"Мак- Центр" |

|

Широкий ассортимент |

Полученные данные агрегируются таким образом, что в столбцах указанной выше таблицы располагаются не фактические элементы кодировки данных, а доля от общего числа респондентов, считающих, что предложенная характеристика соответствует фактическому описанию компании (табл. 2.12).

Таблица 2.12

Доля соответствия предложенных для оценки элементов 4Р фактическому описанию компании (по мнению респондентов)

|

Компания |

Широкий ассортимент |

Высокое качество обслуживания |

Высокое качество послепродажного сервиса |

Низкий уровень цен |

Удобное месторасположение |

Хороший интерьер и POS- материалы |

Известная компания |

|

"Анарион" |

0,167 |

0,167 |

0,012 |

0,013 |

0,333 |

0,250 |

0,750 |

|

"Диксис" |

0,526 |

0,263 |

0,368 |

0,053 |

0,211 |

0,211 |

0,579 |

|

"Евросеть" |

0,459 |

0,246 |

0,098 |

0,328 |

0,492 |

0,164 |

0,475 |

|

"Мак-Центр" |

0,333 |

0,333 |

0,007 |

0,667 |

0,008 |

0,0087 |

0,003 |

|

"Мобайл- Центр" |

0,596 |

0,308 |

0,173 |

0,077 |

0,269 |

0,096 |

0,615 |

|

"Мобильные Советы" |

0,686 |

0,808 |

0,378 |

0,155 |

0,731 |

0,314 |

0,378 |

|

"Техмаркет" |

0,325 |

0,200 |

0,100 |

0,025 |

0,325 |

0,125 |

0,675 |

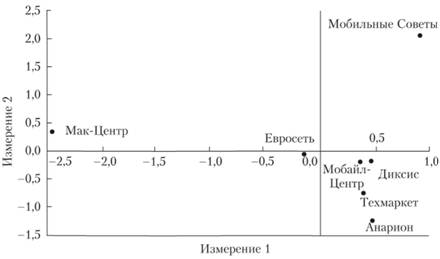

Полученные данные используются для обработки методом многомерного шкалирования. Сначала в соответствии с алгоритмом многомерного шкалирования рассчитывается матрица расстояний между объектами (компаниями). Затем производится создание имплицитных измерений, формирующих двухмерное или трехмерное (в зависимости от требований пользователя и качества полученной карты) геометрическое пространство, в котором и располагаются объекты. Обработка ответов респондентов методом многомерного шкалирования позволила получить следующую карту восприятия (рис. 2.9).

Рис. 2.9. Карта восприятия: метод многомерного шкалирования

На карте отображена группировка компаний по указанным атрибутам их деятельности в двухмерном пространстве. При этом показатель S-stress составил 0,13, а показатель RSQ – 0,967, что свидетельствует о высоком качестве полученной модели.

Теперь необходимо произвести содержательную интерпретацию полученной карты восприятия. Очевидно, что это можно сделать, выяснив значение полученных измерений (осей). Аналитическим методом используемой для этого задачи является анализ взаимосвязи между координатами объектов в новом двухмерном пространстве и исходными переменными, по которым строилась матрица расстояний. Обычно для этого используют коэффициент корреляции.

Последовательно рассчитывая коэффициент корреляции между координатами всех объектов по каждому полученному измерению (табл. 2.13 и 2.14) и исходными данными (столбцы табл. 2.12), получим следующую таблицу ранговых корреляций.

Таблица 2.13

Координаты объектов (компаний) в новом двухмерном пространстве

|

Компания |

Измерение 1 |

Измерение 2 |

|

"Анарион" |

0,7497 |

-1,4000 |

|

"Диксис" |

0,7810 |

0,4830 |

|

"Евросеть" |

-0,2948 |

-0,0181 |

|

"Мак-Центр" |

-2,7182 |

-0,1808 |

|

"Мобайл-Цснтр" |

0,4652 |

0,2483 |

|

"Мобильные советы" |

0,3263 |

1,4053 |

|

"Техмаркет" |

0,6909 |

-0,5376 |

Таблица 2.14

Коэффициенты ранговых корреляций между координатами объектов по каждому из полученных измерений и исходными данными

|

Широта ассортимента |

Качество обслуживания |

Послепродажное обслуживание |

Уровень цен |

Место- расположение |

Интерьер POS- материалы |

Средства продвижения |

|

|

Измерение 1 |

0,18 |

-0,07 |

0,52 |

-0,61 |

0,54 |

0,89 |

0,36 |

|

Измерение 2 |

0,64 |

0,86 |

0,34 |

0,86 |

0,11 |

0,04 |

-0,96 |

Соответственно высокий коэффициент корреляции между ними свидетельствует о значительном вкладе данного конкретного показателя в содержательную интерпретацию измерения.

Первое измерение описывает географию розничных точек, интерьер и POS- материалы, качество послепродажного обслуживания и средства продвижения. Содержательно его можно интерпретировать как комфортность визуального восприятия компании. Начато координат разделяет компании как в целом менее комфортные для клиента (слева от оси) и более комфортные (справа от оси).

Второе измерение описывает такие характеристики, как широта ассортимента, качество обслуживания, уровень цен и в некотором роде послепродажное обслуживание. Его содержательная интерпретация – общее качество предоставляемых услуг клиенту. Ось координат разделяет компании на предоставляющие более качественные услуги клиенту (выше начала координат) и менее качественные (ниже начала координат).

Анализируя карту восприятия, можно отметить, что в глазах потребителя компании "Диксис", "Мобайл-Центр", "Техмаркет" и "Анарион" практически не отличаются друг от друга по уровню комфортности обращения к компании и по своим качественным характеристикам, однако, можно отметить, что "Диксис" и "Мобайл- Центр" расположены выше по оси измерения 2, характеризующего общее качество предоставляемых услуг, чем "Техмаркет" и "Анарион".

Примыкающая к ним "Евросеть" представляется клиентам менее комфортной и надежной, чем данная группа, хотя общее качество ее услуг в глазах клиента несколько выше.

Мобильные советы занимают верхний правый угол карты, существенно отличаясь от конкурентов по общему качеству предоставляемых услуг, хотя в плане комфортности обращения практически не выделяются из данной группы. Наконец, компания "Мак-Центр", обладая примерно средним уровнем качества предоставляемых клиенту услуг, в целом воспринимается клиентами как значительно менее комфортная, чем большинство присутствующих компаний на рынке.

В целом можно сделать вывод, что по совокупности характеристик для потребителей нет четкого отличия большинства исследуемых компаний друг от друга, что предоставляет им значительные возможности для дифференциации своего продукта и стратегии позиционирования.

Таким образом, использование процедуры многомерного шкалирования по сравнению с традиционным составлением карты восприятия позволяет получить значительно больший объем информации и обеспечить его содержательную интерпретацию, что дает возможность для принятия более эффективных решений при разработке стратегии позиционирования компании. * •

Лекция III. Оценка занимаемой позиции

Исходя из анализа карты восприятия, предприятие выбирает следующие стратегии в области позиционирования:

• позиционировать свой товар для определенного класса пользователей;

• позиционировать товар с учетом существующих конкурентов;

• позиционировать товар на основе ожидаемой выгоды;

• позиционировать себя как предприятие, обладающее конкурентным преимуществом.

Предприятие может предложить рынку товар, идентичный товару-кон- куренту, или дифференцировать товар, т.е. придать ему отличительные признаки относительно товаров-конкурентов по следующим атрибутам:

• по физическим атрибутам – предложения товаров с характеристиками и (или) дизайном лучшими, чем у конкурентов;

• цене – предложение товара по более низкой цене, чем у конкурентов;

• типу обслуживания (сервису) – предложение услуг, сопутствующих товару и по своим качествам превосходящие услуги конкурентов;

• персоналу, т.е. наем и тренировка персонала, который осуществляет свои функции более эффективно, чем персонал конкурентов;

• имиджу, т.е. создание образа предприятия и (или) его товаров, отличающих их в лучшую сторону от конкурентов, и др.

Если предприятие недовольно позицией, которую занимает его товар на рынке, проводится процедура перепозиционирования, т.е. действия, направленные на пересмотр существующей позиции товара в восприятии потребителей целевого рынка.

Если предприятие меняет позицию товара по отношению к товарам- конкурентам, то для этого возможны следующие пути:

• улучшение потребительских характеристик существующих товаров (качество, цена и пр.);

• внесение в сознание потребителей новых критериев восприятия товара (экологическая чистота, комфортность в использовании и пр.);

• привлечение внимания к игнорируемым характеристикам (новой выгоде);

• изменение отношения к конкурирующим маркам (сравнительная реклама).

Окончательный результат позиционирования товара или услуги – это успешное создание ориентированного на рынок предложения о ценности продукта – простого и четкого утверждения, почему потребителям, составляющим целевой сегмент, следует покупать данный товар.