Экономический анализ выгод М&А (оценка эффективности)

Рекомендуемый путь экономического анализа синергии - постатейное выделение операционных и финансовых выгод и отражение их в модели дисконтированного денежного потока. Рассмотрим это направление анализа.

С точки зрения создания стоимости покупка эффективна тогда, когда превышение цепы сделки над фундаментальной ценой компании не превышает денежной оценки синергетических эффектов. Если компания покупается по справедливой цене (например, фундаментальной), то прирост стоимости, который создается покупкой, равен оценке синергетических эффектов.

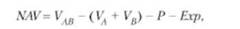

В общем случае эффект для компании - инициатора внешнего инвестирования оценивается в терминах стоимости через расчет чистой стоимости поглощения (net acquisition value, NAV):

где VAB - акционерная рыночная стоимость объединенных двух компаний (А и В); Ул - акционерная рыночная стоимость компании A; VB - акционерная рыночная стоимость компании В; Р - премия сверх рыночной стоимости компании В, выплаченная собственникам компании В (выгоды собственников В); Ехр - издержки процесса поглощения.

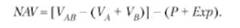

Преобразования приведенной выше формулы показывают, что эффект от поглощения будет иметь место при наличии эффекта синергии от объединения двух компаний, переговорной силы собственников компании В, которым удастся получить премию сверх рыночной стоимости (Р) и от дополнительных издержек, которые придется нести компании Л, для того чтобы реализовать сделку (Ехр):

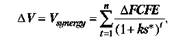

Если компания-мишень покупается по рыночной цене и дополнительные издержки сделки незначительны, что чистый эффект равен оценке синергии. Эта оценка может быть получена разными методами, наиболее часто используемый на практике - метод ОСЕ Например, рассматривая потоки по собственному капиталу компании (РСБЕ) и эффекты в виде прироста (Д) параметров финансовой модели компании (в частности, таких, как рост выручки, изменение постоянных и переменных издержек, снижение инвестиций в оборотный и основной капитал, изменение займовой мощности), прирост стоимости за счет поглощения может быть оценен путем следующего расчета:

где Ь* - требуемая доходность по собственному капиталу с учетом изменения рисков собственников (операционных, финансовых, корпоративного управления);

Здесь AS- изменение выручки за счет покупки компании (можно предположить рост); АС - изменения в себестоимости (без налоговых выплат), т.е. отражение возможной экономии на затратах (как постоянных, так и удельных переменных); АТах- изменения в налоговых платежах (экономия); AInt- изменения в процентных платежах по займам (можно предположить удешевление заемного финансирования); ANWC - изменения в оборотном капитале (можно предположить снижение дебиторской задолженности, средней величины запасов сырья и готовой продукции, незавершенного производства, увеличение кредиторской задолженности без роста риска потери ликвидности и платежеспособности); АСЛРЕХ - изменения в материальных инвестициях в основной капитал (можно предположить экономию на капиталовложения). Инвестиционные эффекты проявляются также в росте доходности по новым инвестициям, что позволяет компании при сохранении финансового рычага и дивидендной политики наращивать активы и выручку с более высоким темпом; AND - изменения в чистом долге (можно предположить рост займовой мощности компании, т.е. допустимой величины заимствования для компании с учетом сохранения финансового риска).

Эффекты изменения налоговых платежей, займовой мощности, процентов по займам и требуемой доходности по собственному капиталу традиционно трактуются как финансовые составляющие синергии (financial synergy). Именно на эти эффекты обращают внимание аналитиков менеджеры компании-инициатора при объявлении о диверсифицированном поглощении. Остальные изменения трактуются как эффекты проявления операционной синергии (operational synergy).

Пример реализации финансовой синергии демонстрирует крупнейший российский ритсилер X) Retail Croup. Группа создана через объединение в 2006 г. двух крупных игроков на рынке ритейла - сетей "Пятерочка" и "Перекресток". Сеть "Пятерочка" работала на публичном заемном капитале, и ставки процента по купонам составляли 11,45% (первый выпуск облигаций на 1,5 млрд руб.) и 9,3% (второй выпуск па 3 млрд руб.). Объединенная компания, по мнению аналитиков, может рассчитывать на купонную ставку не выше 7,6-8% годовых. И это при том что соотношение "чистый долг / EBITDA* достаточно высокое среди ритейлеров (3,25). В компании разработана программа рефинансирования старых "дорогих" долгов. Инвесторам па рынке предложены оферты па выкуп облигаций. Например, цепа выкупа первого выпуска ООО "Пятерочка Финанс" предложена па уровне 109,3% от поминала, оферта по второму выпуску облигаций - 104,55%, оферта на выкуп облигаций ЗАО "Торговый лом "Перекресток"" предложена па уровне 100% от поминала. Деньги на выкуп компания привлекает через новый облигационный рублевый заем. Расчеты показывают, что рефинансирование может позволить компании получить экономию в размере порядка 11 млрд долл. Более того, экономия на процентах позволит компании увеличить займовую мощность, т.е. потенциально повысить общую сумму заимствования. Уровень 3 для коэффициента "чистый долг/ EB1TDA" может рассматриваться как "комфортный".

Операционная синергия отражает экономию на двух возможных эффектах: масштаба выпуска продукции и экономии издержек и возможности дополнительного роста выручки за счет монопольной власти. Скорее она опирается не на материальные ресурсы объединяющихся компаний, сколько на управленческие способности команды менеджеров, ключевые компетенции участников, позволяющие им достигать успехов в конкуренции. Среди всех горизонтальных сделок на российском рынке лидирует в потребительском секторе мотив региональной экспансии (например, аптечной сети "36,6") и консолидации (например, "Пятерочка" - "Перекресток"). Для компаний по добыче природных ресурсов более характерны примеры вертикальных поглощений, когда покупается контроль над бизнесом в цепочке создания стоимости.

Вместе с тем предложенная модель финансового анализа не отражает ряд важных эффектов, возникающих в результате принятия решения о поглощении. Во-первых, не учтены эффекты на фондовом рынке, когда объявление о покупке может стать как положительным, так и отрицательным сигналом для инвесторов (особенно на рынке ограниченной информации) и существенно изменит рыночную капитализацию. Второй аспект касается поведения менеджеров и изменения качества управления. Расхождения в корпоративных культурах, нарастание объема управленческих решений часто в виде упущенных выгод, а также прямых затрат на переобучение персонала приводят к нивелированию операционных выгод сделки по поглощению.

В приведенной выше оценке синергии поглощения не случайно фигурирует параметр времени (п). Это период времени, на котором будут иметь место эффекты (выгоды) в виде роста денежных потоков и снижения риска, что отражается в ставках привлечения капитала (в требуемой доходности). Целесообразно выделять выгоды от поглощения по временным параметрам.

1. Краткосрочные (синергетический эффект можно получить за короткое время, но и срок удержания выгод будет невелик - один или два года). Как правило этот эффект достигается через устранение дублирующих функций в двух компаниях, более рациональное использование активов. Часто наблюдается рост удельной выручки за счет увеличения доли на рынке, выравнивания цен и перекрестных продаж, имеет место сокращение прямых издержек за счет экономии на масштабе.

2. Среднесрочные, когда реализуются скрытые возможности "новой компании". Скрытые возможности проявляются через перенос восприятия целевой компании на поглотителя (по типу "зонтичного" бренда), использование каналов продаж, административного ресурса. Здесь также проявляются эффекты от инвестиционных и финансовых решений по объединенной структуре (за счет повышения доходности но инвестициям, большего использования заемного капитала, налогового планирования). Также поглощения являются хорошим мотивом и толчком для реинжиниринга сложившихся бизнес-процессов и пересмотра бизнес-модели.

3. Долгосрочные, когда объединение позволяет реализовать новые стратегические возможности. Здесь речь идет о возможности создания новых конкурентных преимуществ через создание брендов, управленческих команд, новых технологий или новых видов бизнеса. Как результат - создаются новые возможности последующих поглощений.

Аналитики говорят о полностью реализованном потенциале создания стоимости через поглощения, если задействованы все три временных горизонта.

Наряду с прямым синергетическим эффектом существует эффект обратного синергизма, который имеет место при процессах выделения или разделения бизнеса. Его суть заключается в возможности более эффективной деятельности обособленного участника рынка. Обособление может создавать стоимость для двух ранее объединенных компаний. Эффект обратного синергизма означает, что имеет место феномен, когда (2- 1)>1.

Еще одна сложность финансового анализа сделок по покупке контроля - поведение менеджмента компании-мишени. В зависимости от того, как менеджмент относится к предложению инициатора сделки М&АУ различают дружественные и недружественные (враждебные) сделки. Примером недружественной сделки является попытка американской алюминиевой компании Alcoa получить контроль над канадской компанией-аналогом Alean.

Одна из крупнейших компаний - производителей алюминия Alcoa вела переговоры о сделке с менеджерами канадской компании Л/сап около двух лет(с 2005 г.). Однако успехом переговоры не увенчались, так как менеджеры Alean доказывали наличие больших конкурентных преимуществ, демонстрировали лучшие финансовые показатели при практически одинаковом объеме производства алюминия и требовали существенной премии к рыночной стоимости. Руководство Alcoa пошло по пути враждебного поглощения (наперекор менеджерам) и сделала предложение о покупке (оферту) всех акций напрямую акционерам канадской компании. Оплата была предложена в смешанной форме (80% - деньгами и 20% - акциями американской компании Alcoa). Цепа одной акции Alean в рамках оферты предлагалась па уровне 73,25 долл., из которых 58,6 долл. - денежная оплата, а остальная часть была предложена в виде 0,4108 акции Alcoa. Компании-агрессору пришлось предложить существенную премию к цепе акции компании-цели. Предложенная цена акции на 20% превышала исторический максимум цены Alean на Нью-Йоркской фондовой бирже. Финансировать оферту американский производитель алюминия намерен заемными деньгами. Условием закрытия сделки станет ее одобрение антимонопольными органами Канады (которое получено) и двумя третями акционеров Alean. Отметим, что у руководства компании-мишени есть несколько рычагов срыва сделки, начиная от апеллирования к антимонопольным органам и убеждения акционеров в несправедливости цены и кончая такими разрушительными, но часто популярными механизмами защиты, как "выжженная земля", "белый рыцарь" и др. Часто такие действия приводят к существенному разрушению стоимости компании и должны быть приняты во внимание при оценке сделки и принятии окончательного решения.

Специфическая область принятия решений по покупке контроля -краткосрочные финансовые инвестиции, реализуемые с целью получения эффекта от роста рыночной цены. Ряд компаний активно использует тактику роста денежных выгод за счет приобретения контроля над недооцененными активами на рынке и продажи их при благоприятной рыночной конъюнктуре. Примером может служить приобретения АФК "Система" компаний башкирского ТЭКа. Для получения эффектов необязательно приобретать контрольный пакет и активно вмешиваться в управление. Достаточно понимания рыночной конъюнктуры и оперативности работы служб, занимающихся проведением и оформлением сделок. Примером удачного финансового инвестирования (т.е. без получения прав контроля и управления) стала покупка в конце 2006 г. ОАО "ММК" А% акций австралийской компании Fortescue Metals, которая несмотря па фиксируемые в стандартной финансовой отчетности убытки демонстрирует устойчивый рост капитализации. На конец 2006 г. у ОАО "ММК" сконцентрировалось более 1 млрд долл. свободных средств. Менеджеры компании половину временно свободных средств направили на депозиты ("Газпромбанк"), а вторая половина была вложена в долгосрочные и краткосрочные финансовые активы, включая 130 млн долл., направленных на покупку акций Fortescue Metals. Австралийская компания предполагает активизировать добычу в 2008 г., но несмотря на это приобретение прав на месторождения железных руд, а также контракты на поставку со сталелитейными компаниями приводят к росту рыночной цены. Утроение капитализации австралийской компании за полгода позволило ОАО "ММК" провести переоценку финансовых активов и продемонстрировать рынку значительный рост прибыли (при росте за полугодие выручки на 30% рост прибыли ОАО "ММК" составил 68%, чему способствовала операция переоценки активов).