Дюрация

Срок до погашения показывает время конечного платежа при погашении облигации. Если взять две облигации с одинаковым сроком до погашения (предположим, пять лет), но одна из них бескупонная, а другая с 10%-ным купоном, то, по всей видимости, эти облигации имеют разную степень риска. По бескупонной облигации доход будет выплачен единовременно при погашении облигации. По купонной облигации в течение всего срока будут производиться периодические купонные выплаты из расчета 10% годовых, а при погашении владелец получит номинальную стоимость облигации. Купонная облигация — мене рискованная, так как до погашения облигации инвестор получает промежуточные платежи, приносящая ему соответствующий доход. По бескупонной облигации выплата всего дохода приходится на конечный срок действия облигации без промежуточных платежей.

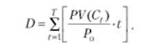

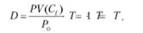

Недостаток показателя "срок до погашения" заключается в том, что он не принимает в расчет все потоки денежных средств по облигации. Для устранения этого недостатка используется показатель дюрации (устойчивость, продолжительность). Он определяется как средневзвешенный срок до погашения, где в качестве весов используется удельный вес приведенной стоимости потоков денежных средств относительно рыночного курса облигации. Показатель дюрации (О) рассчитывается по следующей формуле:

где РУ(С,) — приведенная стоимость платежей, которые будут получены в момент времени V, Рп — текущий рыночный курс облигации (цена облигации); С — срок до наступления платежа; Т— срок до погашения облигации.

Вычисленный таким образом показатель называют дюрацией Маколея по имени ученого Ф. Маколея, который ввел эту характеристику для измерения средневзвешенного срока инвестирования средств в облигации вместо срока до погашения (1938).

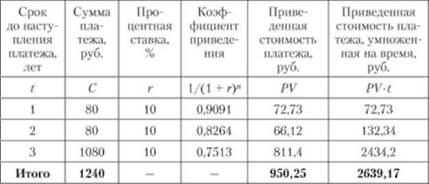

Найдем дюрацию для облигации номинальной стоимостью 1000 руб., купонным годовым доходом 80 руб. доходностью 10% и периодом обращения три года (табл. 12.4).

Таблица 12.4. Пример расчета дюрации

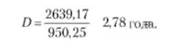

Дюрация, рассчитанная по вышеприведенной формуле, в нашем примере составит

Показатель дюрации показывает средневзвешенный срок поступлений от облигации в поток наличности, включая купонные платежи и выплаты номинала. В нашем примере за 2,78 года приведенная стоимость платежей в виде трех купонных выплат и номинальной стоимости облигации составит 950,25 руб.

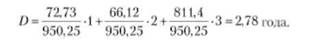

Дюрацию можно рассчитать иным способом, если вычислить долю каждого платежа в рыночной цене облигации и использовать их в качестве весов для периодов времени до наступления платежа. В этом случае дюрация

Используя вышеприведенные данные, определим дюрацию, применяя весовые коэффициенты:

При прочих равных условиях, чем больше купонные платежи по облигации, тем короче ее средневзвешенный срок. Это обусловлено тем, что коэффициент дисконтирования для более ранних потоков денежных средств намного выше, чем в последние годы. В результате при расчете дюрации первоначальные платежи получаются более весомыми, чем более поздние выплаты.

Следует отметить, что по бескупонным облигациям дюрация всегда равна сроку погашения, так как по этим облигациям нет купонных выплат, а текущая цена облигации представляет собой приведенную стоимость получаемой при погашении суммы, равной номиналу. Таким образом,

Если эти данные подставить в формулу дюрации, получим

Для любой купонной облигации дюрация всегда меньше срока до погашения, так как имеются промежуточные платежи, обеспечивающие возмещение конкретной доли текущей цены облигации. При этом чем выше купон, тем меньше будет отношение показателя дюрации к сроку погашения.

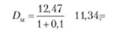

Показатель дюрации используется для приблизительной оценки изменения цены облигации при варьировании процентных ставок. Для того чтобы измерить чувствительность облигаций, применяют показатель модифицированной дюрации, который рассчитывается по формуле

где Б — дюрация Маколея.

Если дюрация составляет 12,47 лет, а рыночные процентные ставки — 10%, то

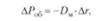

Показатель модифицированной дюрации показывает, на сколько процентов изменится цена облигации при изменении рыночной процентной ставки на 1%. Если в нашем примере рыночные процентные ставки возрастут на 1%, то цена облигации снизится на 11,34%. Для измерения относительного изменения цены облигации в результате изменения процентных ставок применяют следующую формулу:

где лР„б — изменение цепы облигации, %; Ом — модифицированная дюрация; Аг — изменение рыночных процентных ставок, %.

Перед формулой стоит знак "минус", показывающий, что между курсом облигаций и процентными ставками существует обратная зависимость. Если процентные ставки растут, то цена облигаций снижается, и наоборот.

Если рыночные процентные ставки снизились с 10 до 9,5%, то цена облигации возрастет на [-11,34 х (-0,5)] = 5,67%.

Таким образом, при снижении рыночной процентной ставки на 0,5% цена облигации в нашем примере возрастет на 5,67%. Если при прежних процентных ставках облигация стоила 92,7% номинала, то при снижении процентных ставок на 0,5% цена облигации повысится до 98,37%.

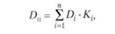

Показатель дюрации используется не только для определения риска конкретной облигации, но и для измерения риска портфеля, состоящего из нескольких облигаций. Дюрация портфеля (Д,) рассчитывается по формуле

где 7?; — дюрация /-го вида облигаций по их рыночной стоимости; К, — доля г'-го вида облигаций по их рыночной стоимости в общей стоимости портфеля; сумма всех /С, = 1; г = 1, 2, 3, п — вид облигации в портфеле.

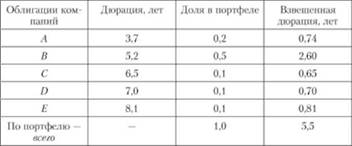

Рассмотрим пример расчета дюрации портфеля, содержащего облигации пяти компаний (табл. 12.5).

Таблица 12.5. Расчет дюрации портфеля

Прогноз рыночных процентных ставок и показатели модифицированной дюрации служат основой для принятия решений по управлению портфелем облигаций. Если прогнозируется падение процентных ставок, то цены на облигации возрастут. При этом в большей степени будут расти цены на облигации, имеющие большой показатель дюрации. В таких условиях целесообразно провести реструктуризацию портфеля, уменьшив долю облигаций с низкой дюрацией и соответственно увеличив удельный вес облигаций с более высокой. Такая стратегия позволяет получить большую доходность от инвестиций. Если же ожидается рост процентных ставок, то следует в портфеле уменьшить долю долгосрочных облигаций и увеличить удельный вес облигаций с низкой дюрацией. В результате цепа портфеля снизится и меньшей степени.