Документальное оформление и учет поступления материалов

Поступление МПЗ в организацию может осуществляться из разных источников:

• по договору купли-продажи и другим аналогичным договорам, предусмотренным ст. 454 ГК РФ;

• в качестве вклада в уставный капитал;

• в порядке собственного изготовления;

• по-иному (от списания основных средств в части оприходованных полезных отходов и т.п.).

Среди указанных источников самым распространенным вариантом является приобретение материальных ценностей по договорам купли-продажи и другим аналогичным договорам. Все процедуры, связанные с заготовлением этих ценностей, организация разрабатывает исходя из сложившейся практики организации и технологии производства, системы управления на уровне как самого предприятия, так и его структурных подразделений (отделов, складов) и должностных лиц.

Доставка материалов от поставщика может осуществляться организацией-покупателем через транспортную фирму путем заключения с нею договора транспортной экспедиции (ст. 801 ГК РФ) или самостоятельно.

Отношения между участниками данного договора регулируются помимо норм ГК РФ также Федеральным законом от 30 июня 2003 г. № 87-ФЗ "О транспортно-экспедиционной деятельности" и Правилами транспортно-экспедиционной деятельности (утв. постановлением Правительства РФ от 8 сентября 2006 г. № 554).

Экспедиторскими документами являются экспедиторская и складская расписки.

Первая расписка предназначена для подтверждения факта получения представителем транспортной организации для перевозки груза от поставщика, а вторая подтверждает факт принятия у клиента представителем транспортной организации груза на складское хранение.

Как правило, операции по приобретению МПЗ возлагаются на работников отдела снабжения, которые ведут журнал учета поступающих грузов. В нем содержится необходимая информация о поступлении грузов, включая согласие на оплату или отказ от акцепта.

Экспедитор должен получить в бухгалтерии доверенность (формы № М-2 или М-2а). Доверенность по форме № М-2 предполагает заполнение корешков доверенностей. Применение таких доверенностей исключает необходимость ведения в организации журнала учета выданных доверенностей.

Доверенность по форме № М-2а выписывается в том случае, если получение материалов организацией носит массовый характер. Она должна быть зарегистрирована в момент выдачи экспедитору под расписку в журнале учета выданных доверенностей. Доверенность подписывается лицом, на имя которого она выдана. Срок ее действия – до 15 дней. В отдельных случаях, например при получении материалов в порядке плановых платежей, этот срок может быть удвоен.

Приемка поступивших на склад МПЗ осуществляется лицами, уполномоченными на то администрацией организации.

Лицо, уполномоченное на приемку груза, осуществляет получение материалов по количеству и качеству в строгом соответствии со стандартами, техническими условиями, действующими правилами перевозок на транспорте, иными нормативными документами и условиями договора. В частности, необходимо проверить наличие и исправность пломб отправителя на транспортных средствах, исправность тары, наличие маркировки грузов и соответствие ее данным, указанным в транспортном документе (железнодорожной накладной, товарно-транспортной накладной, коносаменте), комплектность груза, соответствие его качеству согласно эталонам (образцам) и пр.

Основанием приемки служат транспортные и сопроводительные документы (счета-фактуры, спецификации, упаковочные ярлыки, отвесы, описи и др.) отправителя (изготовителя).

Порядок и сроки приемки МПЗ по количеству и качеству регулируются соответствующими нормативными правовыми документами, в частности:

• Инструкцией о порядке приемки продукции производственно-технического назначения и товаров народного потребления по количеству, утвержденной Госарбитражем СССР от 15.06.65 № П-6;

♦ Инструкцией о порядке приемки продукции производственно-технического назначения и товаров народного потребления по качеству, утвержденной Госарбитражем СССР от 25.04.66 № 11-7.

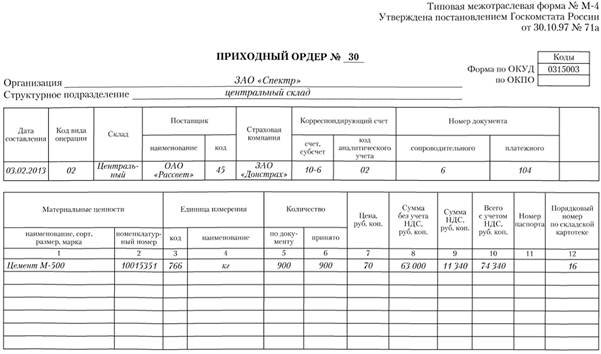

Если данные сопроводительных документов груза соответствуют сто фактическому наличию, работник склада выписывает в двух экземплярах приходный ордер (форма № М-4), который подписывается также и экспедитором. Первый экземпляр остается на складе, а второй передается экспедитору. Форма приходного ордера с примером заполнения приведена ниже.

В некоторых организациях приходный ордер нс выписывается, а на обратной стороне транспортного документа или счета поставщика работник склада ставит штамп с указанием количества принятых материалов, даты приемки и своей подписи, а также других реквизитов, определяющих ОГЛАВЛЕНИЕ приходного ордера. Причем па самом штампе указывается и очередной номер приходного ордера. Следовательно, штамп на сопроводительном документе поставщика выполняет функцию первичного документа о приемке груза.

Количество принятых материалов фиксируется в первичных документах о приемке в соответствующих единицах измерения, исходя из их физического состояния (шт., м, м2, м3, кг и т.п.).

В случае расхождения однотипных единиц измерения, приведенных в сопроводительных документах (более крупных и более мелких), груз указывается в тех единицах измерения, которые используются в учете данной организации.

Типовая межотраслевая форма № М-4

Утверждена постановлением Госкомстата России от 30.10.97 № 71а

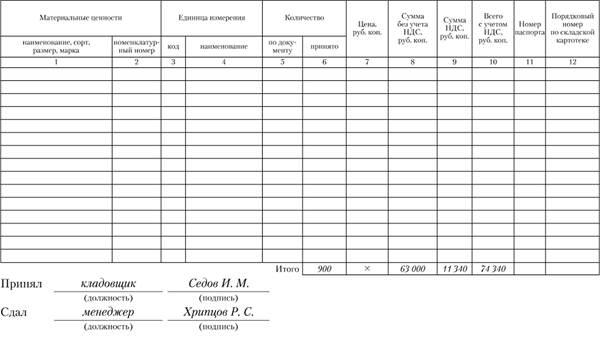

Оборотная сторона формы № М-4

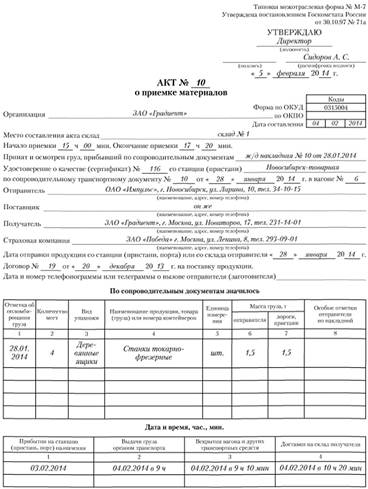

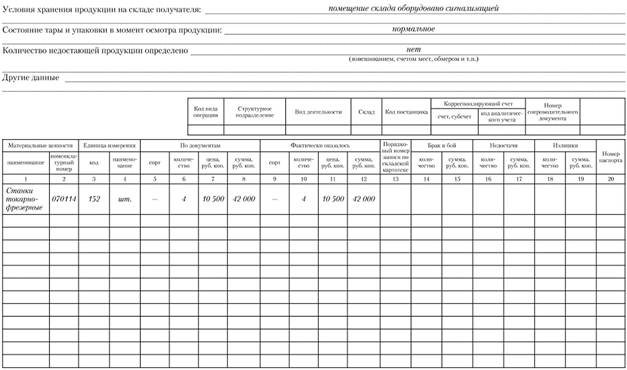

При отсутствии сопроводительных документов или в случае несоответствия поступивших материалов по количеству и качеству, расхождения по ассортименту организация составляет акт о приемке материалов (форма № М-7) в двух экземплярах. Один является основанием для предъявления претензии транспортной организации или поставщику. Другой экземпляр передается в бухгалтерию организации для текущего учета МПЗ. Форма акта о приемке материалов приведена ниже.

Материально-производственные запасы, поступившие в организацию без сопроводительных документов (счетов- фактур, платежных требований, спецификаций и т.п.), рассматриваются в учете как неотфактурованные поставки.

Такие материальные ценности оприходуются по твердым учетным ценам. В том случае, когда в учетной политике оприходование материалов установлено в оценке по фактической себестоимости приобретения, то принятие на баланс таких ценностей осуществляется но рыночным ценам.

При поступлении соответствующих расчетных документов от поставщиков, транспортных и иных организаций учетная цена на ранее принятые материалы корректируется, равно как и расчеты с организациями, предусмотренные в соответствующих договорах.

Следует принимать во внимание некоторые особенности, которые связаны с постановкой учета неотфактурованных поставок. Если расчетные документы по ним получены в следующем отчетном году после того, как годовая бухгалтерская отчетность подготовлена и разослана в соответствующие адреса, эти особенности состоят в следующем:

• учетная стоимость ранее принятых и оприходованных без документов материалов корректировке не подлежит;

• сумма НДС и условия возмещения ее из бюджета отражаются в учете в общеустановленном порядке;

• корректируются расчетные взаимоотношения с поставщиками на сумму разницы между учетными ценами и фактической себестоимостью приобретения соответствующих запасов и списания ее в том месяце, в котором получены расчетные документы.

Результаты расхождения признаются в учете как прочие доходы или расходы в зависимости от того, уменьшена или увеличена стоимость таких материальных запасов. В том случае, если уменьшена стоимость заготовления соответствующих материалов, ранее поступивших неотфактурованными, разница признается в учете как прибыль прошлых лет, выявленная в отчетном году:

ДЕБЕТ 60 "Расчеты с поставщиками и подрядчиками", 76 "Расчеты с разными дебиторами и кредиторами"

КРЕДИТ 91 "Прочие доходы и расходы" субсчет 91-1 "Прочие доходы".

В обратном случае полученная разница рассматривается как убытки прошлых лет, выявленные в отчетном году:

ДЕБЕТ 91 "Прочие доходы и расходы" субсчет 91-2 "Прочие расходы"

КРЕДИТ 60 "Расчеты с поставщиками и подрядчиками", 76 "Расчеты с разными дебиторами и кредиторами".

В том случае, когда поступившие материалы не соответствуют условиям договора, они принимаются складом на ответственное хранение и учитываются обособленно. Материалы, образовавшиеся при ликвидации основных средств, сдаются на склад по акту об оприходовании материальных ценностей, полученных при разборке и демонтаже зданий и сооружений (форма № М-35). Акт составляется в трех экземплярах за подписями представителей заказчика и подрядчика. Два экземпляра остаются у заказчика, из них один передается в бухгалтерию как основание для выписки счета на оплату подрядчику, а второй – на складе для подтверждения совершенной операции по оприходованию указанных ценностей. Третий экземпляр передается подрядчику.

Материалы также поступают на предприятие от подотчетных лиц, которые приобретают их за наличные деньги в розничной сети или у физических лиц. Основанием для их оприходования служат товарный и кассовый чеки магазина или акт о приемке. В акте указываются наименование, цена, количество материала, дата и место приобретения, а также паспортные данные продавца.

Организации и индивидуальные предприниматели могут осуществлять наличные денежные расчеты и (или) расчеты с использованием платежных карт без применения контрольно-кассовой техники (ККТ) в случае оказания услуг населению при условии выдачи ими соответствующих бланков строгой отчетности. К таким организациям и индивидуальным предпринимателям относятся те из них, которым присуща специфика их деятельности либо особенность их местонахождения (торговля на рынках, разносная мелкорозничная торговля при соблюдении определенных условий и пр.). Порядок утверждения конкретных форм бланков строгой отчетности, приравненных к кассовым чекам, а также порядок их учета, хранения и уничтожения определяется Правительством РФ. Работник склада на основании первичных документов о приемке материалов делает запись в карточку учета материалов (форма № М-17), в которой ведется их количественный учет.

Карточка оформляется в одном экземпляре. По сути своей это паспорт на каждый номенклатурный номер материала. Все записи в карточке учета материалов ведутся на основании первичных документов но приходу и расходу в день осуществления хозяйственной операции с одновременным исчислением нового остатка.

Данный учетный регистр является основным источником формирования информации но движению на складе материалов по каждому наименованию, сорту, виду и размеру.

В соответствии с графиком документооборота заведующий складом сдает в бухгалтерию отчет о движении МПЗ. После его проверки формируется информация о поступлении их с учетом номенклатурных номеров, складов, материально-ответственных лиц, а также общая сумма издержек по приобретению в разрезе счетов первого и второго порядка. Данная выходная информация по приходу представлена в виде ведомости прихода материалов по складам и сводной ведомости прихода материалов по организации.

На основании этих учетных регистров осуществляется синтетический учет поступления материально-производственных запасов. В Плане счетов для их учета предусмотрены следующие счета и субсчета:

• 10 "Материалы", субсчета:

10-1 "Сырье и материалы";

10-2 "Покупные полуфабрикаты и комплектующие изделия, конструкции и детали";

10-3 "Топливо";

10-4 "Тара и тарные материалы";

10-5 "Запасные части";

10-6 "Прочие материалы";

10-7 "Материалы, переданные в переработку на сторону";

10-8 "Строительные материалы";

10-9 "Инвентарь и хозяйственные принадлежности";

10-10 "Специальная оснастка и специальная одежда па складе";

10-11 "Специальная оснастка и специальная одежда в эксплуатации";

• 15 "Заготовление и приобретение материальных ценностей";

• 16 "Отклонение в стоимости материальных ценностей".

Организации, являющиеся плательщиками НДС, кроме того, обязаны вести счет 19 "Налог на добавленную стоимость по приобретенным ценностям". К нему должен быть открыт субсчет 19-3 "Налог на добавленную стоимость по приобретенным материально-производственным запасам".

В процессе приемки МПЗ важное значение имеет не только правильное оформление соответствующей первичной документации, но и соблюдение необходимых требований в целях обоснованной оценки приобретаемых запасов. Ценности должны быть приняты к учету в сумме фактических затрат на приобретение, за исключением НДС и иных возмещаемых налогов (кроме случаев, предусмотренных действующим законодательством). Как правило, приобретаемые товарно-материальные ценности принимаются к учету, исходя из текущей рыночной стоимости:

• в операциях купли-продажи – в оценке, согласованной участниками сделки;

• запасов, внесенных в качестве вклада в уставный (складочный) капитал организации – в такой же оценке, если иное не оговорено действующим законодательством;

• по запасам, изготовленным самой организацией, – в сумме фактических затрат на их изготовление и т.п.

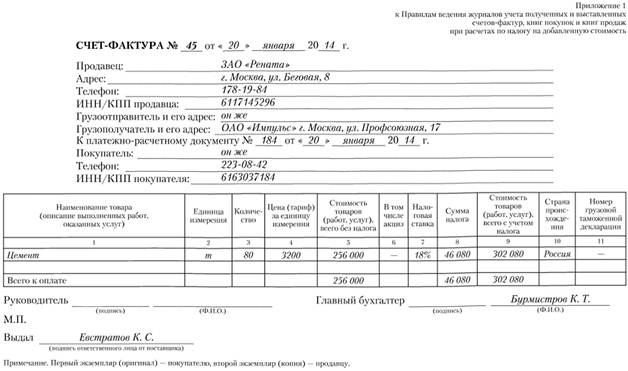

В целях принятия предъявленных сумм НДС к вычету или возмещению в порядке, предусмотренном ст. 169 НК РФ, покупатели ведут учет счетов-фактур по мере их поступления от поставщиков.

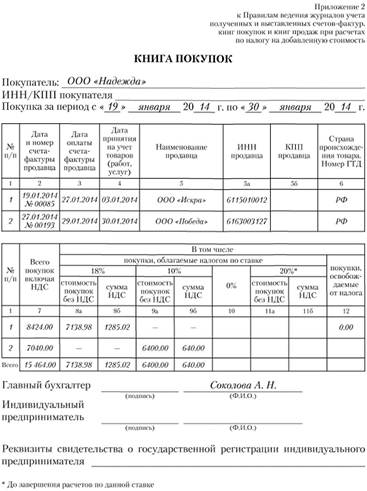

Принятые к акцепту платежные документы поставщика, и в первую очередь счет-фактура, должны быть зарегистрированы в книге покупок, форма которой приведена ниже. Данная норма распространяется и на операции покупателей, перечисляющих денежные средства продавцу (в том числе налоговым агентам) в виде авансов.

Книга покупок используется в дальнейшем для составления расчета (декларации) по НДС в целях его определения, предъявляемого к вычету (возмещению) в установленном порядке.

Счета-фактуры регистрируются в книге покупок не по мере их поступления в хронологическом порядке, а по мере возникновения права на налоговые вычеты. Если имеет место частичная оплата покупателем, то в указанном регистре запись производится на каждую сумму платежа с указанием реквизитов ранее полученного счета-фактуры по данной поставке. Против каждой суммы погашения по основному долгу делается пометка "частичная оплата".

Не регистрируются в книге покупок счета-фактуры, полученные:

• при безвозмездной передаче товаров (работ, услуг), включая основные средства и нематериальные активы;

• комиссионером (агентом) от комитента (принципала) по переданным для продажи товарам (работам, услугам), имущественным правам, а также по полученной сумме оплаты, частичной оплаты в счет предстоящих поставок или передаче имущественных прав и т.д.

Счета-фактуры хранятся в соответствующем журнале их учета, оформленном в установленном порядке.

Основанием для возмещения НДС при оприходовании материалов является наличие не только счета-фактуры, но и первичных документов, заполненных в установленном порядке и подтверждающих полноту соответствующих реквизитов и достоверность содержащейся в них информации.

Ниже приведены образцы заполнения счета-фактуры и книги покупок.

В условиях автоматизации учета, например при использовании программы "1C: Бухгалтерия", вся информация, необходимая для регистрации счетов-фактур поставщиков (номер и дата составления и поступления, наименование поставщика, дата оприходования МПЗ и их оплаты, включая НДС, а также стоимости покупок, облагаемых по разным ставкам НДС), формируется на основании вводимого документа "Поступление товарно-материальных ценностей".

Все операции по приходу и оплате этих ценностей в дальнейшем подлежат регистрации в книге покупок в хронологическом порядке. С этой целью в типовой конфигурации используется компьютерный документ "Запись книги покупок", включающий в себя основные реквизиты счета-фактуры и подготовленный в режиме "ввод на основании". В случае частичной оплаты приобретаемых материальных запасов регистрация счета-фактуры поставщика в указанном учетном регистре осуществляется но каждой оплаченной сумме.

Если возникает необходимость внесения изменений в книгу покупок, то запись об аннулировании счета-фактуры осуществляется в дополнительном месте данного учетного регистра за налоговый период, в котором был зарегистрирован счет-фактура до внесения в него исправлений.

Запасы, не принадлежащие организации, но находящиеся на ее территории, учитываются на забалансовых счетах: 002 "Товарно-материальные ценности, принятые на ответственное хранение" и 003 "Материалы, принятые в переработку".

К учету они принимаются в оценке, согласованной участниками в договоре, или в оценке, согласованной с их собственником. Если эти условия отсутствуют, то такие запасы учитываются особенно на забалансовых счетах в условной оценке.

Учетная политика организации по постановке учета поступления МПЗ требует:

• четкого определения границы между основными средствами и средствами труда в обороте;

• применения счета 10 "Материалы" с оценкой материалов на данном счете в сумме фактических затрат на приобретение;

• применения счетов 10 "Материалы", 15 "Заготовление и приобретение материальных ценностей", 16 "Отклонение в стоимости материальных ценностей". При этом на счете 10 материалы должны числиться по учетной цене.

Отдельные наименования в составе МПЗ, и в первую очередь некоторые виды специальной одежды (тулупы и пр.), могут находиться в эксплуатации сроком более 12 месяцев. Исходя из требований ПБУ 6/01, такие активы должны учитываться в составе основных средств. Однако придерживаться такой позиции не следует. В Методических указаниях по бухгалтерскому учету специального инструмента, специальных приспособлений, специального оборудования и специальной одежды, утвержденных приказом Минфина России от 26 декабря 2002 г. № 135н, сказано, что любая специальная одежда, независимо от срока ее использования, учитывается в составе оборотных активов. В данной ситуации на счете 10 "Материалы" субсчет "Специальная оснастка и специальная одежда на складе".

Более того, такой вывод следует из содержания Общероссийского классификатора основных фондов (ОК 013-94), на базе которого подготовлено постановление Правительства РФ от 1 января 2002 г. № 1. Следовательно, подобная коллизия вписывается в действующие нормы разрешения противоречий законодательства.

В 2008 г. такое несоответствие было устранено. Теперь активы стоимостью менее 40 тыс. руб. за единицу, но сроком полезного использования более 12 месяцев можно учитывать в составе материально-производственных запасов.

При выборе организацией в качестве элемента учетной политики счета 10 "Материалы" для оценки МПЗ в сумме фактических затрат на их приобретение в журнале-ордере № 6 или в соответствующей машинограмме делаются записи:

ДЕБЕТ 10 "Материалы"

КРЕДИТ 60 "Расчеты с поставщиками и подрядчиками".

ДЕБЕТ 19 "Налог на добавленную стоимость по приобретенным ценностям" субсчет "Налог на добавленную стоимость по приобретенным материально-производственным запасам"

КРЕДИТ 60 "Расчеты с поставщиками и подрядчиками".

Журнал-ордер № 6 открывается на месяц. В нем осуществляется синтетический учет операций с поставщиками, а также аналитический учет в части расчетов с ними по акцептной форме. Вначале записываются остатки непогашенной задолженности перед поставщиками, переходящие с прошлого отчетного периода. В отчетном месяце записи в данный учетный регистр производятся на основании предъявленных поставщиками счетов-фактур и документов, подтверждающих приемку грузов на склад.

Для каждого счета-фактуры в журнале-ордере № 6 отводится отдельная строка, по которой записываются регистрационный номер, основные реквизиты и суммы, принятые к платежу, суммы зачета и пр. Суммы, принятые к платежу, показываются развернуто по каждому элементу счета, составляющему покупную стоимость приобретенных материалов. Отдельно показываются суммы выявленной при приемке недостачи и суммы претензий по сортности, комплектности и т.п.

В процессе заготовления МПЗ могут иметь место ситуации, когда материалы поступают на предприятие без сопроводительных документов. Такие поставки, как отмечалось ранее, принято называть неотфактурованными. Излишки, выявленные в процессе приемки грузов, также рассматриваются как неотфактурованные поставки и показываются по отдельной строке журнала-ордера № 6.

По неотфактурованным поставкам на основании данных документов склада о приемке осуществляется запись раздельно по каждой поставке с указанием буквы "Ν" в графе "Номер счета-фактуры". Оприходование происходит по договорной стоимости с данным поставщиком, по учетной цене или цене предыдущей поставки. При получении счета- фактуры указанная выше запись сторнируется и делается обычная запись. Одновременно по строке, где указаны неотфактурованные запасы, в раздел "Отметка об оплате, списании или сторно по неотфактурованным поставкам" проставляется номер строки, на которой произведена сторнировочная запись. Записи по неотфактурованным поставкам допускается делать но мере поступления материалов или в конце месяца.

В данном журнале-ордере предусмотрены соответствующие 1рафы, подтверждающие факты оплаты с расчетного или прочих счетов в банке с указанием даты оплаты. Эти отметки об оплате делаются в течение двух месяцев с момента получения груза, в том числе и в части поставок, не подкрепленных документами. После истечения указанного срока неоплаченные или неописанные суммы и суммы по неотфактурованным поставкам без отметок о сторно записываются как входящие остатки на третий месяц отдельно по каждому счету-фактуре или заменяющему его документу. В дальнейшем отметка об оплате, списание или сторно производятся уже в данном журнале-ордере, в котором на последней странице приводятся сводные данные за отчетный месяц о состоянии расчетов по счету 60 "Расчеты с поставщиками и подрядчиками".

Суммы по счетам, по которым груз не получен в отчетном периоде, переносятся в журнал-ордер № 6 следующего месяца в графу "Сальдо на начало месяца за неприбывший груз" по каждой поставке отдельно. Сумма акцепта, как уже отраженная в прошлом отчетном периоде, в этом журнале- ордере не отражается. Груз, поступивший в отчетном месяце, числившийся на начало месяца в пути, сторнируется в графе "За неприбывший груз" по той строке, где было показано начальное сальдо. Указанное сальдо в конце месяца корректируется обычными или сторнировочными записями с учетом изменений в текущем месяце.

Таким образом, обороты по кредиту счета 60 "Расчеты с поставщиками и подрядчиками" за отчетный месяц включают как суммы за полученные МПЗ, так и суммы по таким запасам, оставшимся в пути.

В синтетическом учете сумму ранее акцептованного счета поставщика на материалы, не поступившие к концу отчетного месяца, покупатель принимает к учету как материалы в пути:

ДЕБЕТ 10 "Материалы" субсчет "Материалы в пути", 19 "Налог на добавленную стоимость по приобретенным ценностям" субсчет 19-3 "Налог на добавленную стоимость но приобретенным материально-производственным запасам"

КРЕДИТ 60 "Расчеты с поставщиками и подрядчиками".

В следующем отчетном периоде при поступлении этих ценностей на склад рапсе сделанная запись сторнируется. После этого составляется обычная бухгалтерская проводка на приход в ситуации, когда учетной политикой принят вариант оприходования материалов по фактической себестоимости.

Если текущий учет приобретения МПЗ ведется по покупной цене, то расходы но погрузке, транспортировке, выгрузке и т.п. учитываются обособленно на отдельном аналитическом счете "Транспортно-заготовительные расходы" к счету 10 "Материалы":

ДЕБЕТ 10 "Материалы", аналитический счет "Транспортно- заготовительные расходы", 19 "Налог на добавленную стоимость но приобретенным ценностям" субсчет 19-3 "Налог на добавленную стоимость по приобретенным материальнопроизводственным запасам"

КРЕДИТ 60 "Расчеты с поставщиками и подрядчиками".

Приобретение материалов через подотчетных лиц отражается в журнале-ордере № 7 записями:

ДЕБЕТ 10 "Материалы", 19 "Налог на добавленную стоимость по приобретенным ценностям" субсчет 19-3 "Налог на добавленную стоимость по приобретенным материально- производственным запасам"

КРЕДИТ 71 "Расчеты с подотчетными лицами".

Когда под ожидаемое поступление материальных ценностей организация производит предварительную оплату, в журнале-ордере № 2 на основании выписки банка составляется бухгалтерская проводка:

ДЕБЕТ 60 "Расчеты с поставщиками и подрядчиками" субсчет 60-2 "Расчеты по выданным авансам"

КРЕДИТ 51 "Расчетные счета".

После получения указанных ценностей ранее произведенный аванс принимается к зачету в уменьшение кредиторской задолженности перед поставщиками:

ДЕБЕТ 60 "Расчеты с поставщиками и подрядчиками" субсчет 60-1 "Расчеты с поставщиками и подрядчиками по акцептованным счетам"

КРЕДИТ 60 "Расчеты с поставщиками и подрядчиками" субсчет 60-2 "Расчеты по выданным авансам".

Оставшаяся сумма обязательств погашается в обычном порядке.

Груз, полученный как неотфактурованная поставка, должен быть оприходован в условной оценке: по договорной цепе, цене предыдущей поставки и т.п. В этой же оценке данная поставка должна быть сторнирована при получении расчетно-платежных документов:

ДЕБЕТ 10 "Материалы", 19 "Налог на добавленную стоимость по приобретенным ценностям" субсчет 19-3 "Налог на добавленную стоимость по приобретенным материально- производственным запасам"

КРЕДИТ 60 "Расчеты с поставщиками и подрядчиками".

После этого делается обычная запись на приход материалов в сумме, которая приведена в указанных выше документах.

Претензии, предъявленные поставщикам при оприходовании поступивших материалов, независимо от их характера (недостачи в пути, несоответствие условиям договора и т.п.) не освобождают покупателя от обязательств перед поставщиками до даты разрешения спора и отражаются в учете записью:

ДЕБЕТ 76 "Расчеты с разными дебиторами и кредиторами" субсчет 76-2 "Расчеты но претензиям"

КРЕДИТ 60 "Расчеты с поставщиками и подрядчиками".

Не исключается вариант, когда нс соответствующие условиям договора материалы возвращаются покупателем поставщику. В таком случае покупатель, не принявший к учету материалы и в дальнейшем вернувший их поставщику, должен выставить последнему соответствующий счет-фактуру и второй его экземпляр зарегистрировать в книге продаж.

При этом в учете покупателя на сумму возврата указанных материалов должна быть сделана запись:

ДЕБЕТ 60 "Расчеты с поставщиками и подрядчиками"

КРЕДИТ 10 "Материалы".

Поставщик в случае подтверждения несоответствия количества и стоимости активов, указанных в счете-фактуре, с фактическими данными по отгрузке должен внести исправления в счет-фактуру, заверив их подписью руководителя и печатью с указанием даты исправления.

Не производятся записи по неоплаченным суммам на счете учета расчетов по претензиям в том случае, когда расхождения между данными сопроводительных документов и фактическим наличием выявлены раньше, чем произведены платежи. В такой ситуации покупатель оплачивает фактически оприходованные материалы и пропорционально им расходы по доставке, а также уплачивает сумму НДС.

О неоплаченной сумме относительно сопроводительных документов покупатель в письменной форме информирует поставщика, по вине которого произошла недостача груза.

Как исчисляются суммы транспортных расходов и НДС, приходящиеся на недостающие материалы, рассмотрим на примере.

ПРИМЕР 5.2

По данным сопроводительных документов поставщика:

• стоимость материалов по договорным ценам – 20 000 руб.;

• НДС – 3600 руб.;

• транспортные расходы (железнодорожный тариф) – 3000 руб.;

• НДС – 540 руб.

Всего – 27 140 руб.

При приемке обнаружилась недостача материалов на 1000 руб., а с учетом НДС (180 руб.) – на 1180 руб. В этом случае сумма транспортных расходов, относящаяся к недостающим ценностям (без НДС), составит 150 руб.: ((3000 : 20 000) х х 1000), а с учетом НДС (27 руб.) – 177 руб. Общая сумма недостачи, которая должна быть предъявлена в виде претензии виновной стороне, будет равна 1357 руб. (1180 + 177).

В учете оприходование данной партии материалов отражается записями:

ДЕБЕТ 10 "Материалы"

КРЕДИТ 60 "Расчеты с поставщиками и подрядчиками" –

21 850 руб. (23 000 – 1000 – 150) – приняты на учет материалы;

ДЕБЕТ 19 "Налог на добавленную стоимость но приобретенным ценностям" субсчет 19-3 "Налог на добавленную стоимость по приобретенным материально-производственным запасам"

КРЕДИТ 60 "Расчеты с поставщиками и подрядчиками" –

3933 руб. (3600 + 540 – 180 – 27) – учтен НДС;

ДЕБЕТ 76 "Расчеты с разными дебиторами и кредиторами" субсчет 76-2 "Расчеты по претензиям"

КРЕДИТ 60 "Расчеты с поставщиками и подрядчиками" –

1357 руб. – 27 140 руб. – предъявлена претензия поставщику.

Налог на добавленную стоимость по потерям от недостач и порчи при транспортировке материалов принимается покупателем к вычету в размерах, соответствующих нормам естественной убыли.

Размер недостачи, превышающий предельную величину потерь, предусмотренную в договоре, подлежит отражению в учете записью:

ДЕБЕТ 76 "Расчеты с разными дебиторами и кредиторами" субсчет 76-2 "Расчеты но претензиям"

КРЕДИТ 60 "Расчеты с поставщиками и подрядчиками".

Удовлетворение претензии отражается так:

ДЕБЕТ 51 "Расчетные счета"

КРЕДИТ 76 "Расчеты с разными дебиторами и кредиторами" субсчет 76-2 "Расчеты но претензиям".

Отказ арбитражным или иным судом во взыскании сумм недостачи, ранее предъявленных поставщику или транспортной организации в виде претензии, оформляется проводкой:

ДЕБЕТ 91 "Прочие доходы и расходы" субсчет 91-2 "Прочие расходы"

КРЕДИТ 76 "Расчеты с разными дебиторами и кредиторами" субсчет 91-2 "Расчеты по претензиям".

Логично в такой ситуации неудовлетворенную сумму иска предварительно учесть но дебету счета 94 "Недостачи и потери от порчи ценностей" с последующим ее отнесением на увеличение прочих расходов.

Если на стадии приемки МПЗ причина недостач установлена (естественная убыль; вина работников, в том числе подотчетных лиц, имевших отношение к заготовлению), то общий размер потерь в пределах предусмотренных в договоре величин отражается в учете бухгалтерской записью:

ДЕБЕТ 94 "Недостачи и потери от порчи ценностей" КРЕДИТ 60 "Расчеты с поставщиками и подрядчиками".

В дальнейшем сумма недостачи списывается по принадлежности, исходя из содержания недостачи за счет организации (в пределах норм убыли):

ДЕБЕТ 20 "Основное производство", 26 "Общехозяйственные расходы" и др.

КРЕДИТ 94 "Недостачи и потери от порчи ценностей";

или за счет виновных лиц:

ДЕБЕТ 73 "Расчеты с персоналом но прочим операциям" субсчет 73-2 "Расчеты по возмещению материального ущерба" КРЕДИТ 94 "Недостачи и потери от порчи ценностей".

На сумму оплаченного счета поставщика производится запись:

ДЕБЕТ 60 "Расчеты с поставщиками и подрядчиками" КРЕДИТ 51 "Расчетные счета".

Сумма НДС предъявляется к вычету из бюджета при совокупности следующих условий:

• материальные ценности приобретены для производственных целей;

• указанные ценности оприходованы;

• есть счет-фактура поставщика, в котором сумма НДС выделена отдельной строкой;

• счет-фактура занесен в книгу покупок.

Наличие этих условий дает покупателю основание сделать в учете запись:

ДЕБЕТ 68 "Расчеты но налогам и сборам"

КРЕДИТ 19 "Налог на добавленную стоимость но приобретенным ценностям" субсчет 19-3 "Налог на добавленную стоимость по приобретенным материально-производственным запасам".

Сумма НДС по материально-производственным запасам, приобретенным для непроизводственных целей, также предъявляется к возмещению из бюджета и закрывается аналогичной записью.

Не подлежит возмещению из бюджета сумма превышения установленного предельного размера расчета наличными деньгами по приобретенным материальным ценностям.

Отказ в возмещении суммы НДС в настоящее время предусмотрен в полном размере. В ближайшее время планируется внести законопроект, предусматривающий быстрое возмещение той части налога па добавленную стоимость, к которой у работников налоговой службы нет замечаний.

Если в качестве варианта учетной политики при заготовлении производственных запасов используются счета 15 "Заготовление и приобретение материальных ценностей" и 16 "Отклонение в стоимости материальных ценностей", покупная стоимость заготовления материалов исчисляется на основании расчетных документов поставщиков, документов, приложенных к авансовым отчетам подотчетных лиц, и др.:

ДЕБЕТ 15 "Заготовление и приобретение материальных ценностей", 19 "Налог на добавленную стоимость по приобретенным ценностям" субсчет 19-3 "Налог на добавленную стоимость по приобретенным материально-производственным запасам"

КРЕДИТ 60 "Расчеты с поставщиками и подрядчиками", 71 "Расчеты с подотчетными лицами" и пр.

На сумму предъявленной поставщику претензии по недостаче и другим причинам составляется бухгалтерская проводка:

ДЕБЕТ 76 "Расчеты с разными дебиторами и кредиторами" субсчет 76-2 "Расчеты но претензиям"

КРЕДИТ 15 "Заготовление и приобретение материальных ценностей".

В целях исключения риска снижения стоимости сырья, материалов и т.п. под влиянием инфляционных процессов организация в качестве варианта учетной политики может создавать резервы иод снижение стоимости товарно-материальных ценностей за счет собственных источников:

ДЕБЕТ 91 "Прочие доходы и расходы" субсчет 91-2 "Прочие расходы"

КРЕДИТ 14 "Резервы под снижение стоимости материальных ценностей".

В следующем отчетном периоде сумма данного резерва подлежит восстановлению:

ДЕБЕТ 14 "Резервы под снижение стоимости материальных ценностей"

КРЕДИТ 91 "Прочие доходы и расходы" субсчет 91-1 "Прочие доходы".

В последние годы на многих отечественных предприятиях произошло разделение бухгалтерий на финансовую и управленческую (как в странах с развитой рыночной экономикой).

Учет заготовления материалов с применением твердых учетных цен они ведут по счету 10 "Материалы":

ДЕБЕТ 10 "Материаты"

КРЕДИТ 15 "Заготовление и приобретение материальных ценностей".

Такая запись делается в управленческой бухгалтерии, доступ к информации которой весьма ограничен.

Наличие остатка па конец месяца по счету 15 "Заготовление и приобретение материальных ценностей" означает, что указанные ценности не оприходованы в связи с нахождением их на складе поставщика или в пути. В следующем месяце при поступлении материалов бухгалтерская запись суммы материалов, находившихся в пути, сторнируется и отражается в учете по дебету счета 15 "Заготовление и приобретение материальных ценностей". В конце месяца этот счет закроется счетом 16 "Отклонение в стоимости материальных ценностей".

Сумма превышения дебетового оборота по счету 15 "Заготовление и приобретение материальных ценностей" над кредитовым, означает перерасход с отнесением разницы на счет 16 "Отклонение в стоимости материальных ценностей":

ДЕБЕТ 16 "Отклонение в стоимости материальных ценностей"

КРЕДИТ 15 "Заготовление и приобретение материальных ценностей".

В обратной ситуации разница, выявленная по счету 15 "Заготовление и приобретение материальных ценностей", означает экономию по операциям снабжения:

ДЕБЕТ 15 "Заготовление и приобретение материальных ценностей"

КРЕДИТ 16 "Отклонение в стоимости материальных ценностей".

В связи с этим в балансе но статье "Сырье, материалы и другие аналогичные ценности" (с. 210) фактическая себестоимость остатка этих ценностей будет состоять из стоимости по учетным ценам и дебетового остатка по счету 16 "Отклонение в стоимости материальных ценностей".

При наличии кредитового остатка по данному счету учетная цена должна быть скорректирована в сторону уменьшения.