Дивидендная политика

Дивидендом[1] называется часть прибыли компании, подлежащая распределению среди участников. Выплата дивидендов обычно осуществляется по решению собственников компании, однако основные правила и условия (чаще всего в виде различных ограничений) выплаты обычно устанавливаются национальным законодательством. В Российской Федерации порядок выплаты и ограничения па выплату дивидендов содержатся в ст. 102 Гражданского кодекса РФ и в гл. V Федерального закона "Об акционерных обществах".

Дивиденды выплачиваются из прибыли компании после налогообложения и обычно имеют денежную форму. Однако по решению собрания акционеров дивиденды могут иметь и неденежную форму, например выплачиваться дополнительно выпущенными акциями компании.

В зависимости от обязательности выплаты дивидендов акции компании подразделяются на два вида:

1) привилегированные – дивиденд по акции определяется заранее и фиксируется в уставных документах компании. Поскольку фиксированный дивиденд предполагает обязательность выплаты, компания может создавать специальные фонды, за счет которых и будут выплачиваться дивиденды по привилегированным акциям;

2) обыкновенные – выплата дивидендов не является обязательной (если соответствующее решение примет общее собрание акционеров) и осуществляется в размере, определяемом общим собранием; эти дивиденды выплачиваются только из прибыли компании, полученной по итогам работы в соответствующем периоде (чистой прибыли).

Фиксированный размер и обязательность выплаты дивидендов по привилегированным акциям приводят к тому, что часто эту категорию ценных бумаг компании сравнивают с облигациями и рассматривают как переходный вид между заемными и собственными источниками финансирования. От собственных источников привилегированные акции имеют свойство бессрочности (у любых акций, в отличие от облигаций, отсутствует срок погашения), а от заемных источников имеют свойство платности – обязательность выплаты дохода.

Поскольку размер дивиденда фиксируется в уставных документах, любое изменение этой величины неизбежно повлечет за собой перерегистрацию устава компании – это обстоятельство делает крайне сложным использование дивиденда по привилегированным акциям в качестве инструмента динамического управления привлекательностью компании для акционеров. Поэтому единственным таким инструментом остаются дивиденды по обыкновенным акциям, а особенности использования данного инструмента описываются в особом разделе финансовой политики компании – дивидендной политике.

Дивидендная политика – это свод правил и принципов компании в отношении распределения части получаемой прибыли среди акционеров. Она представляет собой важное направление управления рыночной привлекательностью акционерной компании, во многом определяя спрос на акции данной компании на фондовом рынке.

Основная цель дивидендной политики заключается в определении соотношения между прибылью, распределяемой между акционерами, и прибылью, остающейся в распоряжении компании (капитализируемая прибыль), наилучшим образом отвечающего двум условиям:

1) эффективного с точки зрения обеспечения развития компании;

2) обеспечивающего рыночную привлекательность компании в глазах потенциальных акционеров.

Оба указанных условия находятся в противоречии друг с другом: для развития компании желательно, чтобы максимальная доля прибыли осталась в ее распоряжении; с точки зрения акционеров более привлекательна компания, выплачивающая бо́льшие дивиденды. Поэтому дивидендная политика представляет собой некий компромисс между этими противоположными желаниями, и основная трудность при ее разработке заключается в том, чтобы определить, какой именно компромисс наиболее эффективен на том или ином этапе развития компании.

Важным вопросом, решаемым в ходе формирования дивидендной политики, является определение уровня стабильности дивидендных выплат. Понятно, что и саму компанию, и ее собственников наилучшим образом устраивает стабильная (и, следовательно, предсказуемая) схема определения величины выплачиваемого дохода, однако динамика абсолютной величины выплачиваемых дивидендов может существенно различаться в зависимости от того, какой показатель будет выбран в качестве целевого ориентира в такой схеме. Рассмотрим наиболее распространенные такие показатели.

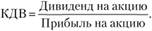

Коэффициент дивидендного выхода (dividend payout). Расчетная формула выглядит следующим образом:

(11.11)

(11.11)

Коэффициент фиксирует долю прибыли, выплачиваемой в качестве дивиденда. Таким образом, динамика абсолютной величины дивиденда полностью определяется динамикой чистой прибыли компании – если компания не может обеспечить получение стабильной чистой прибыли, величина доходов акционеров сильно различается от периода к периоду. Это может оказаться привлекательным для акционеров, если компания быстрыми темпами наращивает прибыль, однако при значительных отклонениях прибыли в обе стороны от линии тренда привлекательность компании может сильно пострадать.

Дивидендная доходность акций (dividend yield). Расчетная формула показателя имеет вид

(11.12)

(11.12)

Фиксация данного показателя в дивидендной политике крайне невыгодна компании, по весьма привлекательна с точки зрения акционеров. Дивидендная доходность ставит

абсолютную величину выплачиваемого дивиденда в зависимость от рыночной стоимости акций, таким образом, акционеры получают возможность управлять величиной получаемого дохода через фондовый рынок – повышение спроса на акции компании приведет к повышению рыночной стоимости акций, что, в свою очередь, приведет к повышению абсолютной величины выплачиваемого дохода.

Сама компания, наоборот, практически теряет возможность управлять долей выплачиваемого дохода – такое управление становится возможным только за счет выкупа части собственных акций (поскольку но выкупленным акциям, находящимся у компании, дивиденды не выплачиваются). Однако следует иметь в виду, что в практике финансового менеджмента выкуп акций также допустимо рассматривать как разновидность выплаты дивидендного дохода.

Ввиду сложности и плохой предсказуемости динамики рыночной цены акций прогнозирование абсолютной величины дивидендного дохода существенно затруднено. Поэтому дивидендная политика, ориентированная на постоянство показателя ДДА, встречается редко.

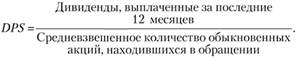

Дивиденд па акцию (Dividends Per Share – DPS). Расчетная формула имеет вид:

(11.13)

(11.13)

Данный коэффициент, наоборот, жестко привязывает абсолютную величину дивиденда к акции. Если предположить, что все акции компании постоянно находятся в обращении, то фиксация DPS приведет к тому, что компания будет постоянно выплачивать одну и ту же сумму дивидендов – так, как это происходит с привилегированными акциями. Ориентирование на DPS выгодно для компании, прибыль которой стабильно растет – в этом случае фиксированный дивиденд с течением времени будет занимать все меньшую относительную долю в прибыли, следовательно, все бо́льшая ее часть будет направляться на развитие компании. И наоборот, при снижении прибыли фиксированный дивиденд будет требовать распределения в пользу акционеров все большей доли прибыли в ущерб развитию компании.

В зависимости от того, на какой показатель ориентируется компания в своей дивидендной политике, она может использовать различные методики определения дивидендных выплат:

– методика постоянных процентных выплат – ориентируется на постоянство дивидендного выхода;

– методика фиксированных дивидендных выплат – ориентируется на постоянство DPS.

Помимо двух перечисленных встречаются еще несколько методик определения величины дивидендных выплат.

Методика "гарантированный минимум плюс экстрадивиденды". Применяя эту методику, компания объявляет гарантированную минимальную величину выплачиваемого дивиденда. В зависимости от результатов работы компании в течении того или иного периода собрание акционеров может принять решение о дополнительной величине дивидендов. Эта дополнительная величина – экстрадивиденды – объявляется и выплачивается только в том случае, если компания по итогам работы за период получила хорошие результаты и распределение дополнительной части прибыли (помимо гарантированного минимума) не скажется на темпах роста компании.

Данная методика не предполагает стабильных выплат (кроме периодов не совсем успешной работы, когда выплачивается только гарантированный минимум дивидендов), однако привлекает акционеров возможностью получения дополнительного дохода в случае успешной работы компании. С точки зрения компании эта методика позволяет в значительной мере соблюсти собственные интересы в периоды стабильного роста, однако в периоды спада и, тем более, кризиса необходимость выплачивать гарантированный минимум может привести к усугублению негативной ситуации.

Методика "постоянного роста дивидендов". Основное достоинство данной методики заключается в простоте формирования привлекательного имиджа компании в глазах акционеров: компания объявляет, что дивиденды от периода к периоду будут возрастать на фиксированную (небольшую) величину вне зависимости от результатов деятельности компании в данном периоде. Таким образом, по предсказуемости доходов акционеров эта схема расчета дивидендных выплат приближается к схеме фиксированных выплат, однако с точки зрения акционеров является привлекательнее последней за счет роста выплачиваемого дохода.

Однако для самой компании эта методика отнюдь не является идеальной – применять ее без ущерба для финансового состояния и темпов роста могут только те компании, которые уверены в стабильном росте результатов своей деятельности на протяжении достаточно длительного периода времени.

Методика "дивидендных выплат по остаточному принципу". Величина дивидендных выплат при применении данной методики определяется на последнем шаге распределения чистой прибыли (см. параграф 7.3), после формирования всех необходимых фондов и резервов, а также после финансирования текущих инвестиционных проектов компании. Как следствие, данная методика в наибольшей степени позволяет соблюсти интересы самой компании, поскольку из чистой прибыли в первую очередь финансируются собственные проекты и собственное развитие. С точки зрения акционеров такая схема определения величины дивидендных выплат является самой непривлекательной, поскольку величина дивидендов крайне нестабильна, кроме того, дивиденды выплачиваются нерегулярно. Обычно акционеры соглашаются на использование данной схемы в периоды роста компании либо захвата новых рынков – в расчете па то, что по окончании этого периода схема определения величины дивидендных выплат будет изменена, а возросший финансовый потенциал компании в будущем обеспечит получение повышенного дохода.

Все описанные выше методики предусматривают выплату дивидендного дохода в денежной форме. Однако в жизни компании может возникнуть ситуация, когда компания одновременно хочет сохранить денежные средства для финансирования мероприятий собственного развития и при этом не хочет отказываться от выплаты дивидендов. В таких случаях дивиденды обычно выплачиваются акциями компании, дополнительно выпущенными специально для этой цели. Такая дополнительная эмиссия увеличивает размер акционерного капитала, однако относительные доли каждого акционера при этом не меняются. Впоследствии акционер может продать дополнительные акции либо самой компании, либо на фондовом рынке. Отмстим, что выплата дивидендов акциями – это разовое мероприятие, недоступное на постоянной основе в течение длительного промежутка времени.

Все вышеперечисленные методики можно свести к трем основным типам дивидендной политики:

1) консервативная политика: максимально ориентирована на соблюдение интересов самой компании; по остаточному принципу либо в фиксированном размере;

2) агрессивная политика: ориентирована на привлечение акционеров; предусматривает определение величины дивидендных выплат в фиксированной доле от прибыли компании либо постоянный рост дивидендов;

3) компромиссная политика: предусматривает выплату гарантированного минимума дивидендов и дополнительные выплаты в зависимости от результатов деятельности компании.

Выделяют три основных этапа разработки дивидендной политики:

1) определение основных факторов, формирующих дивидендную политику (инвестиционные возможности, возможности привлечения различных источников финансирования, финансово-экономическое состояние и др.);

2) выбор типа дивидендной политики;

3) выбор схемы определения величины дивидендных выплат.

Оценка эффективности дивидендной политики – сложная задача, поскольку необходимо оценить, насколько полно дивидендная политика позволяет достичь своей основной цели – оптимального распределения прибыли на выплачиваемую и капитализируемую части. Для этого необходимо:

– с одной стороны, оценить, насколько дивидендная политика снижает темпы роста компании;

– с другой стороны, оценить, насколько дивидендная политика способствует росту рыночной стоимости акций компании.

Наиболее сложно оценить, насколько дивидендная политика влияет на рыночную стоимость компании. В теории существуют три "классических" подхода к определению такого влияния:

1) теория иррелеватности дивидендов (Ф. Модильяни и М. Миллер), согласно которой дивидендная политика не влияет на стоимость компании – следовательно, рыночная цена акций не зависит от дивидендной политики;

2) теория существенности дивидендов (М. Гордон, Г. Грэм, Д. Линтнер и др.), согласно которой при принятии решения о покупке акций инвесторы ориентируются на дивидендную политику, следовательно, чем больше дивиденды, тем выше рыночная цена акций компании;

3) теория налоговой дифференциации (Р. Литценберг и др.), согласно которой предпочтения акционеров зависят от соотношения между уровнем налогообложения дивидендов и уровнем налогообложения приращения капитала; следовательно, чем меньше общий уровень налогообложения (и, как следствие, чем выше общая доходность), тем выше рыночная цена акции.

Однако существование различных подходов к обоснованию соотношения между дивидендной политикой (точнее, размером дивидендных выплат) и рыночной стоимостью акций, тем не менее, не позволяет уверенно оценить влияние дивидендной политики на рыночную цену акции в случае конкретной компании – эта задача решается индивидуально в каждом конкретном случае.