Дисконтные инструменты

Основную конкуренцию сегменту мирового денежного рынка депозитных сертификатов составляют векселя, главным образом евроноты, выпускаемые банками и коммерческими организациями.

Евровекселя – векселя в евровалютах – бывают нескольких видов:

• с плавающей процентной ставкой (TRN – floating-rate notes);

• коммерческие краткосрочные евровекселя (ЕСР – euro commercial paper);

• среднесрочные евровекселя (EMTN – euro mediumterm notes);

• евроноты (NIF – note issuance facilities, RUF – revolving underwriting facilities);

• казначейские векселя.

Евровекселя с плавающей процентной ставкой банковские учреждения начали выпускать в 1980-х гг. с целью расширения банковских услуг и получения дополнительного финансирования с мирового рынка ссудных капиталов. Срок действия евровекселей с плавающей ставкой может достигать 10 лег, но процент меняется каждые 90 дней в зависимости от изменения трехмесячной ставки LIBOR. Например, стоимость векселя равняется LIBOR (4,5%) плюс спред 1/8%. В течение 90 дней цена векселя может изменяться под воздействием рыночных сил спроса и предложения, но по истечении этого срока она возвращается к своей первоначальной стоимости L1BOR плюс спред. Инвестору предоставляется выбор: приобрести трехмесячный депозитный сертификат со ставкой, например, 4,3% или же евровексель с плавающей ставкой 4,625%. При этом инвестор осознает риск того, что, купив евровексель, он, возможно, не сможет реализовать его через три месяца по указанной стоимости. Поэтому разница стоимости с депозитным сертификатом, составляющая 0,325%, включает страховой резерв от падения цены и комиссии.

Коммерческие краткосрочные евровекселя представляют собой краткосрочные (до 9 месяцев) необеспеченные обязательства, выпускаемые, как правило, крупными и наиболее кредитоспособными корпорациями в евровалютах. Минимальный размер краткосрочных коммерческих евровекселей составляет 500 тыс. долл. Коммерческие евровекселя активно используются в США с 1960-х гг. В Европе они впервые появились в 1970-х гг. Организация рынка коммерческих евровекселей была связана с необходимостью американских компаний финансировать свои внешние инвестиции с помощью иностранных займов. Планировалось, что создание такого рынка станет альтернативой банковским заимствованиям. Однако инвесторы еврорынка сомневались в качестве появлявшихся коммерческих евровекселей, поскольку компании-эмитенты были малоизвестны. Когда в 1974 г. американское правительство ввело ограничения по зарубежному финансированию компаний, рынок коммерческих евровекселей практически перестал существовать. Новая, уже успешная попытка создания рынка коммерческих евровекселей была предпринята в 1980-х гг. Стремясь стать независимыми от банковского кредитования, инвесторы решили диверсифицировать инвестиционный портфель небанковскими кредитными инструментами, которые обещали более высокие и стабильные доходы. Поводом для возобновления работы масштабного рынка коммерческих евровекселей стали действия рейтинговых агентств Standard & Poor's Corporation (S&P), Moody's Investor Service и Fitch Investor Service, которые повысили кредитные рейтинги коммерческих евровекселей. На рубеже 1990-х гг. активно заработали рынки коммерческих евровекселей в Германии, Франции, Японии и Великобритании. С целью повышения надежности коммерческих векселей нередко для переводного коммерческого векселя у надежного банка приобретается банковский акцепт.

Среднесрочные векселя представляют собой обязательства со сроком от 9 месяцев до 30 лет, но чаще всего используются векселя со сроком два-три года. Эмитентами являются крупные корпорации, а объемы выпуска колеблются от 100 млн долл. до 1 млрд долл. Впервые среднесрочные векселя были введены на внутреннем рынке США в 1978 г. компанией General Motors Acceptance Corporation. На мировой рынок они вышли в 1986 г. Тогда годовой объем торговли ими на европейском денежном рынке составлял 400 млн долл., к 2001 г. он вырос до 1,7 млрд долл. Эмитентами среднесрочных евровекселей стали государственные агентства и крупные транснациональные корпорации. Покупателями среднесрочных евровекселей являются государственные органы разных стран, а также международные финансовые организации, в частности Международная финансовая корпорация, входящая в Группу Всемирного банка, и Европейский байк реконструкции и развития (ЕБРР). Сформировавшийся на основе мирового рынка коммерческих краткосрочных евровекселей рынок среднесрочных евровекселей несколько расширил понимание рынка ссудных капиталов. Фактически этот новый рынок стал связующим звеном между денежным рынком и рынком капиталов, а операции на нем стати трансформировать краткосрочные инструменты в средне- и долгосрочные.

Рынки краткосрочных и среднесрочных коммерческих евровекселей обратили на себя внимание международной банковской сферы, когда клиенты мирового денежного рынка стали предпочитать коммерческие евровекселя банковским займам. Чтобы не потерять своих клиентов, банки вышли на рынок коммерческих евровекселей. Для этого были созданы специальные программы по выпуску евронот (NIF&RUF).

Евроноты в программе NIF представляют собой краткосрочные коммерческие и банковские евровекееля, выпуск и гарантия которых, как правило, является прерогативой банковских синдикатов, а потому эти инструменты весьма надежны. Кроме того, все евроноты в программе NIF имеют наивысший кредитный рейтинг ведущих рейтинговых агентств. Высокий оборот и ликвидность евронот на вторичном рынке обеспечивают их привлекательность на мировом рынке ссудных капиталов.

Евроноты в программе RUF – один из видов евронот NIF. От последних они отличаются тем, что эмитентом евровекселя или его гарантом, предоставляющим займ, является не весь синдикат, а только один банк – глава синдиката. Он определяет банк-агент, который станет эмитентом, распространителем или гарантом евроноты.

Инструментарий мирового денежного рынка, помимо векселей коммерческих организаций и банков, включает векселя государственных органов власти отдельных стран – казначейские векселя. Самые популярные па мировом денежном рынке – векселя Казначейства США. Эмитентами являются также казначейства Великобритании, Сингапура, Гонконга и пр. Казначейские векселя могут выпускаться двумя способами: с помощью тендера на аукционе, где определяется цена векселя, или с помощью системы "тэп", когда выпускаются только те векселя, на которые есть высокий и устойчивый спрос на рынке. Инвесторы активно вкладывают свои средства в казначейские векселя как минимум по двум причинам. Во-первых, это надежные активы, гарантированные правительствами развитых стран, выполнение их обязательств не вызывает сомнения. Во-вторых, они являются высоколиквидными инструментами, и инвесторы спекулируют на процентных ставках и валютных курсах. Основными дилерами казначейских векселей на мировом рынке ссудных капиталов выступают Chase Securities Inc., Citicorp Securities Inc., Deutsche Bank Securities Corporation, Fuji Securities Inc., Goldman Sachs & Со, Lehman Brothers Inc., Merrill Lynch Government Securities Inc., J. P. Morgan Securities Inc., Morgan Stanley & Со Incorporated, Salomon Brothers Inc. и др.

Казначейский вексель (treasury bill) – основной вид краткосрочных обязательств государства. Выпускаются сроком на 3, 6 и 12 месяцев, обычно на предъявителя, не имеют процентных купонов. Реализуются преимущественно среди банков со скидкой с номинала, а выкупаются по полной нарицательной стоимости. Широко используются на межбанковском денежном рынке, являются одним из наиболее высоколиквидных активов, ставки по ним обычно значительно ниже, чем по другим денежно-кредитным инструментам.

Проанализируем котировку дисконтных инструментов на примере казначейского векселя. Дисконтные инструменты выпускаются и торгуются с дисконтом против номинальной стоимости, который связан с краткосрочной процентной ставкой. Это позволяет кредитору, покупающему инструмент с дисконтом, получить эквивалентный проценту доход при погашении этого инструмента по более высокой цене.

Покупатель казначейского векселя фактически предоставляет кредит правительству на срок действия такого векселя. При наступлении срока погашения правительство выплачивает заимствованные средства в размере номинальной суммы казначейского векселя. Казначейские векселя выпускаются центральными банками, т.е. кредиторами последней инстанции, и поэтому являются базой для определения процентных ставок по другим инструментам.

При наступлении срока погашения держатель казначейского векселя получает номинальную сумму этого инструмента, которую называют также ценой погашения. Таким образом, рыночную стоимость казначейского векселя определяет получаемый но нему процент, или учетная ставка, что соответствует доходу, приносимому ценной бумагой, отнесенному к ее номинальной стоимости, которая выплачивается при погашении ценной бумаги, – а не как отношение дохода к начальной сумме инвестиций. Рыночная стоимость казначейского векселя – это текущая стоимость цены, выплачиваемой при погашении. Другими словами, цепа казначейского векселя равна цене погашения, дисконтированной по преобладающей на рынке учетной ставке. Учетная ставка обеспечивает альтернативный метод рыночной котировки, используемый в отношении некоторых ценных бумаг (например, американских и английских казначейских векселей). Соответствует доходу, приносимому ценной бумагой, отнесенному к ее номинальной стоимости, которая выплачивается при погашении ценной бумаги, – а не как отношение дохода к начальной сумме инвестиций.

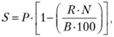

Расчетная цена казначейского векселя определяется по формуле

где S – расчетная цена векселя; Р – цена погашения; R – учетная ставка; В – годовая база; N – срок действия векселя.

Покупатель казначейского векселя фактически предоставляет кредит правительству на срок действия такого векселя. При наступлении срока погашения правительство выплачивает заимствованные средства в размере номинальной суммы казначейского векселя.

Казначейские векселя выпускаются центральными банками, т.е. кредиторами последней инстанции, и поэтому являются базой для определения процентных ставок по другим инструментам.

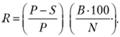

Преобразовав формулу расчета цены, определим учетную ставку (%):

Задача 2

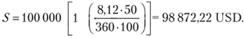

Определите расчетную цену казначейского векселя США со следующими характеристиками за 50 дней до срока погашения.

Номинал – 100 000 USD; расчетная дата – 9 мая;

дата погашения – 28 июня;

учетная ставка – 8,12%;

годовая база – 360 дней.

В соответствии с формулой определим:

Расчетную цену можно представить также и в виде процента – 98,87% от номинала. Если учетная ставка остается постоянной, то с приближением срока погашения векселя (уменьшением числа N) его расчетная цена стремится к номиналу.