Деятельность советов директоров. Кодексы корпоративного руководства (поведения)

Совет директоров. Органом корпоративного руководства (corporate governance) является совет директоров (наблюдательный совет). Согласно законодательству Российской Федерации он должен быть создан в любом акционерном обществе с числом акционеров более 50. Совет директоров (наблюдательный совет) создается для того, чтобы отслеживать и направлять деятельность менеджмента в интересах собственников-акционеров. Таким образом, в отличие от правления - собственно органа управления (management), занимающегося непосредственным исполнением решений общего собрания, совет директоров осуществляет руководство, т.е. блюдет интересы акционеров, предлагая и одобряя основные стратегические решения корпорации, не относящиеся к исключительной компетенции общего собрания. Члены совета директоров избираются годовым общим собранием акционеров в порядке, предусмотренном законом и уставом общества, сроком до следующего общего собрания. В состав советов директоров помимо топ-менеджеров входят независимые директора, доля которых может быть определена законом. Считается, что это способствует объективности принимаемых решений.

Избрание совета директоров. Члены совета директоров избираются с помощью либо мажоритарной, либо кумулятивной системы голосования. При мажоритарной системе каждая акция представляет собой один голос в пользу одного из кандидатов. Каждый кандидат, получивший более 50% голосов, становится членом совета директоров. Эта система дает мажоритарному акционеру полный контроль над советом директоров, поскольку он может назначать всех его членов.

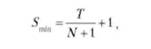

Однако при такой системе мажоритарный акционер набирает в совет директоров своих сторонников, лишая, таким образом, миноритарных (т.е. неконтролирующих) акционеров какого бы то ни было влияния на управление компанией. Поэтому согласно российскому законодательству при количестве акционеров более тысячи человек в акционерном обществе должна быть принята система кумулятивного голосования при избрании членов совета директоров. При этой системе каждая акция представляет собой ровно столько голосов, сколько избирается директоров. При мажоритарной системе голосования только один голос от акции может быть подан в пользу каждого кандидата. При кумулятивном голосовании все голоса акции могут быть поданы в пользу одного кандидата. Это увеличивает вероятность, что миноритарные акционеры смогут оказать влияние на выбор нескольких директоров. Число акций, требующихся для избрания одного члена совета директоров, может быть рассчитано следующим образом:

где 5т|п - минимальное требуемое число акций; Г - общее число акций в обращении; Л' - общее число членов совета директоров.

Пример

Предполагается избрать семь членов совета директоров. Сколько должно быть акций у акционера, чтобы, вложив в одного кандидата все голоса, акционер смог гарантированно продвинуть одного человека в совет директоров? Количество акций в обращении - 100 000.

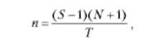

При помощи следующей формулы можно определить, сколько членов совета директоров может быть избрано заданным числом акций.

где п - число директоров, которое может быть избрано; S - заданное число акций, имеющееся у акционера.

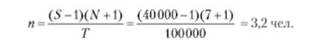

Пример

Предположим, у акционера компании из предыдущего примера количество акций равно 40 000 штук. Скольких сторонников он может продвинуть в состав совета директоров?

То есть он сможет гарантированно продвинуть трех человек и побороться еще за одного кандидата.

Почему совет директоров не всегда эффективен?

Несмотря на предполагаемую роль совета директоров как представителя интересов акционеров, в реальности его деятельность не всегда эффективна по нескольким причинам:

o отсутствие подлинной независимости у независимых кандидатов. Независимые директора выбираются среди лиц, не являющихся наемными работниками компании и не вовлеченных в коммерческие отношения с ней. Однако интерес может быть неявным и опосредованным. Независимые директора могут выбираться среди друзей и знакомых менеджеров компании. Директора разных компаний могут присутствовать в советах директоров друг друга, осуществляя перекрестное лоббирование и т.д.;

o недостаточная внимательность, вовлеченность и компетентность. Находясь в нескольких советах директоров и будучи занятыми людьми, независимые директора иногда подходят к принятию важных для корпорации решений достаточно формально. Суды могут разобраться лишь с явными нарушениями закона и корпоративной этики, а неявные зачастую остаются незамеченными. Недостаточно компетентные или недостаточно внимательные независимые директора могут не обратить внимания на недостатки управления или не иметь достаточно информации для того, чтобы представить альтернативную мотивированную точку зрения;

o стремление избежать конфликтов и склонность к компромиссам. Независимые члены совета директоров довольно часто не осмеливаются перечить директорам из числа менеджеров, более информированным и вовлеченным в процесс управления корпорацией. Ради комфортности в работе, ради будущего переизбрания они склонны идти на компромисс, особенно если он подкреплен непрямыми материальными стимулами.

По мнению Ричарда Виттингтона, внешним проявлением неоптимальности работы совета директоров является рост упомянутых нами ранее негативных тенденций: использование "креативного эккаунтинга", разрыв в оплате труда директоров и работников предприятия, концентрация на текущих доходах в ущерб долгосрочным стратегическим выгодам ("шорт-термизм"), а в финале - рост неожиданных и сокрушительных банкротств внешне благополучных компаний.

Кодексы корпоративного руководства (поведения)

Попыткой исправить такое положение и реформировать работу советов директоров стала популярная идея разработки кодексов корпоративного руководства (поведения). В кодексах, разрабатываемых комиссиями по фондовым рынкам разных стран, наднациональными организациями, ассоциациями инвесторов (в России эту работу курирует Минэкономразвития России), представлена система взглядов их авторов на качественное корпоративное руководство. Первый из таких кодексов (Cadbury Code) разработан в Великобритании Комитетом по финансовым аспектам корпоративного руководства, а позднее усовершенствован. Его идеи легли в основу подобных кодексов многих других стран, в том числе России (табл. 1.1).

ТАБЛИЦА 1.1. Сравнительная характеристика кодексов некоторых стран

|

Независимые директора |

Разделение должностей председателя совета директоров и генерального директора |

Смена внешних аудиторов |

Частота финансовой отчетности |

Требование "соответствуй или объясняй" |

Специфические страновые особенности корпоративного руководства |

|

|

Бразилия кодекс CMV (2002 г.) |

Максимально возможное количество |

Явное предпочтение разделению |

Не определено |

Ежеквартально (в соответствии с законом) |

Нет |

Применение МСФО, GAAP, финансовых советов, "сопутствующие" права |

|

Франция отчет Bouton (2002 г.) |

По крайней мере половина совета |

Рекомендаций нет |

Регулярно для главных аудиторов |

Рекомендаций нет |

Нет |

Закон требует привлечения двух аудиторов |

|

Россия Кодекс корпоративного поведения (2002 г.) |

Не менее четверти совета |

Разделение функций требуется законом |

Не определено |

Ежеквартально |

Нет |

Правление |

|

Сингапур Комитет по корпоративному руководству |

Не менее трети совета |

Рекомендовано |

Не определено |

Ежеквартально |

Да |

Предоставление информации о выплатах членам семей директоров/генеральных директоров |

|

Великобритания Кодекс Cadbury (1992 г.) Объединенный кодекс (2003 г.) |

Большинство исполнительных директоров. Не менее половины совета |

Рекомендовано. Явное предпочтение разделению |

Периодически для главных аудиторов Не определено |

Раз в полгода, раз в полгода |

Да Да |

|

|

США Conference Board (2003 г.) |

Существенное большинство совета директоров |

Разделение -один из трех допустимых вариантов |

Рекомендовано для аудиторских фирм |

Ежеквартально (в соответствии с законом) |

Нет |

Основные идеи кодексов состояли в необходимости:

o равного и непредвзятого отношения ко всем акционерам в плане защиты прав и доступа к информации;

o подотчетности советов директоров и контроля со стороны акционеров;

o максимальной информационной прозрачности компаний. В связи с этим менеджерам не следовало:

o скрывать личный интерес в осуществлении тех или иных сделок компании;

o использовать инсайдерную информацию в личных целях, что могло бы ущемить интересы других участников бизнеса, акционеров (в том числе миноритарных);

o спекулировать акциями руководимых и управляемых компаний па краткосрочной основе.

Основными условиями для достижения этих целей считались следующие меры:

o разделение функций председателя правления и председателя совета директоров компаний;

o введение в состав совета директоров независимых членов;

o периодическое раскрытие полной финансовой отчетности компании.

Механизм действия кодексов. Сами по себе кодексы не имеют силу закона. Механизм их действия сводится к принципу "соответствуй или объясняй". То есть директора могут следовать или не следовать положениям кодекса, однако в случае несоответствия их деятельности содержанию кодекса они обязаны объяснить причины отступления.

Недостатки введения кодексов. Хотя введение кодексов и создало условия для более этичного управления компанией, некоторые исследователи отмечают отдельные возможные негативные последствия этого процесса. Так, стремление усовершенствовать кодексы на практике может выродиться в излишнюю регламентацию деятельности руководства и менеджмента компании, что сделает менеджеров менее решительными при разработке и выполнении корпоративной стратегии. Инвесторы (акционеры) предпочитают, чтобы компания соответствовала кодексам, а не объясняла причины их несоблюдения, потому компании, менеджмент которых был вынужден отступить от некоторых положений кодекса, неоправданно осуждаются рынком. Наконец, излишняя "универсализация", глобализация кодексов приводит к тому, что в этих документах недостаточно учитываются особенности отдельных стран и рынков. В каждой стране на разных этапах развития рыночной экономики доминирующие проблемы корпоративного руководства могут быть разными, и установление для всего мира одинаковых стандартов, списанных со стандартов развитых стран, может подорвать авторитет кодексов.

Настоящая глава была посвящена агентской проблеме, которая формулируется так: формально целью менеджеров любой компании считается максимизация богатства акционеров. Однако поскольку менеджеры являются наемными работниками, их собственные цели не всегда совпадают с целями хозяев бизнеса. Возникает конфликт интересов, или агентский конфликт. Этот конфликт влечет за собой агентские издержки, представляющие собой потери акционеров компании в связи со злоупотреблениями менеджеров. Рассмотрение этого конфликта имеет большое значение, поскольку все технологии финансового менеджмента основаны на допущении о максимизации ценности собственного капитала компании, и если эта цель подменяется другой, методы, приемы и расчеты, описанные в данной книге, бесполезны или нуждаются в ревизии.

По результатам главы можно прийти к выводу: агентская проблема реально существует, и идеального инструмента для ее решения нет. Ее можно смягчить, совершенствуя систему материального стимулирования менеджеров, улучшая механизмы корпоративного руководства или создавая условия для действия законов рыночной экономики. Все это способствует созданию среды, 8 которой агентские издержки минимизируются.