Деньги в динамических моделях

Динамические модели в отличие от статических описывают экономику в развитии. Для того чтобы модель стала динамической, хотя бы одна из ее переменных должна изменяться во времени, относиться к периоду времени, другому, чем все прочие переменные. Если статические модели характеризуют положение экономической системы в какой-либо момент времени, то динамические модели показывают траекторию движения системы. Задача исследователя – выбрать оптимальный путь, который и ляжет в основу эффективной монетарной политики.

Деньги и экономический рост

Традиционные модели роста (базирующиеся па фундаментальной версии Р. Солоу) включают в себя, как правило, три ключевых компонента: производственную функцию, процесс накопления капитала и рост предложения труда. Фирмы выбирают капитальные и трудовые ресурсы с целью максимизации выпуска и прибыли. Домохозяйства осуществляют выбор между потреблением и сбережением для максимизации межвременной полезности. Однако данный класс моделей описывает неденежную экономику. Рост осуществляется за счет реальных факторов, деньги отсутствуют.

Типичный пример попытки показать ненужность денег в динамических моделях представлен в теории реального делового цикла.

• Теория реального делового цикла

Цикл деловой активности представляет собой естественную реакцию экономики на изменения в доступной производственной технологии и (или) совокупном предложении. Сторонники данной теории делают различие между номинальными шоками, связанными с динамикой предложения денег или спроса на деньги, и реальными шоками, характеризующими динамику производственной функции, реальные расходы государства, сбережения, инвестиции и потребление. Первый тип шоков затрагивает только денежный сектор, что выражается в сдвигах линии LM. Второй тип шоков оказывает воздействие исключительно на реальный сектор, вызывая сдвиги линий IS и AS.

Теория реального делового цикла является более полной, законченной версией классической модели монетарной экономики.

Причины циклов и кризисов согласно данной теории лежат в реальном секторе и связаны с шоками производительности в виде появления и внедрения новых товаров или новых технологий, изменений в количестве и качестве труда и капитала, изменений в доступности сырья и материалов. Также подъем или спад в экономике могут вызвать необычно хорошая или необычно плохая погода, стихийные бедствия, изменения в государственном регулировании, затрагивающие производство.

Факты, подтверждающие данную теорию, – это проциклическое движение занятости, средней производительности труда, реальной заработной платы, а также тот факт, что инвестиции оказываются более волатильными, чем потребление.

Однако исследования выдвигают и противоположные аргументы, факты, которые противоречат данной теории, опровергают или, по крайней мере, не подтверждают ее правильность. Цены согласно концепции реального делового цикла должны иметь противоциклическую динамику, а на практике они изменяются проциклически. Сложно выделить именно шоки производительности, которые вызывают колебания экономической активности. Теория предсказывает более пологую линию совокупного предложения труда, чем показывают эмпирические исследования.

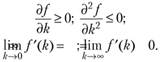

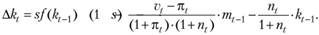

Основное достоинство данной теории заключается в новом понимании кредитно-денежной политики государства. Если традиционная точка зрения исходит из того, что динамика денежной массы может вести к колебаниям выпуска:  , то сторонники теории реальных циклов выдвигают другое объяснение: ожидаемые изменения в выпуске ведут к изменениям в предложении денег:

, то сторонники теории реальных циклов выдвигают другое объяснение: ожидаемые изменения в выпуске ведут к изменениям в предложении денег:  , что и прослеживается в эмпирических работах. Таким образом, деньги сами по себе нейтральны и супернейтральны, реальные изменения могут быть вызваны исключительно реальными переменными, однако ожидания стимулируют государство к активной монетарной политике. Поэтому хотя в эмпирических работах мы можем видеть ненулевую взаимосвязь между денежной массой и реальным производством, на самом деле эта эмпирика отражает совсем другую причинно-следственную направленность.

, что и прослеживается в эмпирических работах. Таким образом, деньги сами по себе нейтральны и супернейтральны, реальные изменения могут быть вызваны исключительно реальными переменными, однако ожидания стимулируют государство к активной монетарной политике. Поэтому хотя в эмпирических работах мы можем видеть ненулевую взаимосвязь между денежной массой и реальным производством, на самом деле эта эмпирика отражает совсем другую причинно-следственную направленность.

Рассмотрим простую версию теории реальных циклов.

Пусть в экономике представлено большое число одинаковых фирм и одинаковых типичных домохозяйств. Преобладают рациональные ожидания, совершенная конкуренция и гибкие цены. Экономика описывается вальрасовской моделью общего равновесия.

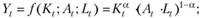

Фирмы выбирают объем производства и объемы ресурсов (труда и капитала) для максимизации своей прибыли. Функция типичной фирмы может быть представлена в виде

где Y – объем производства; W – ставка заработной платы; А – технические навыки работников (технический прогресс); L – объем используемого труда; r – цена единицы капитала; К – объем используемого капитала.

Деятельность фирмы подвержена двум видам ограничений:

1) производственная функция – в виде функции Кобба – Дугласа:

2) технический прогресс:

где  – первоначальный уровень навыков и компетенций у работников;

– первоначальный уровень навыков и компетенций у работников;  – долгосрочный тренд;

– долгосрочный тренд;  – стохастический компонент вида

– стохастический компонент вида

– белый шум.

– белый шум.

Фирмы являются ценополучателями и на рынке товаров, и на рынке ресурсов.

Государственный сектор представлен экзогенными переменными государственных расходов G и государственных доходов (налоговых поступлений) Т. Увеличение государственных расходов сопровождается эффектом вытеснения при сокращении инвестиционных ресурсов в частном секторе.

Сектор домохозяйств может быть представлен следующим образом. Пусть  – общая численность населения страны, а Я – число домохозяйств. Тогда величина

– общая численность населения страны, а Я – число домохозяйств. Тогда величина  показывает среднее число индивидов в одном домохозяйстве.

показывает среднее число индивидов в одном домохозяйстве.

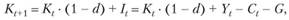

Домохозяйства владеют фирмами (капиталом). Накопление капитала связано с возмещением использованного ресурса в предыдущем периоде и новыми инвестициями:

где d – норма амортизации.

Домохозяйства сталкиваются с двумя типами выбора: 1) между работой и свободным временем – определяет предложение труда; 2) между потреблением и сбережениями – определяет норму накопления.

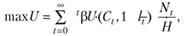

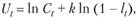

Распределение времени домохозяйства между трудом и отдыхом зависит от межвременной полезности индивида за все время жизни:

где С – потребление; β – субъективная норма дисконтирования (дисконт- фактор индивида); l – предложение труда, доля времени в данном периоде, затраченное на работу; (1 – l) – свободное время.

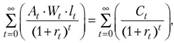

Межвременно́е бюджетное ограничение состоит из двух частей: доходы (трудовые) индивида за все время жизни, дисконтированные к начальному периоду, и расходы индивида на потребление за все время жизни, дисконтированные к начальному периоду.

где rt – норма дисконтирования, показывает ожидаемую доходность на текущий и будущий капитал, доходность денег (сбережений) в период t, составляет предельный продукт дополнительного капитала в период (t+ 1).

Решение модели находится как одновременное равновесие сектора фирм и сектора домохозяйств. Фирмы максимизируют прибыль при ограничении на технологию и технический прогресс. Домохозяйства максимизируют межвременну́ю полезность в условиях межвременно́го бюджетного ограничения.

Фирмы нанимают труд до момента равенства заработной платы (предельных расходов на труд) предельному продукту труда:

Фирмы нанимают капитал до момента равенства предельных расходов на капитал (оплата возмещения старого капитала и приобретения нового) предельному продукту капитала:

В экономике наблюдается полная занятость ресурсов.

Для удобства конкретизируем выбор домохозяйств. Пусть межвременна́я функция полезности индивида представлена в виде

где k – параметр индивидуального предпочтения, характеризующий эластичность кривой безразличия.

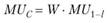

В каждый период времени индивид распределяет свое время между работой (получением дохода и возможностью его потратить на потребление) и свободным временем в соответствии с эквимаржинальным принципом: предельная полезность потребления должна быть равна предельной полезности дохода:

или

Кроме того, индивид совершает еще один выбор – выбор между трудом/отдыхом сегодня и трудом/отдыхом завтра, распределяя свои межвременны́е доходы между текущим потреблением и сбережениями. Здесь также действует эквимаржинальный принцип:

Параметр rt показывает отдачу на сбережения в период t и доходность капитала в период (t + 1). Параметр β характеризует субъективную норму дисконтирования будущей полезности индивида.

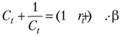

Или этот выбор можно интерпретировать как межвременно́й выбор между потреблением сегодня и потреблением завтра:

Результаты модели показывают действие эффекта мультипликатора. Небольшой внешний шок, например шок технического прогресса, может привести к значительным колебаниям выпуска, потребления и накопления. Однако все это касается исключительно реальных величин. Деньги являются обслуживающим фактором, обеспечивающим удобство сопоставления разнородных компонентов экономики между собой. Как самостоятельное явление деньги не оказывают воздействия ни на траекторию роста, ни на отклонения от нее в виде экономических циклов.

• Эффект Тобина

Как же учесть наличие денег в экономической динамике?

Мы уже сталкивались с тем, что инфляция оказывает влияние па замещение между финансовыми активами и физическим капиталом. Когда деньги обесцениваются, индивиды предпочитают отказываться от денег в пользу реальных активов, в частности капитальных активов. Этот эффект носит название "эффекта Тобина" в честь американского экономиста, его изучавшего. Рассмотрим подробнее, как проявляется данный эффект.

Предположим, в экономике есть два актива: капитал и деньги. Капитал является результатом решения о накоплении (выбор между потреблением и сбережениями). Деньги являются результатом портфельного решения (распределение дохода между различными вложениями).

Экономика функционирует по стандартной производственной функции

где  – выпуск на душу населения;

– выпуск на душу населения;  – капитал на душу на

– капитал на душу на

селения.

Эта функция удовлетворяет стандартным условиям  Предельный продукт положителен, но убывает.

Предельный продукт положителен, но убывает.

Активы на душу населения представлены капиталом и реальными денежными балансами:

Государство представлено в виде чистых трансфертов (субсидии минус налоги) частному сектору, в реальном значении, на душу населения – переменная xt.

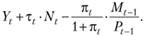

Совокупный доход домохозяйств составляет величину

Он складывается из результатов производства (Yt), государственных трансфертов  за вычетом потерь в стоимости активов из-за инфляции

за вычетом потерь в стоимости активов из-за инфляции

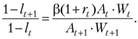

Накопление капитала – это прирост активов в каждый период времени, составляющий долю от совокупного дохода домохозяйств, которая определяется их нормой сбережений:

где s – норма сбережений; πt – темп инфляции.

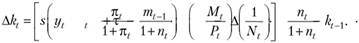

Рассмотрим прирост капитала на душу населения:

где  – темп прироста населения.

– темп прироста населения.

Подставим выражение для прироста капитала из функции накопления в функцию прироста капитала на душу населения:

Вспомним, что  . Введем новое обозначение:

. Введем новое обозначение:

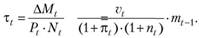

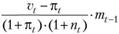

Темп прироста номинальной денежной массы:

Тогда денежные трансферты государства на душу населения можно выразить так:

Подставим эти выражения в функцию прироста капитала:

Таким образом, изменения в запасе капитала на одного работника равны сбережениям на душу населения за вычетом изменений в реальных денежных балансах и дополнительных инвестициях, необходимых для оснащения капиталом новых работников. Наличие денег и денежных трансфертов перемещает сбережения из капитальных активов в накопление денежных активов.

Изменение в компоненте  , отвечающей за динамику денежной массы, вызывает корректировки в совокупных инвестициях в физический капитал. Колебания денежной массы и динамика темпов инфляции оказывают влияние на реальный сектор, посредством эффекта замещения, через динамику инвестиций, на экономический рост.

, отвечающей за динамику денежной массы, вызывает корректировки в совокупных инвестициях в физический капитал. Колебания денежной массы и динамика темпов инфляции оказывают влияние на реальный сектор, посредством эффекта замещения, через динамику инвестиций, на экономический рост.

Проанализируем теперь стационарное состояние – точку стабильности для экономики.

Пусть в стационарном состоянии население и денежная масса растут с постоянным темпом так, чтобы:

Тогда

Стационарный темп инфляции определяется приростом номинального предложения денег.

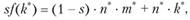

Сбережения в стационарном состоянии равны

где  – прирост населения в стационарном состоянии.

– прирост населения в стационарном состоянии.

Пусть  – структура портфеля активов домохозяйств в стационарном состоянии.

– структура портфеля активов домохозяйств в стационарном состоянии.

При  мы имеем

мы имеем  . Это стандартная формула стационарного состояния в модели Солоу. Деньги в портфеле активов домохозяйств отсутствуют.

. Это стандартная формула стационарного состояния в модели Солоу. Деньги в портфеле активов домохозяйств отсутствуют.

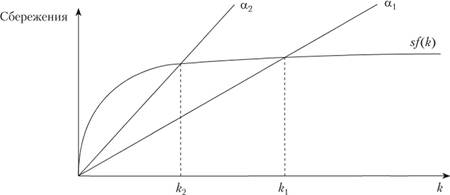

При увеличении доли денег в портфеле активов сокращаются инвестиции в реальный капитал:  . Действует эффект замещения, который можно наглядно увидеть на графике стационарного состояния (рис. 15.10).

. Действует эффект замещения, который можно наглядно увидеть на графике стационарного состояния (рис. 15.10).

Рис. 15.10. Структура активов в стационарном состоянии

Функция сбережений соответствует графику производственной функции, смещенной на величину s. Линия структуры активов представляет собой прямую линию от начала координат с наклоном а. Точка пересечений функции сбережений и линии структуры активов характеризует оптимум экономики – стационарный объем капитала на душу населения. Рост денег в портфеле активов означает более крутой наклон линии структуры, ее поворот влево вверх к вертикальной оси. Точка равновесия смещается также вправо. Поэтому при  .

.

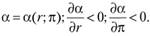

Однако переменная а не является экзогенной. Структура портфеля активов домохозяйств зависит от относительной доходности этих активов:

Когда растет доходность капитала r, люди стремятся перевести активы в капитальные ресурсы. Когда увеличивается темп инфляции π, стоимость и реальная доходность денег надает, люди будут отказываться от денег в пользу капитала.

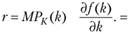

В свою очередь, доходность капитала в равновесии определяется предельной производительностью капитальных ресурсов:

Перепишем функцию сбережений для стационарного состояния с учетом функциональной зависимости структуры активов домохозяйств:

откуда можно найти оптимальный объем капитальных ресурсов на душу населения в стационарном состоянии. Эта величина является функцией трех переменных: нормы сбережений, структуры портфеля активов и темпов прироста населения:

причем  . Увеличение темпов прироста денежной массы приводит к росту инфляции. Это сокращает реальную доходность денег по отношению к капиталу. Домохозяйства изменяют структуру портфеля активов в пользу капитальных ресурсов. Уровень стационарного капитала возрастает. Вслед за этим возрастают стационарные уровни выпуска и потребления:

. Увеличение темпов прироста денежной массы приводит к росту инфляции. Это сокращает реальную доходность денег по отношению к капиталу. Домохозяйства изменяют структуру портфеля активов в пользу капитальных ресурсов. Уровень стационарного капитала возрастает. Вслед за этим возрастают стационарные уровни выпуска и потребления:  .

.

Итак, в модели Тобина под действием эффекта замещения деньги оказываются нейтральными, поскольку пропорциональное изменение номинальной денежной массы и совокупного уровня цен не оказывает никакого влияния на реальные переменные стационарного равновесного состояния, но не супернейтральными: колебания темпов прироста предложения денег вызывают изменения в структуре портфеля активов, что влечет за собой изменения в реальных показателях экономики.

Однако эмпирические данные нс подтверждают этого эффекта.

Критики модели подчеркивают также, что модель не показывает преимущества денег как особого инструмента экономики. Нет ответа на вопрос: зачем вообще владеть деньгами? Поведение экономических агентов является экзогенным, а не вытекает из оптимизационного выбора.