Брутто-премия

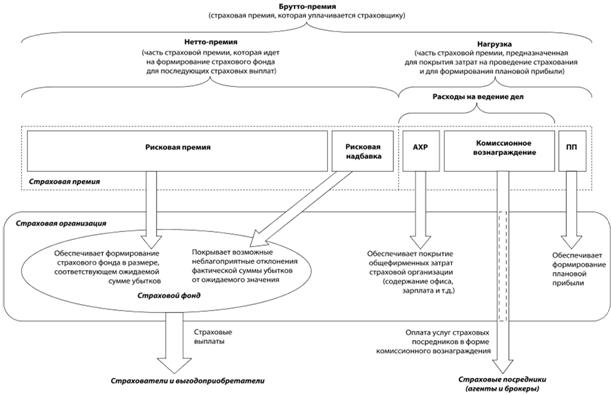

Окончательная сумма премии, которая уплачивается страховщику по договору страхования и учитывает все составляющие цены страховой услуги, в отечественной практике называется брутто-премия (рис. 5.2). Она складывается из нетто-премии и нагрузки.

Нетто-премия, которая идет на формирование страхового фонда для последующих выплат, составляет основную часть брутто-премии (обычно 70-85%). Расчет осуществляется актуарными методами на основе статистических данных за прошлые периоды.

Нагрузка, предназначенная для покрытия различного рода накладных расходов, составляет около 15-30% от брутто-премии, но может достигать и 40%, если заключение договоров страхования связано с большими затратами.

В расчетах величина нагрузки задается показателем, который характеризует общую долю нагрузки в брутто-премии f:

Этот показатель выражается в процентах или долях единицы и определяется на основе экономической оценки административно-хозяйственных расходов и суммы комиссионного вознаграждения посредникам. Первые расходы носят общефирменный характер, и при расчете премий они приближенно делятся между всеми договорами страхования пропорционально величине премии.

Рис. 5.2. Структура страховой премии

Их доля fдхр может быть рассчитана по данным бухгалтерского учета за прошлый период как отношение суммы административно-хозяйственных расходов к общему объему премий за тот же период. Комиссионное вознаграждение изначально определяется в виде процента от взносов. Данный процент и составляет долю аквизиционных расходов в брутто-премии fкомис. Плановую прибыль fприб по видам страхования (если она предусмотрена в структуре цены) также часто сразу устанавливают в процентах от объема премий. Таким образом, общая доля нагрузки в брутто-ставке получается сложением всех указанных составляющих:

Если известна доля нагрузки в брутто-премии f, то ее абсолютная величина для произвольного договора страхования составляет

Здесь и далее для простоты долю нагрузки будем выражать в долях единицы, а не в процентах. Подставим полученное выражение в формулу для брутто-премии:

Отсюда получаем основную формулу для расчета брутто-премии:

Страховой тариф

Рисковая премия, лежащая в основе цены страхования, соответствует ожидаемому убытку по договору, который, в свою очередь, в значительной степени определяется величиной страховой суммы. Действительно, в страховании имущества чем выше стоимость объекта и страховая сумма, тем больше придется выплачивать при тяжелых повреждениях или при полном уничтожении. В личном страховании, где при страховом случае предусматривается выплата полной страховой суммы, эта зависимость еще более четкая. Поэтому в страховании стало принято устанавливать плату пропорционально величине страховой суммы.

Коэффициент, связывающий премию и страховую сумму, называется страховой тариф. Чаще всего он выражается в процентах от страховой суммы.

Применение вместо абсолютной величины страховой премии относительного коэффициента позволило упростить порядок определения цены при заключении договора. Страховые суммы могут быть любыми, и для каждого значения необходимо было бы рассчитывать свою величину премии. Но для схожих объектов, имеющих одинаковую степень риска, но разные страховые суммы, можно использовать один и тот же тариф. Величина премии при этом получается простым умножением страховой суммы на тариф:

Пример. Страховой тариф и страховая премия

В предыдущих примерах были рассмотрены подходы к расчету страховой премии для портфеля, состоящего из одинаковых по уровню риска и стоимости объектов. Страховая сумма по всем договорам равнялась 500 000 руб. Плата за страхование с учетом рисковой надбавки была установлена в размере 21 000 руб.

Но в реальной жизни стоимость автомобилей даже одной марки и года выпуска может отличаться из-за разной комплектации, технического состояния и т.д. Было бы несправедливым требовать с владельца машины, которая стоит 450 000 руб., такую же премию, как с владельца автомобиля стоимостью 550 000 руб. Рассчитывать рисковую премию, рисковую надбавку, нетто- и брутто-премии для всех возможных значений страховых сумм весьма трудоемко.

Если вероятность хищения (т.е. степень риска) для всех объектов одинакова, то удобнее установить относительный коэффициент, определяющий стоимость страхования в зависимости от величины страховой суммы с учетом этой степени риска. Такой коэффициент называется страховым тарифом.

В нашем примере плата за страхование автомобиля стоимостью 500 000 руб. составляет 21 000 руб., т.е. 4,2% страховой суммы. Это и есть ставка страховой премии или страховой тариф. Теперь, если требуется застраховать машину стоимостью 450 000 руб., чтобы определить величину премии, достаточно умножить эту сумму на тариф:

450 000 x 4,2% = 18 900 руб.

Аналогично можно рассчитать премию для автомобиля стоимостью 550 000 руб.:

550 000 x 4,2% = 23 100 руб.

В результате такого подхода цена страхования остается справедливой для всех участников, поскольку те, чья машина дороже, и те, кто претендует на большую сумму возмещения в случае хищения, платят больше.

Следует подчеркнуть, что одинаковый тариф может применяться только к объектам с одинаковой степенью риска, а та, в свою очередь, может зависеть и от величины страховой суммы. Например, если в рамках данного коллектива потребуется застраховать более престижный автомобиль стоимостью 1 000 000 руб., для которого вероятность угона выше, то тарификацию такого договора надо проводить отдельно. Премия, рассчитанная на основе тарифа 4,2%, будет хотя и высока, но не эквивалентна реальной степени риска, которую представляет собой данный автомобиль для страхового фонда. Кроме того, появление одного объекта, существенно отличающегося по стоимости от остальных, может серьезно нарушить однородность портфеля и потребовать принятия дополнительных мер для сохранения устойчивости (увеличение рисковой надбавки, перестрахование и т.д.).

Страховой тариф - ставка страховой премии с единицы страховой суммы с учетом объекта страхования и характера страхового риска (п. 2 ст. 11 Закона об организации страхового дела).

Однако на практике тарифом часто называют не только относительную ставку с единицы страховой суммы, но и величину премии в денежном выражении с определенной "единицы" страхования (с одного объекта, за один день и т.д.). Например, в страховании граждан, выезжающих с места постоянного проживания, страховым тарифом часто называют сумму премии с человека за один день поездки. При этом полная премия по договору получается путем умножения такого "тарифа" на количество дней страхования. В добровольном медицинском страховании тарифом могут называть премию по страхованию одного человека на год. Даже в постановлении Правительства РФ от 8 декабря 2005 г. № 739, которое определяет порядок расчета премий по ОСАГО, базовые страховые тарифы приведены и в процентах от страховой суммы, и в абсолютной величине в рублях.

Поскольку тариф определяет величину страховой премии, он рассчитывается с учетом объекта страхования (в том числе его стоимости) и характера страхового риска, а также уровня административно-хозяйственных расходов страховщика и затрат, связанных с заключением договоров.

В России по добровольным видам страхования тарифы определяются каждым страховщиком самостоятельно. При этом их величина и порядок расчета контролируются государственными органами страхового надзора. В обязательном страховании тарифы устанавливаются в соответствии с федеральными законами, регулирующими данные виды.

Страховой тариф имеет ту же структуру, что и страховая премия. Тариф, определяющий величину брутто-премии, называется брутто-тариф, или брутто-ставка. Брутто-ставка складывается из нетто-ставки (нетто-тарифа) и нагрузки. Нетто-тариф определяет величину нетто-премии и состоит из основной части нетто-ставки, соответствующей рисковой премии, и рисковой надбавки. Нагрузка в тарифе задается тем же относительным показателем f, который показывает долю нагрузки в брутто-тарифе.

Благодаря тому что структура тарифа и премии совпадает, формула для расчета брутто-ставки имеет уже знакомый вид: